2022年7月1日,A股延安必康(002411.SZ)被實施退市風險警示和其他風險警示,俗稱「披星戴帽」,然後其股價便連續下跌,詭異的是,十天後的7月11日起,其股價連續上漲,且錄得9天8板的「卓越」表現(截至7月21日10:40)。

眾所周知,A股不乏投資者铤而走險,試圖從ST股中撈一筆,有的是純粹的投機性,快進快出,有的則是看中了其長遠的表現,對未來可能摘帽做出押注。

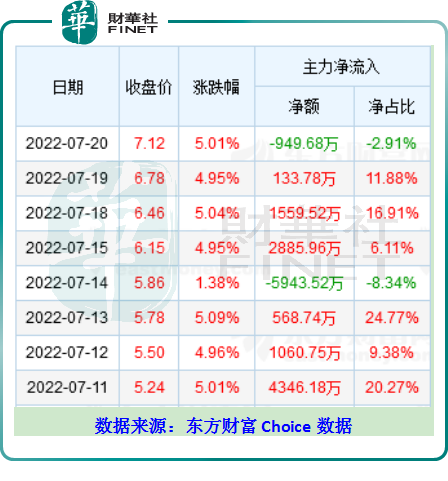

東方財富Choice數據顯示,7月8日當天的主力資金流入淨額是1230.21萬元,7月9日、10日屬於周六日不交易,而到了7月11日當天的主力資金流入淨額一下子漲到4346.18萬,因此可以說,該股的炒作是主力資金帶起的節奏。

難道是有一些實質性的利好消息放出嗎?查完公司披露的公告,7月8日~10日這三天,公司沒有放出任何公告。

然後我們再來看看7月11日以後主力資金淨流入淨額的變化情況,很明顯,比7月11日當天少了很多,或表明已經有散戶陸陸續續的進場了,他們抱著各自的理由,或投機,或是動真格的放長線。

但無論是基於哪種策略,此類公司的風險排查是必不可少的,因為風險決定著該公司最終的命運是隱患成災、積重難返,還是柳暗花明、得以重生。

01掃雷風險

我們先來看看公司被實施退市風險警示的原因,根據公司的公告,原因是:

最近一個會計年度的財務會計報告被出具無法表示意見或者否定意見的審計報告;

再來看看公司被實施其他風險警示的原因:

其一是,公司最近一年被出具無法表示意見或否定意見的内部控制審計報告或鑒證報告;

其二是,違規擔保,2020 年 9 月,公司收購徐州北盟物流有限公司,但公司在收購前為延安必康控股股東、實際控制人提供擔保合計 27.96 億元,該擔保一直沒有得到解除。

一般來說,上市公司幾乎很少收到會計師事務所出具的帶有「無法表示意見或否定意見的」結論性的報告,畢竟事務所也是要吃飯的,何必撕破臉,一旦出具此類結論,說明該上市公司財務方面確實已經到了沒有辦法「融通」的餘地。

其實,2021年報的遲遲披露已經暗示了公司在財務方面的隱憂,而且在4月30日的時候,財務的問題若隱若現的爆發 ,延安必康當日發佈公告,將不能按期披露2021年年報的原因,稱因重大事項未能與年報審計機構達成一致,導致年報編制遇到困難。

*ST必康財務方面存在的問題,大概有這些:控股股東及其關聯方資金佔用;存在無商業實質的資金往來;違規擔保(如上文所示);應收賬款。

最主要的問題是,公司實控人違規挪用公司資金,左口袋倒騰到右口袋,對上市公司的資金財務制度缺乏認知與敬畏心。

2021年,實控人旗下的另一家公司——江蘇北角度新材料有限公司就從延安必康的子公司江蘇北度新能源有限公司挪用了5054.61 萬元,當年回款 245.82 萬元,截至 2021 年 12 月 31 日,仍有餘額 4808.79 萬元未歸還。

另外,實控人旗下的另外兩家公司——新沂必康新醫藥產業綜合體投資有限公司、運景國際控股有限公司分别從延安必康違規挪用200萬元、100萬元,至今未還。

其次的問題是,存在無商業實質的資金往來,這項就更顯詭異。

2021年,延安必康的子公司西安福迪醫藥科技開發有限公司共支付給上海邦華國際貿易有限公司 3.58億元,掛在延安必康的子公司陝西必康制藥集團控股有限公司的其他應收款上,沒有商業實質,用途寫的往來款,被審計單位也沒解釋清楚這筆錢哪去了。

另外,延安必康的子公司西安福迪醫藥科技開發有限公司共支付給湖南文祖商貿有限公司 5804.02萬元,也是掛在其他應收款上,沒有商業實質,用途寫的往來款。

如果*ST必康無法解決上述問題,錢收不回來,那麽退市的可能性就會大大提高。

另外,應收賬款方面也存在一些貓膩,2021年,延安必康子公司陝西必康應收賬款賬面餘額35.50億元,且應收賬款實施了函證程序。截止審計報告日,陝西必康應收賬款回函金額為15.93億元,佔餘額的44.87%,回函比例較低。

第三就是,該提的減值沒有提,存在僥幸心理。2021 年,延安必康固定資產賬面價值 35.37 億元,在建工程賬面價值 30.72億元,其他非流動資產 16.43 億元。會計師事務所在檢查固定資產、在建工程、其他非流動資產形成的資料時,發現存在較多的資料缺失;管理層用於固定資產、在建工程、其他非流動資產減值測試的依據不足,說白點就是想蒙混過關。

公司2021年業績呈現「增收不增利」的局面。

2021年延安必康總營收為76.63億元,同比增長10.43%;歸屬股東淨利為虧損8.22億元,同比收窄24.45%。虧損的理由,主要是計提了一些大額資產減值準備,公司2021年合計計提了5大項資產減值,合計計提11.98億元,其中,減值準備金額最大的是5.9億的應收賬款減值,其次為3.7億的在建工程減值,最後為2.14億的其他應收款減值。

上述三大難題如同三座大山狠狠地壓著*ST必康,如果公司無力解決,那麽等待的後果大概就是——退市。

根據深交所退市相關規定,公司的2022年報出現以下情形之一的就面臨退市的可能性:

其一,經審計的淨利潤為負值且營業收入低於 1 億元,或者追溯重述後最近一個會計年度淨利潤為負值且營業收入低於 1 億元;

其二,經審計的期末淨資產為負值,或者追溯重述後最近一個會計年度期末淨資產為負值;

其三,財務會計報告被出具保留意見、無法表示意見或者否定意見的審計報告;

其四,未在法定期限内披露過半數董事保證真實、準確、完整的年度報告。

02重生的可能性

但話又說回來,如果那上述三大難題能夠得以解決順利,那麽公司摘帽重生的可能性還是有的。

這也是投資者有勇氣押注*ST必康的根本邏輯所在,這群人認為*ST必康的實控人只是比較「賊」而已,膽大包天,財務造假、違規方面早已經是「慣犯」,但只要公司實控人痛改前非、回歸老實,那麽公司就還有救,畢竟公司所處的賽道是六氟磷酸鋰與傳統醫藥,尤其是前者下遊對接動力電池、新能源車,市場前景是明朗的,更加看重的是未來。

退一萬步,就算公司玩不轉了要破產了,那也是在破產之前有重整的機會的,畢竟公司在六氟磷酸鋰方面投入一定規模的生產線,這樣的公司大概率是不愁沒人接盤。

事實上,*ST必康的控股股東新沂必康新醫藥產業綜合體投資有限公司目前已進入破產重整程序。

另外,公司在六氟磷酸鋰方面的產能還在擴建,2022年5月份的擴產通過初審,新增40000噸/年六氟磷酸鋰項目。

可能會有人擔心,就算擴產項目通過審核,公司有錢來啓動嗎?看看公司目前的造血能力與資金儲備情況,2021年公司經營活動產生的現金流量淨額6.01億元,2021年底賬上的貨幣資金為8.43億多。

2022年一季度,公司營收22.59億元,同比增加56.46%,實現歸母淨利潤2.70億元,同比增加137.04%,賬上的貨幣資金為8.69億元,經營活動產生的現金流量淨額為0.4億多。一季度釋放了積極的信號,公司還在正常的運行之中。

另外,公司在5月份到7月份之間也沒有發出因擴產而定增的公告,說明兜里應該有資金去擴產。

當然,關於這一點,或許會有人反駁,既然有錢,那何必又屢次在財務上動手腳呢?——欲壑難填啊,以至於喪失了對制度的敬畏心。

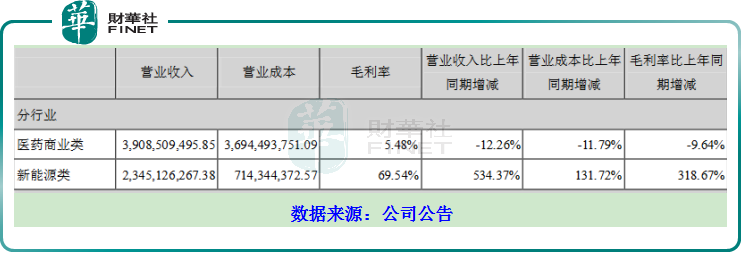

關於公司未來戰略規劃,應該會是以六氟磷酸等新能源為主,傳統醫藥為輔,儘管2021年的收入體量上醫藥還是比新能源板塊要多,但醫藥收入是同比下滑的,而新能源板塊增長了5倍多,且醫藥類的毛利率與新能源相比也是相差太多。

這一點也可以從公司的研發投入佈局的項目中得到印證,2021年在研項目中有一多半是關於新能源材料的,關於醫藥類的研發投入佔比很少。

那麽,*ST必康能不能重生,遠一點的可以先關注其即將發佈的中報,以及六氟磷酸鋰的價格走勢,近一點可以關注其即將發佈的年報問詢函答復(7月25日前),監管部門依然還在盯著其違規佔用資金、往來賬款、違規擔保這三大方面的問題,看看*ST必康怎麽交代吧。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)