站在鋰電池風口上,國内鋰電銅箔龍頭——嘉元科技(688388.SH)再次宣佈擴產!

11月6日,嘉元科技發佈公告稱,擬定增募資不超過49億元,用於投資高性能鋰電銅箔募集資金投資項目、江西嘉元科技有限公司年產 2 萬噸電解銅箔項目和補充流動資金。

受該消息提振,11月8日,公司股價小幅高開1.44%,收盤價為142.01元,最新市值332.6億元。

01定增募資49 億元,劍指鋰電銅箔

據公告披露,嘉元科技本次募資兩個投向是擴充主營業務,其中高性能鋰電銅箔投向又包含了3個子項目:

第一是嘉元科技園新增年產1.6萬噸高性能銅箔技術改造項目,擬建成兩條年產0.8萬噸生產線,產品包括6μm及小於6μm兩種銅箔,預計建設期為32個月;

第二是年產1.5萬噸高性能銅箔項目,產品包括6μm及小於6μm兩種銅箔,預計建設期為38個月。

第三個為「年產3萬噸高精度超薄電子銅箔項目」的二期工程,在原有0.5萬噸產能的基礎上,規劃擴建年產1.5萬噸高性能銅箔生產線,主要產品為動力鋰離子電池用高性能銅箔,整體預計建設期為17個月。

據悉,上述項目建成並達產後,公司將新增年產4.6萬噸高性能鋰電銅箔生產線,應用於生產新能源動力電池用高精度超薄電子銅箔產品,主要服務於寧德時代、比亞迪、孚能科技等國内鋰離子動力電池廠家。

第二個募投方向是" 江西嘉元科技有限公司年產 2 萬噸電解銅箔項目 ",預計建設期為47個月,主要產品為滿足高密互連多層HDI電路板和5G高頻高速電路板用高端電解銅箔。

從產業分析看,本次嘉元科技的募投項目正處於火熱賽道。

據了解,嘉元科技是一家主要從事鋰電池用4.5-12μm各類高性能鋰電銅箔及PCB 用標準銅箔的研究、生產及銷售,產品廣泛應用於新能源汽車、PCB等領域等領域。其中,90%以上的營收收入來自鋰電銅箔;標準銅箔營收佔比約10%。

隨著新能源行業的發展,動力電池向著更小、更輕、更高能量密度方向發展趨勢已定,因而對鋰電銅箔厚度提出輕薄化的要求。相較8μm 鋰電銅箔,採用6μm及以下鋰電銅箔可提升鋰電池約 5%-10%的能量密度。當前,6μm極薄銅箔已成為動力鋰電池行業的應用主流,4.5μm極薄銅箔規模化應用進程正在加快。

與此同時,隨著終端新能源汽車銷量爆發,帶動鋰電銅箔需求大漲。而供給端,由於極薄鋰電銅箔技術壁壘較高,擴產週期需2年以上,從而短期内出現6μm以下銅箔供需缺口,加工費也快速攀升。

據GGII數據,預計2021年全球鋰電銅箔需求量為38萬噸,同比增加52%,其中動力電池銅箔需求24萬噸,同比增加75%;到2025年,全球鋰電銅箔總需求量為109萬噸,未來5年鋰電銅箔需求將有3倍的成長空間。

02押注銅箔輕薄化,營收利潤高增長

在這樣的背景下,嘉元科技迎來業績大漲。

嘉元科技財報顯示,該公司前三季度實現營收19.87億元,同比增長151.91%;淨利潤為3.94億元,同比上升238.38%;今年前三季度毛利率達到30.5%,淨利率19.9%。

單看第三季度,該公司營收7.82億元,同比增長103.9%;淨利潤1.5億元,同比增長154.65%;而今年第一、第二季度的營收同比增幅分别是259.3%、161.82%,淨利潤同比增幅366.44%、294.26%。另外,今年前三個季度,該公司的單季度毛利率持續回落,分别是31.47%、31.29%、29.15%。

對於嘉元科技前三季度業績增長主要有三方面的因素:一是公司的定價模式為「銅價+ 加工費」,今年以來鋰電銅箔需求旺盛,供不應求使得加工費持續上漲直接提升盈利能力;

二是客戶資源優勢明顯,公司深度捆綁寧德時代、比亞迪、孚能科技等頭部電池廠商,訂單飽滿;

三是公司產品升級與產能擴張並行,4.5μm 產品生產過程良率穩定,6μm以及4.5μm銅箔銅箔出貨佔比的不斷提升,帶動公司鋰電銅箔整體盈利能力增長。

而在嘉元科技第三季度業績增速明顯放緩則是因為,一方面第三季度原輔材料價格略有上漲;另一方面,由於近期公司為擴建產能,人工等成本費用有所上升,此外受錯峰用電影響,電費支出也有所上升。

基於鋰電銅箔未來市場需求確定性較強,作為頭部供應商的嘉元科技又有哪些競爭優勢呢?

03嘉元科技有何競爭優勢?

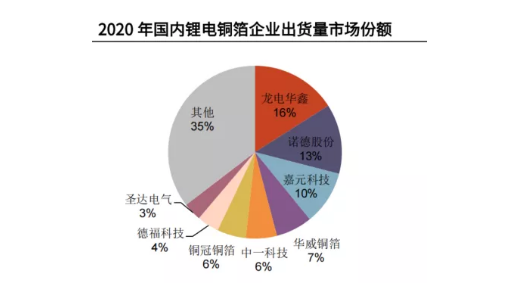

據不完全統計,公司產品約佔國内鋰離子動力電池用電解銅箔30% 以上的市場份額,佔國内鋰電銅箔10%以上的市場份額,在國内位居前三。

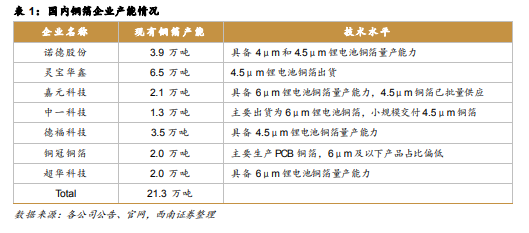

此外,嘉元科技產品技術較為領先,公司具備6μm鋰電池銅箔的量產能力,代表國内外最先進的4.5μm極薄鋰電銅箔已經實現批量生產。 4.5μm極薄高端鋰電銅箔佔全球50%以上市場份額,位居行業第一。另外,公司還是目前唯一實現高端電子電路銅箔國產化生產的廠商。

客戶方面,嘉元科技經過多年發展,已累積了一批優質大客戶,包括寧德時代、比亞迪、孚能科技等頭部動力電池企業。

產能方面,目前嘉元科技有梅州雁洋、梅州白渡、寧德、贛州龍南四大生產基地,現有產能2.1萬噸,產能略低於靈寶華鑫、諾德股份、德福科技等企業。但隨著嘉元科技產能投放的逐步推進,根據規劃,明後年嘉元科技產能有望跨越式落地。

結語

綜上所述,從鋰電銅箔的發展趨勢來看,市場需求正向6μm以下極薄鋰電銅箔延伸,短期内具有極薄鋰電銅箔產能的頭部廠商將更具有優勢。

在二級市場,自5月中旬以來,嘉元科技股價持續攀升,並在今年10月27日衝至183元/股高位後有所回落,截至目前累計漲幅逾110%。

對於未來走勢,西南證券認為,嘉元科技鋰電銅箔業績將繼續保持高速增長,同時山東、寧德等工廠陸續投產,優化公司產品結構,進一步提升公司盈利能力。考慮公司鋰電銅箔龍頭地位,及公司對新產能、 新產品的大力佈局,給予公司「買入」評級。

作者 瓶子

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)