11月7日,華友钴業(603799.SH)和興發集團(600141.SH)雙雙宣佈,將圍繞新能源鋰電材料全產業鏈進行合作,按照一次規劃、分步實施的原則,在湖北宜昌合作投資磷礦採選、磷化工、濕法磷酸、磷酸鐵及磷酸鐵鋰材料的一體化產業,建設50萬噸/年磷酸鐵、50萬噸/年磷酸鐵鋰及相關配套項目。

受消息提振,11月8日,華友钴業股價高開高走大漲9.83%,成交金額超75億元,目前市值為1490億元;興發集團亦上漲1.62%,目前市值452.7億元。

11月8日盤後華友钴業龍虎榜顯示,多家機構席位上榜,機構淨買入2.93億元。

磷酸鐵鋰景氣度高漲,產能持續擴張

近年來,受全球能源產業轉型升級以及國内「雙碳」目標的提出影響,新能源鋰電產業快速發展,正極材料市場需求持續提升,磷酸鐵鋰作為目前新能源鋰電池正極材料的主要原料,其市場價值日益凸顯。

在新能源車發展初期,國内補貼政策電池能量密度設為考核標準,因此三元材料一度受到市場偏愛。隨著補貼退坡,市場對降本需求更加強烈,磷酸鐵鋰再次回到舞台中央。

目前磷酸鐵鋰在裝車量方面與三元材料不相上下,且以更快的速度增長。且根據中國汽車動力電池產業創新聯盟統計,1-9月,全國動力電池裝車量累計92.06GWh,同比增長169.1%。其中,三元電池裝車量共47.1GWh,同比上升99.5%;磷酸鐵鋰電池裝車量累計44.8GWh,同比上升332%。

磷酸鐵鋰價格也在市場追捧下迅速走高。據鑫椤鋰電統計,11月5日,國内電池級正磷酸鐵均價為2.35萬元/噸,相比年初價格翻倍;動力型磷酸鐵鋰均價為8.7萬元/噸,相比年初上漲約118%。

在蓬勃的需求下,相關磷酸鐵鋰項目也在不斷上馬。東吳證券的數據顯示,2021年9月,中國磷酸鐵鋰的產能僅有41.8萬噸,而在擴產之後,預計2022年可能會達到97.8萬噸。

此次興發集團和華友钴業的合作擴產磷酸鐵鋰,也算是順應新能源發展的大趨勢,並且兩家公司各有所長,可以優勢互補。

興發集團作為國内排名前列的精細磷化工企業,磷礦石資源儲備豐富,精制磷酸制備工藝成熟,生產磷酸鐵所需精制磷酸、雙氧水、液氨等原材料均已自身配套,鐵原料可就近採購,公司佈局新能源鋰電產業具備天然的原材料配套優勢。

華友钴業主營業務為鋰電新能源材料研發、制造、銷售,經過近20年發展,已成為全球新能源鋰電材料行業一體化經營的龍頭企業,具有領先的成本優勢、產品優勢、技術優勢和產業鏈優勢。

儘管兩家公司都十分看好這一細分產業的發展前景,但面對著各路企業的爭相「入局」,其對該筆投資在樂觀的同時也保持了一份謹慎。

11月8日盤後,華友钴業發佈異動公告稱,公司和興發集團簽訂了《合作框架協議》,相關事項僅表達雙方的初步意願,後續是否簽訂合同、簽訂時間及合同内容尚存在不確定性。

華友钴業表示,近期市場上發佈的磷酸鐵鋰投資計劃較多,可能導致未來磷酸鐵鋰市場供需關係發生變化,產品價格存在下滑風險,進而影響公司投資規劃及預期收益。公司提醒廣大投資者注意投資風險。

钴業龍頭,一體化佈局優勢明顯

華友钴業是國内钴業龍頭,公司發展大致分為兩大時期,2015年之前,公司致力成為「全球钴行業領先企業」,此時公司所有發展戰略基本圍繞钴資源獲取,境内外冶煉產能擴張以及資源開發為主。

2015年之後,公司戰略重心轉變為「全球新能源鋰電材料領導者」,公司在保持钴資源和冶煉優勢的前提下,發展重心轉為鋰電材料垂直一體化佈局,公司先後在鎳冶煉、前驅體以及正極材料領域持續發力,公司業務得以延伸。

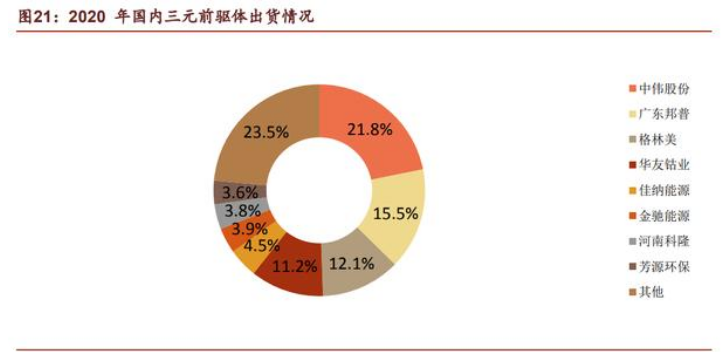

目前,華友钴業在鋰電池前驅體已具備相當的優勢,屬於國内第一梯隊。公司生產的三元前驅體進入到LG化學、SK、寧德時代、比亞迪等動力電池廠商供應鏈。

業績方面,華友钴業2021三季報顯示,公司主營收入227.96億元,同比上升53.63%;歸母淨利潤23.69億元,同比上升244.95%;單看2021年第三季度,公司主營收入85.02億元,同比上升46.93%;歸母淨利潤9.0億元,同比上升167.16%,業績表現相當亮眼。

天風證券研報認為,公司三季度利潤增長的原因,一方面由於公司主導產品產銷增加,價格保持較高水平。主營產品市場均價分别為銅9388美元/噸、钴37.28萬元/噸、前驅體13.25萬元/噸、正極19.87萬元/噸,環比分别增長-3.30%、5.36%、15.82%、15.60%。

其次,華友钴業7月30日完成對巴莫科技38.62%股權的收購並於三季度並表,貢獻一定的業績增量。

華友钴業相對於其他鋰電上遊產商,核心優勢在於其一體化的佈局——

公司延伸產業鏈至正極,有望在產能快速擴張中佔據優勢。公司相較於其他前驅體和正極企業具有钴、鎳自供原料,更具有成本優勢,毛利率相對較高。

目前市場上主要有三類生產三元前驅體的企業:

(1)專注於鋰電池正極材料前驅體研發和生產的企業,如中偉股份、湖南邦普;

(2)產業鏈向上遊進一步拓展,擁有钴、鎳資源的三元前驅體公司,如華友钴業、格林美;

(3)正極材料廠商擁有一部分前驅體產能用於自供及研發的企業,如容百科技、當升科技。從前驅體業務毛利率來看,具有上遊佈局的一體化公司毛利率顯著高於只專注於前驅體生產和研發的公司。

比如華友的毛利率 2017-2020年始終維持在15%以上,格林美始終維持在20%以上,而中偉股份毛利率比華友钴業同期低2-6百分點。這還要考慮到2017-2020 年屬於華友钴業前驅體產能爬坡階段,規模化效應還未顯露,隨著華友遠期產能兌現,前驅體業務毛利率有望進一步上升。

此外,一體化企業優勢還體現在中間環節的降本增利,一體化企業可以在硫酸鎳、钴生產中省去結晶環節,通過管道運輸到下一步反應中(省去包裝運輸),同時在前驅體生產中省去溶解環節。

結語——

華友钴業一直是鋰電上遊的龍頭公司,深度綁定行業巨頭,恰逢新能源行業的爆發式增長,各類產品供不應求。目前又深度介入磷酸鐵鋰領域,可見公司進取之心,未來業績的天花板有望進一步打開。

截至11月7日,6個月内共有25家機構對華友钴業的2021年度業績做出預測,預測2021年淨利潤均值為31.02億元,較去年同比增長166.31%。其中,13家機構「買入」,4家機構「增持」,3家機構「推薦」,2家機構「強烈推薦」,1家機構「謹慎推薦」,1家機構「審慎增持」,1家機構「跑赢行業」。目標價格最高預測206.00元,最低預測140.40元,平均為168.93元。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)