在本專題的前一篇文章《萬億「陽光」賽道|光伏、儲能王炸在手,10倍股陽光電源還能漲?》中,筆者介紹了光伏逆變器領域目前的龍頭公司有兩家,分别是華為、陽光電源(300274.SZ)。

事實上,2020年全球逆變器出貨量前十中有6家是中國國内廠商,合計佔據接近60%的市場份額,而除了華為和陽光電源外,錦浪科技(300763.SZ)的市場佔有率也相對較高,在業内頗有名氣。

錦浪科技成立於2005年,並在2019年成功上市,專業從事組串式逆變器研發、生產、銷售和服務。目前,公司生產的組串式逆變器產品功率涵蓋0.7-320kW,主要應用於住宅和工商業分佈式發電係統,現在也開始推出適用大型地面電站的產品,並網逆變器是公司的核心產品,貢獻了絕大部分的營收和利潤。

近幾年以來,由於政策支持和技術進步,國内光伏產業發展極為迅速,光伏應用市場穩步增長。數據也顯示,2020年,我國光伏發電量為2605kWh,同比增長16.2%,佔總發電量比重3.5%。2020年,全國光伏新增裝機48.2GW。截至2020年中國光伏市場累計裝機量為253GW,我國光伏累計裝機量連續六年居全球首位。

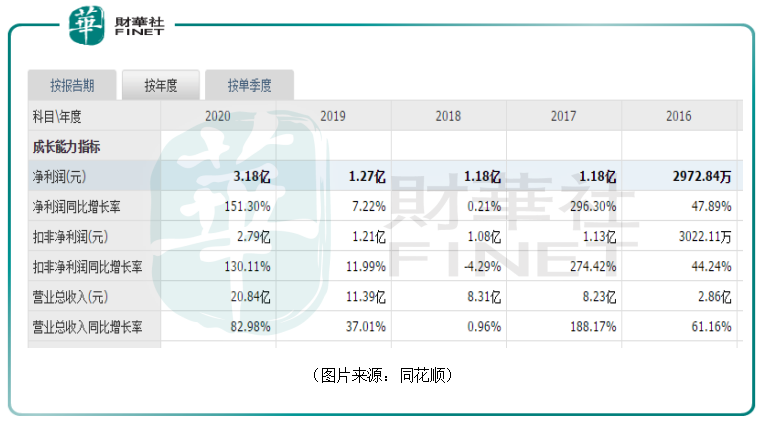

而受益於光伏行業的高景氣,錦浪科技2020年的業績獲得了大幅增長。期内,公司實現營收20.84億元,同比增長了82.98%,實現歸母淨利潤3.18億元,同比增長151.3%。

2015年至2020年期間,該公司的營收和歸母淨利潤的復合增速分别達到了63.8%、73.9%。

進入2021年以後,錦浪科技再度延續了業績增長。今年上半年的業績報告顯示,該公司在期内實現營收14.54億元,同比增長了99.8%;實現歸母淨利潤2.38億元,同比增長了101.26%。

其中,二季度單季度實現營收8.37億元,同比增長87.65%;二季度單季度實現歸母淨利潤1.32億元,同比增長120.79%。

在出貨量方面,2021年上半年,錦浪科技實現逆變器出貨33.83萬台,其中一季度約15萬台、二季度約18.8萬台。

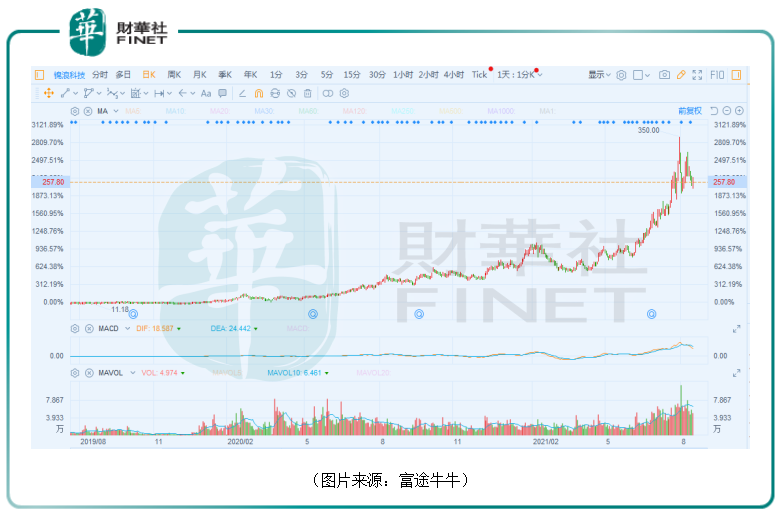

值得一提的是,在業績大幅增長的同時,該公司的股價自2020年以來也在持續大幅上漲,至今累計漲幅已經接近18倍,非常驚豔。

雖然錦浪科技和陽光電源均是全球光伏逆變器出貨量前十的廠商,但是兩者的產品其實有一些區别。

所謂的光伏逆變器由印刷線路板、電容、電感、IGBT、控制電路等多種電子元器件組成,是太陽能光伏係統的心臟,主要功能是將太陽能電池組件產的直流電轉化為交流電,並入電網或供負載使用,此外還具有最大功率跟蹤功能(MPPT)以及最大限度發揮太陽能電池性能和光伏發電係統保護等功能。

根據技術路線,光伏逆變器可分為以下幾類:集中式逆變器、組串式逆變器和微型逆變器。

其中,集中式逆變器適用於集中式大型電站、分佈式大型工商業屋頂電站,代表企業就是華為、陽光電源等;而組串式逆變器的應用範圍更廣泛,還可用於分佈式中小型工商業屋頂電站、分佈式戶用屋頂電站,代表企業是錦浪科技、固德威(688390.SH)。

因此,錦浪科技和陽光電源在光伏逆變器領域算是錯位競爭,其最直接的競爭對手其實是固德威。

大致進行比較,從2020年全球光伏逆變器出貨量的份額來看,錦浪科技約佔5%,固德威則大約是4%,均位列全球十強。

從2020年的營收、淨利潤規模來看,錦浪科技也要優於固德威,但兩者均在高速增長。

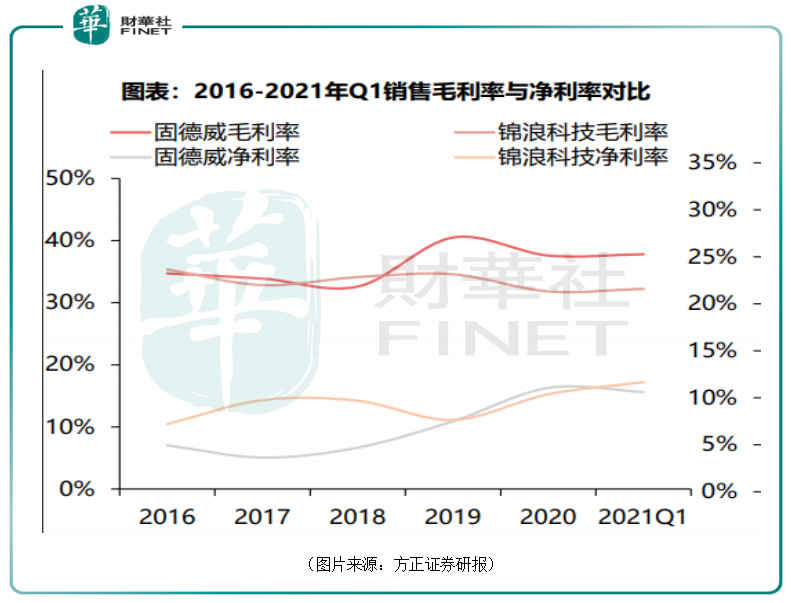

在近幾年的毛利率方面,2016至2021年一季度,錦浪科技的毛利率基本穩定在30%至35%;而2016至2018年期間,固德威的毛利率和錦浪科技差不多。

不過,隨著固德威海外和儲能逆變器業務佔比的提升,2019年至2021年一季度,固德威的毛利率獲得了提升,兩者拉開了一定的差距。數據顯示,2020年固德威的毛利率為37.6%,比錦浪科技的31.82%高出5.78個百分點。

淨利率方面,固德威的期間費用率比錦浪科技要高,2018年及之前多以國内銷售為主,導致淨利率落後於錦浪科技。而在加速開拓海外渠道後,2020年固德威的淨利率提升到了16.29%,比錦浪科技的15.26%高出1.03個百分點。

此外,由於國内市場競爭激烈,毛利率較低,而海外市場的毛利率相較而言比較高被逆變器廠商所看重,進軍海外可大幅增強國内逆變器廠商的盈利水平。

而從海外業務營收的佔比來看,固德威的海外營收佔比從2017年的23.92%提升至2020年的68.39%,而錦浪科技的海外營收佔比則從2017年的33.81%提升至2020年的60.44%。

長期來看,兩者的海外業務營收佔比均在大幅提升,但是固德威的表現更勝一籌,該公司自2019年開始海外營收佔比超過錦浪科技,2020年也繼續維持了優勢。

從銷售渠道覆蓋區域來看,目前固德威海外市場主要在亞太(不含日本)、歐洲、澳洲、拉美等地,產品銷往80多個國家和地區,暫未大規模進入美國市場。而錦浪科技海外市場主要包括美國、歐洲、澳洲、拉美、印度等地,產品銷往100多個國家和地區。

值得注意的是,雖然2019年固德威的海外地區營收佔比要高於錦浪科技,但是在出口率方面,該公司2019年為3.26%,落後於錦浪科技的3.66%。

總體而言,錦浪科技和固德威在許多方面都很接近,在大部分指標上佔有一些優勢。

不過,在儲能逆變器領域,固德威要領先於錦浪科技。

據悉,在光伏逆變器領域,根據能量是否存儲,可以分為並網逆變器、儲能逆變器。

目前,錦浪科技和固德威的產品結構中,並網逆變器要遠遠大於儲能逆變器。

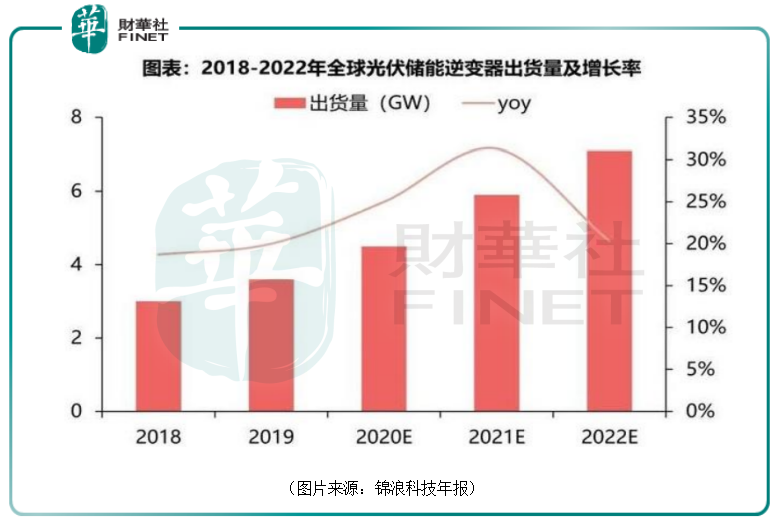

不過,隨著儲能成本的降低以及新能源裝機量的增加,儲能裝機量也在大幅增加,全球儲能逆變器的出貨量持續增長,尤其是海外市場增長較快。

2019年,全球儲能逆變器的出貨量上升至3.6GW,同比2018年增長20%。2020年全球儲能逆變器需求達到4.5GW左右,保持20%以上的增速增長。預計至2022年,全球儲能逆變器出貨量有望達到7.1GW。

儲能逆變器市場也成為了逆變器生廠商的必爭之地。

而早在2012年,固德威就開始佈局儲能逆變器業務,2015年推出儲能逆變器產品,2020年實現儲能逆變器收入1.59億元,同增46.6%,在營收中佔比10.02%。根據Wood Mackenzie報告,2019年固德威戶用儲能逆變器出貨量在全球市場排名第一,市佔率達到15%。

錦浪科技佈局儲能逆變器要稍晚,2020年該項業務僅實現收入3733萬元,同增115.42%,在營收中佔比1.79%,落後於固德威。不過,錦浪科技也已經開始不斷加大對儲能逆變器的研發與產能投入,後續這塊業務有可能變成新的業績增長點。

從目前的情況來看,論實力,錦浪科技是不如華為、陽光電源的,但好在公司集中發力於組串式逆變器,和兩位巨頭處於錯位競爭的狀態。

受益於光伏產業光明的前景,錦浪科技的未來值得期待。不過,有兩點需要關注,一是華為、陽光電源後續是否會跨界進入組串式逆變器領域,二是錦浪科技和固德威存在著激烈的競爭。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)