過去,寧德時代的一舉一動牽動著鋰電板塊的走向,如今寧德時代跺跺腳,整個A股都得抖三抖。

生於憂患,死於安樂。越是大公司,憂患意識越強,目光越長遠。2021年8月12日晚,「深市一哥」寧德時代發出一項582億元的定增計劃,向不超過35名特定對象至多發行2.33億股,發行價格暫未公佈。

因為本次融資規模已超過寧德時代去年503億元的營業收入,計劃募資的金額非常龐大,引起了資本市場的廣泛關注

數據顯示,寧德時代2020年營業收入503.19億元,同比增長9.9%,淨利潤55.83億元,同比增長22.43%。

那麽,這次定增預示著什麽?寧德時代的立身之本是什麽?鋰電還會火多久?

根據官方公告,本次募投項目包括如下:

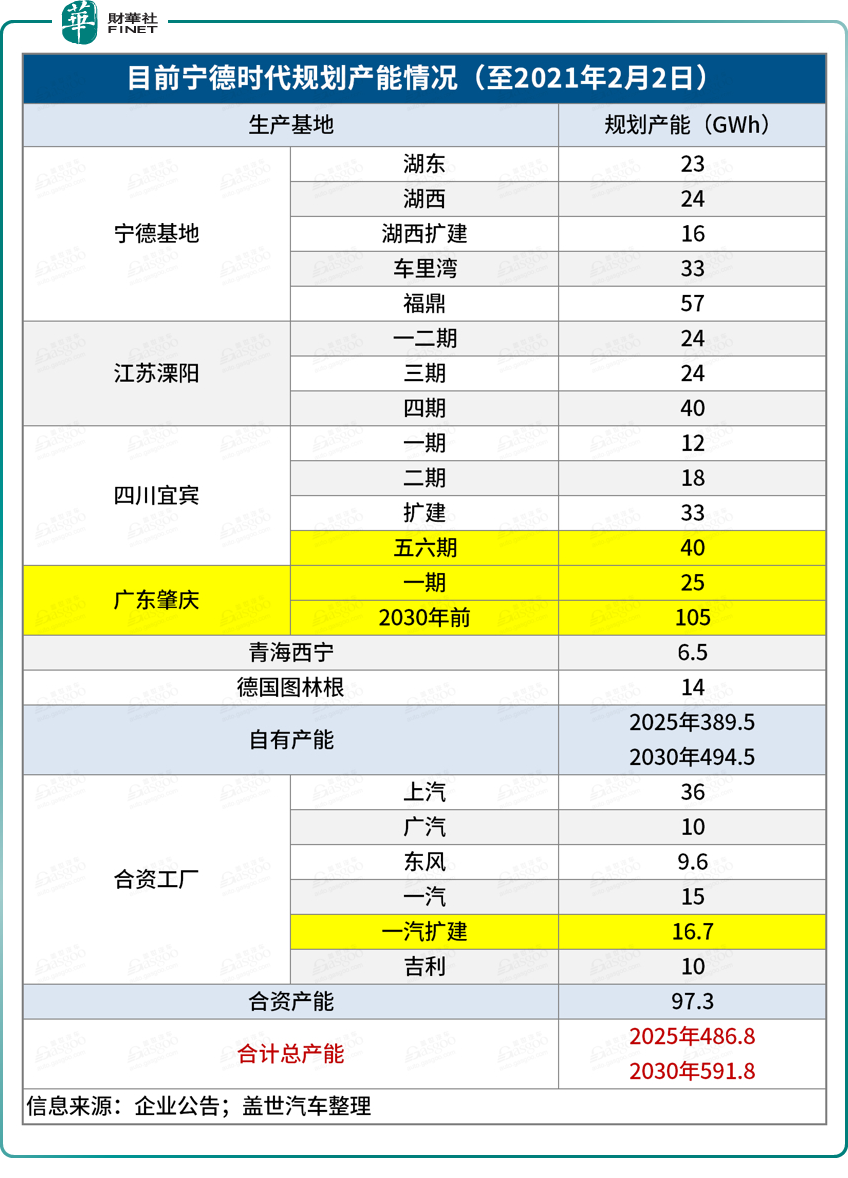

(1)福鼎時代鋰離子電池生產基地項目,年產能約60Gwh,項目總投資183億元,擬使用募資152億元;

(2)廣東瑞慶時代鋰離子電池生產項目一期,年產能約30Gwh,項目總投資120億元,擬使用募資117億元;

(3)江蘇時代動力及儲能鋰離子電池研發與生產項目(四期),年產能約30Gwh,項目總投資116億元,擬使用募資65億元;

(4)寧德蕉城時代鋰離子動力電池生產基地項目(車里灣項目),年產能15Gwh及部分PACK產線,項目總投資73億元,擬使用募資54億元;

(5)寧德時代湖西鋰離子電池擴建項目(二期),2Gwh鋰電池產能+30Gwh儲能電櫃產能,項目總投資36億元,擬使用募資31億元;

(6)寧德時代新能源先進技術研發與應用項目,用於動力及儲能電池關鍵材料、鈉離子電池產業鏈材料、大規模儲能系統等的研發,項目總投資70億元。

(7)補充流動資金93億

由此可見,此次定增的大錢還是用在了產能擴建方面,這是進一步提升市場份額、鞏固市場霸主地位的必經之路。

去年7月,寧德時代曾進行過一次接近200億元的定增融資,這次大額的定增計劃,釋放的第一個信號,或許就是寧德時代的產能依然不夠用。

其實,寧德時代一直有「產能焦慮症」,這算是一種甜蜜的苦惱吧,說明下遊車企的訂單量越來越多,現有產能不足以覆蓋客戶的需求,只好通過募集資金、擴建產能來「緩解症狀」。

產能焦慮,背後的核心邏輯還是供需不平衡,下遊新能源汽車的產銷量在屢創新高,對上遊零部件動力電池的需求量在逐漸增強,寧德時代作為第一陣營的電池廠商,雖然賺的盆滿缽滿,但是不會固步自封,賺的錢會投放到提高產能、技術進步方面,以達到「滾雪球」的盈利效應。

要知道,當下的新能源汽車的滲透率剛剛過10%,現在燃油車還是主旋律,因此,對寧德時代這些電池廠商來說,現在還不是擔心產能過剩的時候,甩開膀子幹就行,不必擔心「用力過猛」造成資源浪費。

自2015到2021年,這6年來,寧德時代一直在靠產能擴張,去不斷地滾雪球,提高市佔率,從LG、三星、比亞迪那里搶佔市場份額,赢得全球龍頭地位,產能優勢是寧德時代的最強護城河。

產能擴張的難點在於如何平衡好電池上遊賽道(正極、負極、電解液、隔膜、結構件、鋰電設備等)的供貨能力,以確保不被上述生產要素中任何一方卡脖子,因此,要與這些原材料廠商建立緊密的合作方式(合資建廠是寧德時代的慣用方式)。

有意的扶持上遊原材料廠商但也不會對其過度依賴,寧德時代一般會在每個上遊賽道通過扶持「老二」提高自身議價能力的籌碼,比如正極材料,有了容百科技,還得找當升科技,負極材料,有了璞泰來,還找了杉杉股份;電解液,新宙邦與天賜材料;隔膜,恩捷股份與星源材質;結構件,科利達與震裕科技;鋰電設備,先導智能與利元亨,具體如下表:

對上遊的控制能力與議價權,在產能擴建的同時,又能不斷降低内部成本,這是寧德時代的第二護城河。

這次大額的定增計劃,釋放的第二個信號,就是寧德時代的現金流緊張。

2020年8月到2021年3月,寧德時代曾密集發佈8個擴產項目,合計投資金額達865億元。而截至今年一季度末,該公司期末現金及現金等價物餘額為657.9億元。種種迹象表明,寧德時代大舉擴張的資金缺口還是相當巨大的。

回顧過往,寧德時代每一次的融資都堪稱是獅子大開口,而且一次比一次嘴長的大,剛剛上市時IPO融資55億;2020年7月17日,寧德時代就通過定增方案募集197億資金,彼時的發行價格為161元/股;現在的這次融資額度則直接幹到了582億,已經超過了2020年503億元的營收業績。

融資也要擇時,用馬雲老師的話就是「天晴的時候去修屋頂」,寧德時代似乎深谙其理,2021年下半年以來,鋰電板塊的狂漲,大家有目共睹,在這個節骨眼去增發融資,自然可以討個好價錢,降低融資的成本。

現金流緊張,只是說明寧德時代處於高速發展階段,不會把盈利進來的錢裝進口袋固步自封,而是又投出去,加快生產。

迄今為止中國A股歷史上最大規模的再融資是,中國農業銀行2018年增發融資1000億元,其次是綠地控股2015年募資645億元,中國聯通2017年融資617億元。基本上都是國資輩的企業,作為定增超過500億規模的民營企業,寧德時代算是開了先河。

這次定增具體發行對象包括,證券投資基金管理公司、證券公司、信託投資公司、財務公司、保險機構投資者、合格境外機構投資者、其他境内外機構投資者和自然人等合法投資者。

這些對象手握主力資金,很明顯的,一旦參與了這580億的定增,最後還是要通過二級市場上來變現的,未來解禁變現也是要二級市場的流動性去承接,這關乎著鋰電板塊的一個估值問題。

這次大額的定增計劃,釋放的第三個信號,就是鋰電板塊的估值問題。

最近鋰電的走勢是在震蕩中前行,有不少投資者擔心鋰電板塊已經存在嚴重泡沫了,寧德時代的股價虛高嚴重;也有人表示鋰電才剛剛開始,好戲還在後頭呢。

如果寧德時代這次的定增計劃能夠順利達成,至少說明目前市場的機構投資者還是「願意買賬」,並沒有擔心鋰電已經嚴重估值過高;反之,如果寧德時代最後沒有順利完成這次定增計劃,可能是發行價格過高了,也可能是對鋰電板塊保持了謹慎態度。

資本市場上的估值(無論是個股還是板塊)過程本身是偏主觀性的,是仁智見仁智,智者見智的。

鋰電產業上沒有泡沫,這是毫無疑問的,因為新能源汽車是大勢所趨,未來產銷量還會屢創新高,這勢必帶動上遊鋰電板塊的發展,等到全球大部分人都開新能源汽車的時候,或許就是動力電池發展到頂峰的時候,但現在鋰電池缺貨嚴重,談泡沫為時過早。因此,不只是寧德時代,其他動力電池廠商也都在積極的一邊融資一邊擴產能。

只要鋰電行業的「產能軍備賽」沒停下來,這個行業就離飽和狀態還早。

寧德時代的股價已經在500-550上下震蕩了一段時間了,這次定增計劃如果順利實現,產能的擴建將進一步提升公司的盈利業績,這對寧德時代股價成功突破600元大關是強有力的助推劑。

寧德時代發展成如今的大巨頭,本身已經不需要再為二級市場的表現講故事了,按部就班的穩紮穩打就行。但,鋰電板塊的其他個股的走勢,比如鋰礦鋰湖、正極、負極、電解液、隔膜、鋰電設備等概念股走勢,已經與寧德時代的走勢息息相關,甚至「融為一體」,寧德時代的上升空間很大程度上決定著其上遊原材料板塊個股的上升空間。

振蕩期不會是任何一只股票的歸宿,股價走勢,譬如劃水,不進則退;寧德時代的股價能否順利的突破600元大關,將是2021下半年A股的一大看點。

作者 慧澤李

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)