對於東方雨虹的梳理,其借鑒意義在於,是不是所有‘分散行業’中的龍頭企業都能夠成為參天大樹?

其次,不同企業所營運的同一門生意,其上漲邏輯是否存在差異,其生意好壞是否存在差别?

對於這兩個問題的回答,需要厘清東方雨虹過去以來能夠獲取如此成功的因素,它或許來自以下幾個方面:先發繼而的規模優勢、二級市場的募資便利、拿下萬科、渠道優化、政策引導。

先看先發繼而的規模優勢。

實際上先發繼而的規模優勢和二級市場的募資便利是深刻地綁定在一起的,其原因在於東方雨虹過往極高的淨營運資本。

我們都說茅台所經營的白酒是一門極好的生意,從結果來看,它確實如此。它的證明在於截至2021年6月25日,其募資總額僅為22.44億元,而分紅金額卻達到了1213.53億元,分紅募資比為54.08。

相比之下,截至同期,東方雨虹的募資總額達到了105.4億元,分紅金額僅為23.59億元,分紅募資比僅為22.4%。

造成如此巨大差異的原因,淨營運資本功不可沒。

雖然這是東方雨虹早期上市時的客戶收入結構,而目前已經基本都替換成了房地產開發商,但他們之間的關係並沒有發生根本性的變化,反而受到了不斷地強化。

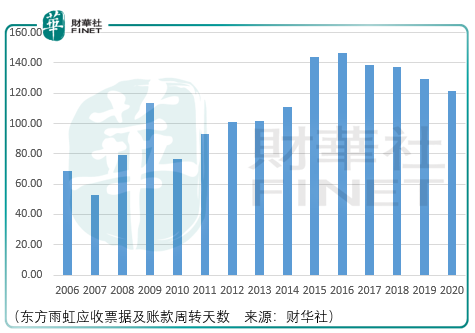

從上圖可知,東方雨虹在後期面對實力更為強勁的房地產客戶時,其收款能力是更弱的,當然也可以這麽理解,東方雨虹寧願犧牲部分效率也要獲取更大的規模。

這一特點,其實從東方雨虹老板李衛國早期所經營的各種固廢處理生意中可以看出,所以想必這一套組合拳在李老板心中早已謀劃。

結合東方雨虹對客戶的應收情況就能夠理解它的先發優勢,這個先發優勢不僅僅是2007年東方雨虹已經成為了國内建築防水材料的老大,並且它是業内最早上市的企業。

那麽對於那些沒有上市的同行來說,他們面臨的問題和東方雨虹是一樣的,賒銷嚴重!

所以儘管2007年東方雨虹的市場佔有率只有2.49%,但因為它已經上市了,所以在獲客能力上,它的實力比這個2.49%的市佔水平是要更強的。

而更強的獲客水平意味著更高的營收增長,而更高的營收增長意味著即使同樣的研發費用率、銷售費用率,它也擁有了更大的投入絕對值。

那麽具體來看,銷售費用絕對投入的增加,在2009年帶來的結果是渠道銷售市場取得了90%以上的增長速度,所以這也促使了2010年,東方雨虹的淨營運資本佔比從09年的52.23%下降至40.08%。

它的好處非常直接,就是潛在利息費用支出的減少,以及可以拿這筆錢與更多的客戶做生意。

研發上,可以看到2010年東方雨虹新增了5441.19萬元的投入,使得該年的佔比從09年的3.2%增加到了4.06%。

結合這兩項的表現可以認為,正是先發優勢的存在,使得東方雨虹能夠在更快擴張規模的同時保持更大的銷售費用及研發費用的投入,而這兩項的投入,使得其在2011年真正獲得萬科這一客戶(當期萬科成為東方雨虹第一大客戶)的競爭中持有更大的勝算。

也就說,東方雨虹在2011年這一轉折點出現之前,它的轉折點是2008年。

當然,一切事物的發展都有兩面性,東方雨虹選擇了萬科作為它的第一大客戶,必然也要承受更長時間的回款壓力,這對它的經營提出了更大的挑戰。

而東方雨虹選擇的解決方案就是借錢,壓款。

2011年,東方雨虹的財務費用從3022.67萬元增至5551.72萬元,該年它的短期借款達到了8.6億元。同時,應付票據及賬款也從1.19億元增長到了1.53億元。

自此,可以說東方雨虹在嘗到了這一手段的甜頭後,便在借錢、壓款的路上一路狂奔,而由於有再融資的存在,這一勢頭也有所緩解,但在2020年它的應付票據及賬款也達到了36.44億元,短期借款達到了25.25億元,長期借款達到了4.22億元。

應該說,這樣的操作還算可控,畢竟科順股份與東方雨虹比起來,其2020年的應付票據及賬款周轉天數已經達到了175.43天,而東方雨虹還只有97.05天。

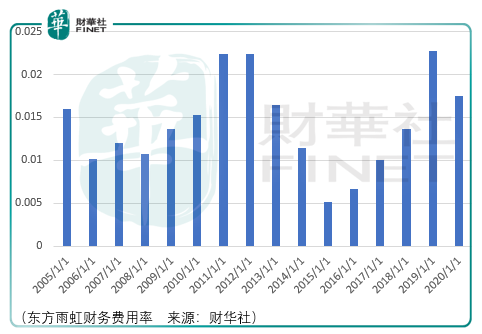

同時,東方雨虹的財務費用率處於0.5%-2.5%之間,對於平均淨利率為9.65%的東方雨虹而言,只要能夠換來快速的收入增長,這點犧牲還是值得的。

那麽基於這樣的一個背景,以及當期50%的固定資產增速,就能夠理解,為什麽在2012年仍然較高的估值背景下,東方雨虹的股價能夠提前市場企穩。

當然,2012年所披露的5大客戶中除了萬科以外,有3大客戶均為房地產開發商(龍湖、大華、保利)是對於這份理解的確認。

而隨後的轉折點發生在2016年,似乎這個轉折點應該屬於2013年,但是實際上東方雨虹並沒有做到。

2014年,東方雨虹企圖啓動千城萬店計劃來開拓零售渠道,以平衡開發商直銷渠道對資金佔用過大帶來的影響,然而到了2015年,其應收票據及賬款天數從101.89天增長到了144.23天。

同時,東方雨虹在該年所表述的房地產公司對於建築防水材料成本佔比較小,居住體驗影響較大的認識並沒有轉化為東方雨虹對於開發商的影響力。

而真正的轉折點,是2016年渠道制度變革所帶來的。

期内,東方雨虹挑選了199名工程渠道代理商與東方雨虹共同投資設立公司,通過股權關係,實現對代理商的激勵。

儘管,可以看到2016年後東方雨虹營收上的迅猛增長,但由於其尚未披露具體的渠道來源,所以不清楚究竟是行業景氣度帶來的還是這個改變帶來的,但積極的方面也是存在的。

自2016年往後,東方雨虹的應收票據及賬款周轉天數開始下降,儘管這個速度並不特别明顯。

而截至2020年,東方雨虹的淨營運資本佔比降低到了16.72%,同時淨利率由於原材料採購成本的下降上升到15.6%,但對於未來這並不是件好事。

對東方雨虹的歷史梳理,可以明顯看出其與宣偉的差異在於渠道,而渠道的不同,則導致兩者roe及roic有著一定的差異。

應該說,東方雨虹未來應該著手於渠道的轉型或者變革。如何扶持自己的經銷隊伍,讓提價變為可能,是東方雨虹未來在價值回歸往後,還能再向上一程的關鍵,否則,昨日的成功就將成為未來失敗的原因。

同時,對於東方雨虹的觀察,以史為鑒,應當是策略性的,比如關鍵節點的2009年、2012年、2017年,他們都對應著歷史上東方雨虹股價上重要的拐點,這或許並不是偶然。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)