公佈了虧損擴大的2022年第1季業績之後,經營「漢庭酒店」、「全季酒店」等眾多酒店品牌的華住集團(01179.HK,HTHT.US),股價卻出乎意料上漲,並繼續得到國内外大行的看好。

筆者認為,原因可能與市場或押注華住集團的見底反彈有關,畢竟現價已從去年初的高位腰斬一半,加上經濟復常以及疫後出行需求反彈的憧憬,華住集團有望成為疫後「黑馬」之一。

不僅前景較深受油價高企壓力影響的航空股理想,而且在愛彼迎Aiabnb(ABNB.US)水土不服退出中國之後,或更論證了其主打經濟型和中檔酒店等細分市場的正確定位。

不過,筆者認為,華住集團的復常之路或並不暢順,原因有二:短期業績前景難見改善,而且財務狀況不太理想。以下就來逐項分析。

季績虧損擴大的主要原因

從收入規模來看,華住集團的2022年第1季增長表現頗為理想,這主要得益於酒店組合的持續擴張。

儘管面對疫情的諸多不確定性,華住集團的擴張步伐卻並未停歇。

截至2022年3月31日,華住全球範圍在營酒店網絡共有7,988家酒店和76.49萬間客房,其中包括華住集團及其附屬公司在内的Legacy-Huazhu淨增加162家酒店,主要為管理加盟及特許經營酒店的增加,抵消了租賃及自有酒店的淨減少。

另一方面,2020年初收購德意志酒店後分列的Legacy DH,於2022年第1季合計淨減4家酒店。

但整體來說,在華住品牌的擴張下,其整體酒店數和客房數仍呈向上趨勢。

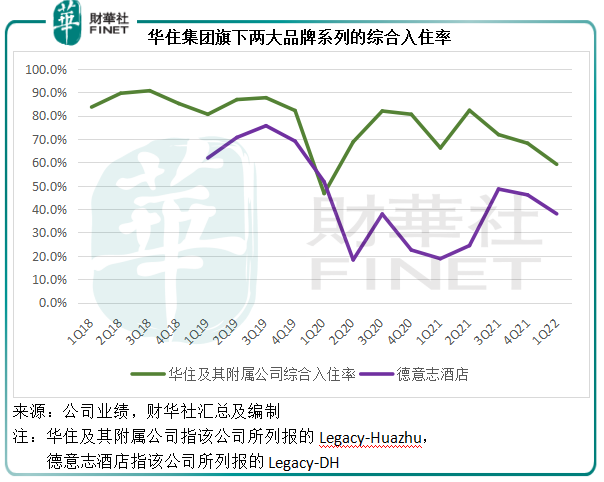

由於期内歐洲逐漸恢復開放,德意志酒店旗下品牌的綜合入住率由上年同期的18.8%提升至38%,從而帶動平均可出租客房收入增至33歐元,同比增幅為153.85%。

然而,國内局部地區疫情反復,華住原有品牌於2022年第1季的綜合入住率為59.2%,低於2021年第1季的66.2%和2021年第4季的68.2%。

見下圖,從綜合入住率來看,2020年初疫情出現之後,華住原有品牌的入住率雖短暫受到影響,但是很快就回升至80%的水平,後來隨著疫情的反復而出現波動,2022年第1季再度跌至接近疫情剛剛出現時的低位。

即便如此,華住原有品牌的整體入住率仍遠好於德意志酒店旗下品牌。

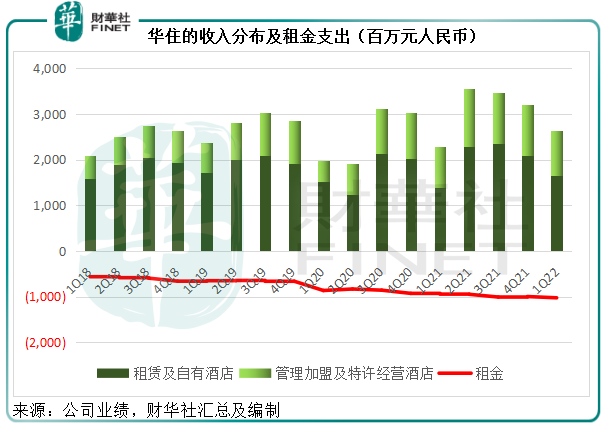

在酒店組合持續擴張,但整體入住率向下的雙重影響下,華住集團於2022年第1季產生的收入同比增長15.21%,至26.81億元(單位人民幣,下同),其中租賃及自有酒店的貢獻仍佔了大半,同比增長17.45%,至16.42億元,佔總收入的61.25%;管理加盟及特許經營酒店的收入則按年增長10.26%,至9.89億元。

需要注意的是,雖然2022年第1季收入較2021年第1季有所增長,距疫情之前的正常水平仍相差甚遠,相比之下,疫情前的2019年第4季收入達到29.1億元,當時的酒店總數僅相當於目前的70%左右。

華住的收入分為兩大類:

租賃及自有酒店業務:可以賺取相應的房費、服務費,但需要承擔所有支出,包括租金、水電、員工等等。

管理加盟酒店業務:華住管理其加盟酒店,授權這些酒店使用其品牌名稱、標識和商標,而不承擔酒店建設、裝修、維護等費用。

華住向加盟商收取首次特許經營費(每家酒店8萬元-100萬元人民幣不等),並按每家管理加盟酒店所產生的總收入約3%至6.5%,收取每月的特許經營費。此外,華住會向加盟商收取系統使用費、維護及支持費用,以及其他IT服務費,並向加盟商就委任酒店經理收取相應費用。

特許經營酒店業務:華住不向特許經營酒店委任酒店經理,也不參與日常經營,而收取與加盟酒店大致相仿的費用(僅除了不收取酒店經理費用)。

換言之,特許經營和加盟酒店向華住集團提供定額或由生意額決定的收入,而華住集團無需承擔酒店經營的大部分成本;但自營業務卻不然,華住能收取完整的房費收入,但卻要支付相應的運營費用。

也就是說,華住產生的經營成本或主要與自營酒店有關,這包括租金、大部分的人員支出、折舊及攤銷、水電、消費品餐飲等;而特許經營和加盟酒店業務或可為其提供正的淨現金流。

從下圖可見,自營業務(即租賃及自有酒店業務)仍是華住主要的收入來源。

筆者留意到,租金和人員支出是華住最大的支出,2022年第1季,租金和人員支出佔了華住總收入的38.27%和31.26%,佔了其自營業務收入的62.48%和51.04%。

由於租金、人員支出、折舊及攤銷等費用為固定開支,因而其自營業務收入減少,這些支出並沒有相應減少,反而增加,因為華住持續增開新店(雖然更大幅地關閉舊店,但新店的租約和僱佣成本或增加,而且關閉酒店的支出也不少),折舊、租金、人員支出或隨新酒店開張而增加。

更何況期内,華住被當地徵用的酒店數達到1299家,遠超上季的147家和去年同期的43家,佔了華住品牌系列酒店總數的16.51%,而上季及去年同期的佔比分别只有1.91%和0.64%。

再加上營銷費用14%的增長、增加逾40%的行政支出,以及開業前費用近24%的上漲幅度,華住的虧損擴大也就不足為奇了。2022年第1季的賬面虧損高達6.3億元,較上年同期擴大了154.03%。即使扣除非持續性款項,經調整淨虧損仍高達6.62億元,虧損額較上年同期擴大46.78%。

短期内見底回升的可能性大不大?

正如前文所述,2022年第1季華住有超過16.5%的酒店被徵用,可見該公司在一線城市的佈局深入。

而4月以來,局部地區受到疫情的重大影響,華住在這些地區的業務分佈也較廣,負面影響將反映到其第2季的業績中,也因此該公司預期2022年第2季收入將按年下降2%至6%,若不考慮德意志酒店的貢獻,降幅或達到23%至27%,所以第2季的業績很可能不儘人意。

不過筆者認為,隨著局部復常,其入住率還是有望從低位回升。更為重要的是,筆者留意到該公司近年開始放慢自營酒店的開店步伐,而主要以加盟和特許經營店的淨增來擴大整體酒店組合,這應有利於其降低自營成本,提升未來的盈利能力。

財務狀況緊絀

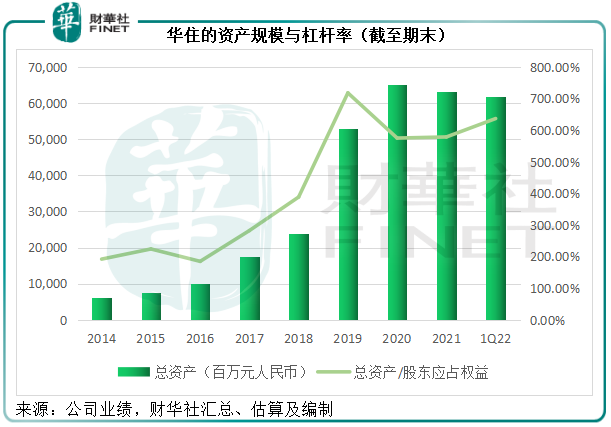

截至2022年3月末,華住持有現金及現金等價物41.25億元,短期投資22.81億元,流動資產總額為85.18億元,較期初低了10.83%;而流動負債則高達153.26億元,其流動比率由期初的62.52%進一步下降至55.58%,相較疫情之前的2019年末為105.61%,反映當前的流動資產似乎不足以應付其流動負債所需,流動性有點緊張。

這幾年的擴張也令華住的槓桿率大增,其2022年3月末的資產規模相當於股東應佔權益的637%,即以不足百億元(97.16億元)的股東權益,撬動著618.71億元的資產,在國内寬松的資金環境下,這或是提升財務效率的辦法,但潛在風險卻不容忽視。

筆者認為,這可能也是華住更多地以特許和加盟店擴充酒店組合,以輕資產模式經營,而減少自營店的原因。

總結

總括而言,華住的2022年第1季業績並不見得有多理想,只是可能會有一些細節值得斟酌,例如酒店組合中新增酒店的分佈——特許和加盟店的增加,向輕資產轉移應有利於其整體現金流以及財務狀況的改善。

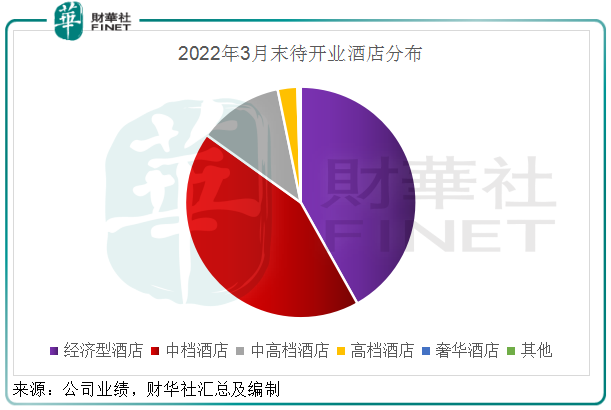

從待開業酒店的分佈來看,比較受歡迎的經濟型酒店(包括漢庭酒店等)和中檔酒店(包括全季酒店、桔子酒店、星程酒店等)仍是其擴張的主力軍,這或可保障其入住率的穩定,尤其在整體消費增速或趨緩之時。或顯示該公司變得更為務實。

總而言之,市值逾八百億港元的華住集團,短期前景或未見好轉,但更長遠而言,隨著復常和出行重啓,加上循序漸進的酒店組合優化,華住當前的困境或可改善。但仍須提防風險,包括偏緊的財務狀況,酒店行業的激烈競爭等,這些因素極有可能打擊市場對該集團的期望值。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)