模具是製造業中不可或缺的基礎工藝裝備。多份公開報道稱,75%的粗加工工業產品零件、50%的精加工零件和絕大部分塑料製品都是由模具成型製成的,因此,模具被稱為「工業之母」。

比如,汽車行業的車身通常由許多部件拼裝焊接而成,而每個部件最初就是一塊鋼板,經過衝壓工序最終形成造型各異的車身零部件,而衝壓工序必然用到衝壓模具。

衝壓模具用通俗的話來講衝壓模具就是衝壓時使用的「模板」,一個模板只能衝壓出一種衝壓件,根據所要的衝壓件的不同尺寸、材料、形狀,需要選擇不同類型的衝壓模具。

因此,模具與汽車的關係就顯得「特定化」,一對一,一輛車的外表「骨骼驚奇」離不開模具的貢獻。

同時,目前模具生產企業與一般工業產品企業相比,數量多,規模整體偏小,多為中小型企業,集中度較低,典型的「僧多粥少」,汽車衝壓模具概念股在A股並不多,然而近期A股就有一家橫空出世。

2022年5月12日,次新股銘科精技(001319.SH)正式在A股主板掛牌上市,該公司正是從事精密衝壓模具和金屬結構件的研發、生產和銷售,擁有優秀的模具設計開發能力、模具製造技術和精密衝壓技術,主要為汽車、辦公設備、電子產品及建築消防等行業客戶提供精密衝壓模具和金屬結構件。

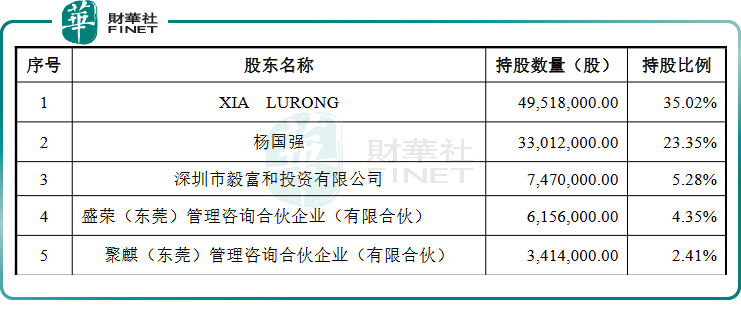

銘科精技成立於2005年,創始人夏錄榮(新西蘭國籍)本人在發現股份前直接持有本公司 4951.80 萬股股份,佔公司發行前股本總額的 46.69%;通過東莞盛榮間接持有公司 3.88%股份,通過東莞盛榮控制公司 5.80%股份,合計持有公司 50.57%的股份,合計控制公司 52.50%股份,為控股股東和實際控制人,公司發行股份後的股權結構如下:

銘科精技通過IPO募集到資金5.07億元,主要用於清遠銘科汽車(新能源)零部件產業基地項目、研發中心建設項目和補充營運資金。

先不說銘科精技選擇上市的日子有多特殊,自上市以來,自第二天的5.13日至5.20日,已經連續7個漲停板了,這家公司到底有啥「獨特魅力」呢?

01競爭壁壘

對結構件與模具行業中,一個公認的潛規則是——供應商和整車廠商對實行嚴格的認證機制,且從認證通過到大規模供貨通常需要3到5年的時間;通過客戶認證並建立穩定合作關係後,為保證產品質量,供應商和整車廠通常不會輕易切換供應商;

同時,一般情況下,為保證產品的一致性,客戶同一零部件通常只定點開發一套模具,模具開發完成後定點供應商負責金屬結構件在產品整個生命周期的供貨。

前文提到,銘科精技是2005年成立的,不到20個年頭,如此長久的行業沉澱,與下遊的合作關係黏性有多強可想而知,除非是下遊的車企破產,不然銘科精技的口袋穩如泰山。

技術方面的競爭力不妨從獲得獎項來旁敲側擊印證,公司先後獲得了中國模具工業協會頒發的「中國骨幹模具企業」、「中國模具出口重點企業」榮譽稱號,以及其大客戶馬瑞利、廣島技術、海斯坦普等頒發的「優秀供應商」、「最佳協作獎」等榮譽。

在引領新技術方面,發揮著一定程度的「帶頭」效應,目前已經具備豐富的材料性能參數數據庫,在金屬結構件工藝設計的數字化領域率先邁出第一步。

銘科精技依據材料實驗室、生產實踐、CAE分析,建立了不同類别及型號材料的性能參數數據庫,該數據庫涵蓋了影響材料變形性能的主要參數,如材料屈服強度、抗拉強度、屈服伸長率、硬化指數、各向異性係數等。

銘科精技目前已形成豐富的材料性能參數數據庫,其覆蓋的不同材料達6000餘種,並建立了衝裁、拉伸、折彎、脹形等工藝下不同材料極限變形模型,得出不同材料的極限變形係數。結合CAD、CAE平台,可實現了金屬結構件工藝設計的數字化,大大提升了設計的效率和效果。

又比如在輕量化成型技術、高強度材料成型技術等方面,自2016年起,公司就開始積極投身其中,這比其它同行要早幾年。

02客戶陣營

汽車行業是銘科精技產品的主要下遊市場,報告期内收入佔比超過7成,應用領域可細分為汽車模具行業和汽車零部件製造業。

公司金屬結構件客戶主要為馬瑞利、廣島技術、淩雲工業、天納克、理光等國際知名廠商,產品主要應用於日產、馬自達、沃爾沃、福特、寶馬、豐田等汽車品牌及理光、三菱等辦公及電子產品品牌,客戶產品銷量通常較高。

值得一提的是,公司已經打入造車新勢力上遊,已成為小鵬汽車一級供應商,先後取得了小鵬汽車多個定點項目合同,為其新能源車型提供模具、儀表盤、車門部件等。 截至2020年底已與小鵬汽車、孚能科技等新能源車企或行業配套企業建立業務合作關係。

全球化戰略愈發明朗,隨著國内汽車零部件產業的製造水平逐步得到全球廠商認可,未來來自於全球的訂單也將出現大幅上升,這也將為汽車零部件生產行業帶來發展空間。而公司憑借自身技術和生產上的實力以及已建立的穩定合作模式,也有望進一步與行業領先的一級廠商建立更加緊密合作和深入發展,提升自身的業務量和業内口碑。

03經營業績

銘科精技2019-2021年分别實現營業收入7.45億元、7.32億元、8.56億元,同比增長率依次為15.36%、-1.69%、16.89%,三年營業收入的年復合增速9.85%;實現歸母淨利潤0.86億元、1.03億元、0.94億元,同比增長依次為92.65%、20.68%、-8.72%,三年淨利潤的復合增長率為28.50%。這足以看出其自身經營能力的穩健。

根據公司初步預測,公司預計 2022 年第一季度實現營業收入 19759.25 萬元至 21403.70 萬元,同比增長 11.33%至 20.60%;預計 2022 年第一季度歸母淨利潤 2200.48 萬元至 2411.79 萬元,同比增長 7.91%至 18.27%;預計 2022 年第一季度扣非歸母淨利潤 2075.06 萬元至2298.25 萬元,同比增長 0.91%至 11.76%。

收入結構方面,佔大頭的是金屬結構件,其次是模具。2019年~2021年,其模具收入分别是1.2億元、1.45億元、1.51億元,佔總收入的比重分别是16.72%、20.72%以及18.86%。

需要說明的是,銘科精技的模具業務在收入佔比上雖然低於金屬結構件,但卻是銘科精技業務的核心,公司解釋稱,模具在公司内部的業務中主要用於製造金屬結構件,其技術水平決定了金屬結構件的生產良率、生產效率、材料利用率。

毛利率方面,2018-2021年上半年,公司主營業務毛利率分别為26.94%、30.45%、29.66%和26.15%,近兩年來有所下降。其中,金屬結構件和模具業務的毛利率均有所降低。對此,公司解釋稱,主要受材料採購價格上升、運輸費用計入產品成本等因素的影響。

公司生產所需的主要原材料為鋼材。鋼材價格變動是其生產成本變化的主要因素之一。而鋼鐵屬於大宗商品,其供求關係和價格波動與經濟周期性相關。雖然公司產品報價中充分考慮材料成本影響,但若未來鋼材價格持續大幅上漲,同時公司產品價格未能及時調整,將直接影響公司的生產成本和毛利率,或對盈利水平會帶來不利影響。

04穩定股價,給投資者的定心丸

在上市公告書中,銘科精技聲明了在自公司股票上市之日起 3 年内,若公司股票連續 20 個交易日的收盤價均低於公司最近一期經審計的每股淨資產時就會啓動穩定股價的措施——回購與增持。

若採用回購,公司會以自有資金,具體承諾如下:

回購價格定在不超過最近一期經審計的每股淨資產值;

方式為集中競價交易方式、要約方式等;

單次用於回購金額不少於 500 萬元;

單次回購股份不超過總股本的 1%;

單一會計年度累計回購股份的數量不超過公司發行後總股本的 2%;

累計用於回購股份的資金總額不超過公司首次公開發行新股所募集的資金總額。

若採用增持,實際控制人夏錄榮承諾如下:

單次用於增持股份的資金金額不低於自公司上市後累計從公司所獲得現金分紅金額的 20%;

單一年度用於增持股份的資金不超過自公司上市後累計從公司所獲得現金分紅金額的 70%;

增持公司股份的價格不超過最近一期經審計的每股淨資產值。

能夠在汽車模具分散化市場中打出一片天,「小而美」角色有時也是資本青睐的香饽饽,銘科精技在5連板後接下來是要繼續打板嗎,還是要喘口氣歇一歇?值得跟蹤。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)