眾多食品飲料上市公司時間選得很妙,趁農歷新年即將來臨下消費需求旺盛之際,紛紛宣佈調整產品售價。

在食品飲料行業細分領域中,近半年來包括面粉、奶茶、方便面、調味品和休閑食品等產品已陸陸續續上調了售價。選對了消費需求的時間節點,同時一些企業趁著各市場漲價熱度未減的機遇提價,可大幅度降低消費者對產品漲價的敏感度,從而保障公司銷量的穩定性。

已有4年時間未對產品進行大規模調價的中國旺旺(00151.HK),也瞄準了時機,要對旺旺食品進行提價。

在去年12月,由於棕櫚油、原紙、塑粒、乳原料等大宗商品都有較大漲幅,中國旺旺透露從2022年1月1日起,將其90%的乳製品和飲料產品、80%的米餅和50%的零食出廠價格提高中單位數。

宣佈漲價後,中國旺旺原本已處於上升通道的股價加速上揚。1月11日,中國旺旺股價一度上漲逾2.4%,創下7年以來新高,千億市值近在咫尺。

實際上,每年快到農歷新年時,作為消費股,中國旺旺都會獲得一波行情。而今年,中國旺旺的行情在產品漲價疊加股價回購等多重因素刺激下,股價上漲動能更強。一度被人認為陷入了「中年危機」的中國旺旺也被市場重新看待,花旗近期研報指出,中國旺旺加價後對銷售影響輕微,或令毛利率在短期内有所緩解。同時,花旗還指旺旺、蒙牛(02319.HK)及華潤啤酒(00291.HK)為今年首選必需品股。

漲價對公司業績影響如何?

在上遊原材料普遍上漲的背景下,自2021年年初開始就已有部分食品企業陸續提價,甚至多次調整價格。如涪陵榨菜(002507.SZ)更是13年13漲,近期宣佈對產品提價3%-19%不等。

一時間,提價成為食品龍頭股價飙漲的催化劑。

中國旺旺在漲價方面則較為謹慎,上一次提價還是在2018年,當年年初,中國旺旺對所有產品普遍上調10%左右,調整幅度並不低。

2021年上遊棕櫚油、原紙、乳原料等大宗商品價格蹭蹭蹭往上漲,對食品企業的毛利率是相當大的考驗。儘管很多企業都提升自身產線自動化水平,並優化供應鏈,但未能從根本上抵消上遊原料價格上漲的影響。所以對產品提價,也是企業的無奈之舉,最終還是由終端消費者來承擔原料價格上漲的壓力。

那麽,此次產品幾乎全線漲價,對中國旺旺的盈利能力會有何影響?

以史為鑒,我們可以參考2018年中國旺旺那次提價下公司成本費用和毛利率波動情況。

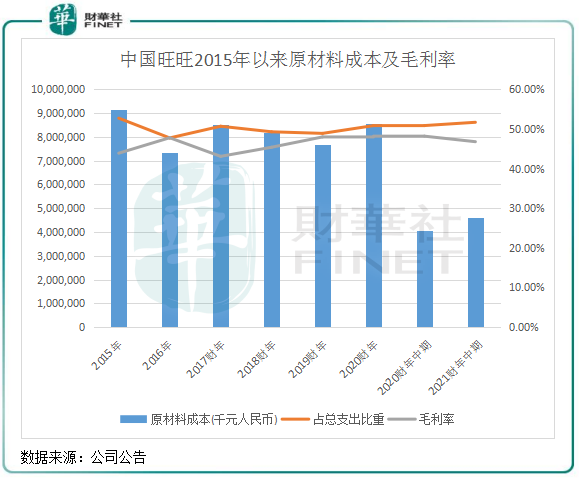

上圖可以看到,在2018財年(截至2019年3月31日止年度),也就是中國旺旺對所有產品提價的那一年,公司原材料成本有所下降,佔總支出比重亦同步下降,由2017財年的51.1%下降至49.3%。

將上遊原料漲價風險傳導至下遊市場,也讓中國旺旺的毛利率得到顯著提升。2018財年,公司毛利率為45.4%,同比提升2.7個百分點,還帶動公司淨利潤同比增長11.6%至34.77億元。

進入2021年,未進行提價的中國旺旺仿佛又重回了上次提價前的2017財年:原材料成本上升,毛利率下行。所以,在全國範圍内原材料和商品普遍漲價的背景下,消費者對中國旺旺此次提價或不會產生敏感,對銷量增長帶來衝擊的可能性不大,公司有望像2018財年一樣成功消化成本壓力,拉動毛利率的提升。

「中年遲暮」還是「破局現新機」?

近些年來,中國旺旺頻頻被人提到陷入了「中年危機」,給公司原本就疲弱的股價潑了一盆冷水。

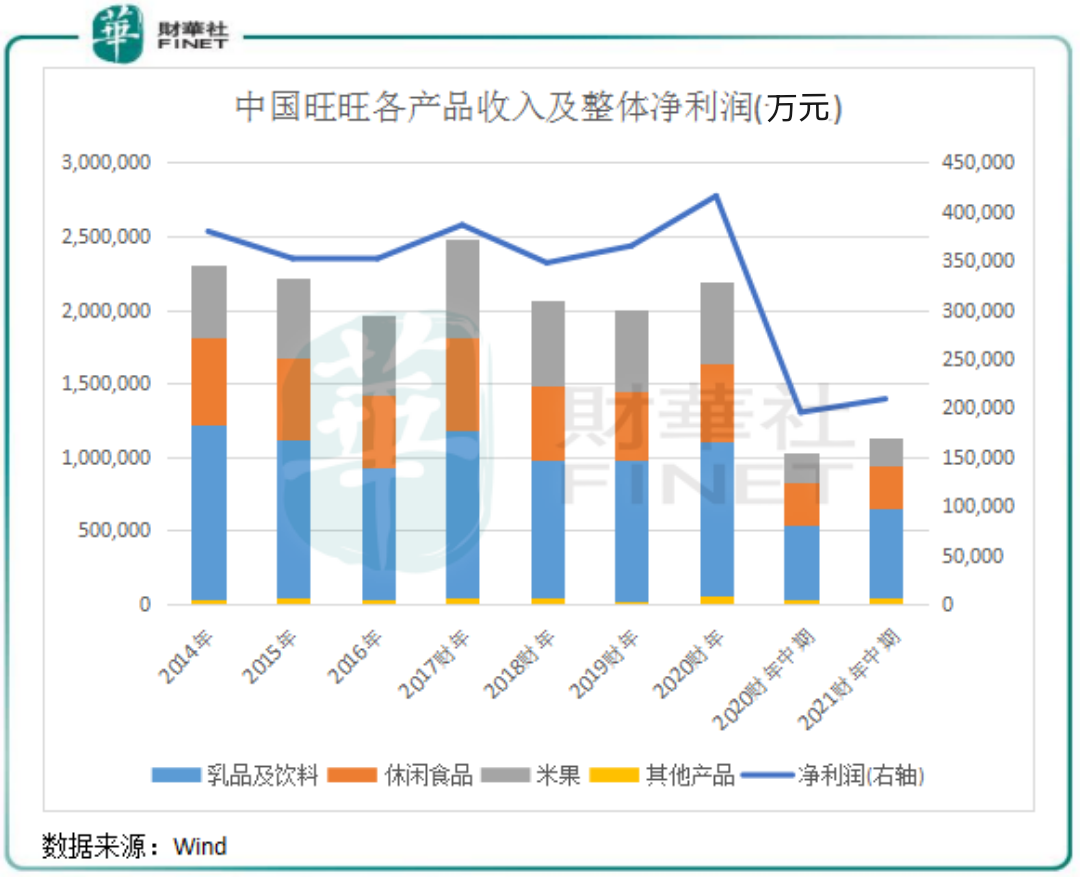

從財務表現看,中國旺旺遇上了一些增長難題。2017財年,是中國旺旺營收的巅峰時期,當年營收249.8億元,但此後營收未能保持在該水平,淨利潤亦是跌宕起伏,短期陷入了「增長困境」。

多年以來,乳品及飲料是中國旺旺營收的頂梁柱,特别是曾經旺仔牛奶在含乳領域一騎絕塵,創造了屬於旺旺的時代。

如今,以旺仔牛奶為主的乳品及飲料業務仍處於萎靡不振的階段中,營收未能恢復至七八年前的水平。

在過去,中國旺旺依賴傳統渠道和單一品牌,特别是於1996年上市的旺仔牛奶一直佔了乳品及飲料業務收入的90%以上,但如今旺仔牛奶已明顯力不從心,蒙牛(02319.HK)和伊利(600887.SH)兩大乳業巨頭不斷蠶食旺仔風味奶的市場份額。此外,香飄飄(603711.SH)、養元飲品(603156.SH)、豆本豆和維他奶等品牌也不斷崛起,旺仔牛奶的生存空間越來越窄。面對品牌度更高、口味更豐富的其他產品,消費者更願意換換其他品牌的口味。

此外,米果和旺仔小饅頭等拳頭產品也受到後浪的挑戰,這些後浪便是達利食品(03799.HK)、三只松鼠(300783.SZ)等。此前,里昂證券在研報中指出,雖然疫情影響有所緩解,但旺旺的核心產品如米餅等繼續出現下跌,主要是由於公司缺乏有吸引力的新產品。該行鑒於中國零食市場競爭激烈,對其產品創新能力感到擔憂。

很明顯,依靠旺仔牛奶和旺旺雪餅實現「躺賺」的日子已遠去,中國旺旺面臨的競爭格局更加嚴峻。

當然,中國旺旺也不會選擇躺平,而是積極求變。首先在渠道方面,中國旺旺不斷加碼電商;拓展B2B、B2C及O2O業務;對經銷商實施激勵政策和引導經銷商數字化轉型,精耕傳統渠道。2020財年,中國旺旺B2C模式所得的收益增速超過70%,成效顯著。

鋪好了渠道這條路,產品力也不能大意。回顧近幾年的歷程,中國旺旺在產品塑造方面有兩大主線:對此前的爆品進行創新升級;走多產品戰略。

產品升級方面,中國旺旺相繼推出了旺仔巧克力奶、旺仔堅果奶等,同時亦推出多款風味乳製品,在包裝設計方面進行調整。多品牌戰略方面,中國旺旺不斷推出五花八門的休閑零食和飲料等品類,包括了嬰幼兒輔食、年輕化飲料和營養產品等,單在2019年就推出超過100款新品。

產品升級+推新品,再輔以多元化的零售渠道,這是消費升級時代下很多新興食品品牌繞不開的途徑。從近幾年的轉型來看,中國旺旺也正朝著這個方向走,2020財年和2021財年中期乳品和飲料板塊實現了復蘇,部分休閑零食也取得顯著增長。

根據2021財年半年報,中國旺旺自2018年陸續推出的新品佔期内收益比接近雙位數,比重不算高,但多少都承擔起了公司實現銷量增長的重任。

綜上看,進入花甲之年的中國旺旺正試圖重振旗鼓,在渠道、產品升級和多品牌產品方面取得了一些成績,但這尚不足以扭轉當前公司陷入迷途的頹勢。按照這種轉型進程,中國旺旺還需一些時間實現明顯的復蘇。

此次漲價,可以在短期的財務層面改善中國旺旺的業績現狀,要在激烈的競爭中突圍,中國旺旺還需加把勁。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)