國内規模最大的清潔能源分銷商之一的新奧能源(02688.HK)是hth登录入口网页市場上一只大牛股,2011年以來10年間,新奧能源股價翻了近9倍,拿下了燃氣板塊漲幅榜桂冠。

在國内天然氣市場蓬勃發展,以及公司不斷進行外延擴張和内生增長的背景下,新奧能源近10年來成功搶灘到了市場的龐大紅利。

燃氣分銷市場頭部企業

新奧能源在1992年成立,從廊坊市走向全國,目前業務覆蓋了全國200多個城市,接駁人口超過1.1億人。

新奧能源的發展史,也成為我國天然氣市場發展的一個縮影。迅猛的成長,正是得益於我國天然氣滲透率的提升以及政策的扶持,畢竟「煤改氣」、「煤改管」等趨勢是我國能源結構轉型中的重要一環,這是燃氣市場發展的基礎。

而碳中和的提出,更有利於天然氣消費比重的提升,特别是工商業方面,這對於新奧能源等頭部燃氣分銷商來說又是一大契機。

當前,國内地產市場增長放緩,給燃氣分銷商增添了一份增長的壓力。要維持業務增長,未來更考驗燃氣分銷商客戶群體是否廣泛且優質,同時也是考量企業綜合能源業務和增值服務是否有硬實力的試金石。

那麽,與其他燃氣分銷頭部企業相比,新奧能源能否具備了掘金碳中和潮流的硬實力?

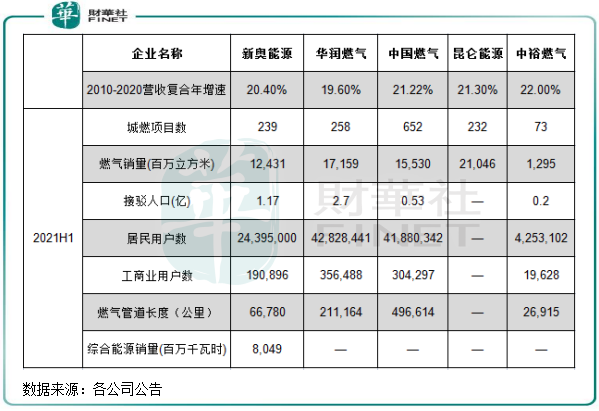

上圖可以看到,新奧能源和其他幾大燃氣分銷商2010年-2020年的營收復合年增速均達到20%上下,龍頭企業享受到了國内城鎮化率提升帶來的高速增長紅利。

從規模看,新奧能源排在全國性城燃企業三四名的位置。2021年上半年,新奧能源燃氣銷量為124.31億立方米,不及昆侖能源(00135.HK)、華潤燃氣(01193.HK)和中國燃氣(00384.HK)。

接駁人口是燃氣分銷企業覆蓋市場廣度的證明,期内,新奧能源可接駁的人口為1.17億人,僅次於華潤燃氣的2.7億元。華北、華東和華南地區是新奧能源的「主戰場」,對比全國佈局更加完善的華潤燃氣,未來新奧能源有機會將項目持續滲透至中西部地區。

從居民用戶數和工商業用戶規模看,新奧能源遠不及華潤燃氣和中國燃氣。這三大城燃企業均已累積了大量客戶資源,也為未來轉型奠定了客戶群體的基礎。期内,新奧能源居民用戶數與工商業用戶數比例為127:1,與華潤燃氣和中國燃氣的比例相差不大。

側重「深耕」,提升工商業滲透率和居民氣化率

工商業客戶是城燃企業銷氣量的擔當,碳中和政策和環保政策以及地產市場放緩的背景下,工商企業「煤改氣」的趨勢持續旺盛,擁有更龐大和廣泛的工商業客戶群體成為城燃企業爭奪的焦點。

2021年上半年,新奧能源累計工商業客戶為19.09萬戶,同比增長21.6%,增幅高於同期的華潤燃氣和中國燃氣,且大型工商業客戶數量增長較為可觀。對於新奧能源來說,未來工商業客戶是其綜合能源業務和增值服務的潛在用戶,打下工商業客戶基礎是公司的戰略重點。

在2020年,增值服務在新奧能源現有客戶群的滲透率為7%,比例較低,而在年内新開發客戶中的滲透率則有20%,表明整體滲透率提升空間較大。

但一般來說,工商業新用的戶開拓需要有自有管網做支撐。而相較於華潤燃氣和中國燃氣,新奧能源的管網鋪設相對滞後,2021年上半年僅為6.68萬公里,僅為華潤燃氣的三成和中國燃氣的13.4%。2011年-2020年,公司管道長度增幅為2.34倍,增幅遠不及華潤燃氣和中國燃氣。

不過,新奧能源的戰略方向更偏向於在自有管道覆蓋範圍提高項目氣化率,而非進入競爭對手已鋪設有管道的地盤。

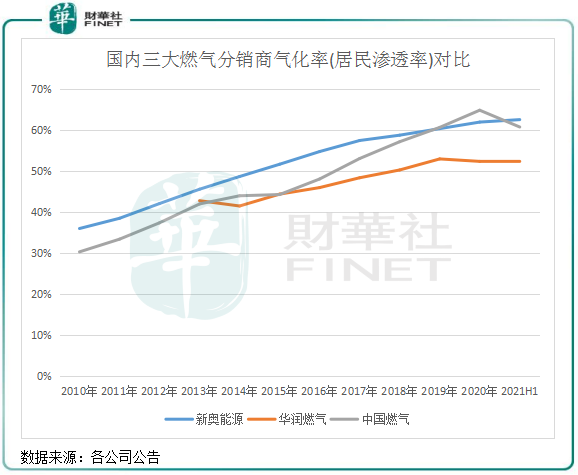

上圖可以看到,2010年以來,除了2020年被中國燃氣趕超,新奧能源的管道燃氣氣化率一直穩居最高水平,2021年上半年氣化率達到了62.6%。

滲透率的提高,有利於提升客戶網絡的附加值,這主要包括銷售廚房產品、供暖產品和安防產品等增值服務,未來有空間延伸至家庭生活服務場景,不僅局限於燃氣器具。在這方面,華潤燃氣和中國燃氣也有相應的佈局,涉足到保險代理和維修等服務方面,中國燃氣更具規模優勢。

新奧能源2020年增值服務在現有客戶群的滲透率為7%,與氣化率水平相比有很大的增長空間。增值服務業務是新奧能源五大業務中營收規模最小的業務,比重僅為2%,對公司整體營收影響較大。但該業務毛利率較高,接近80%,未來公司管道氣氣化率若能持續提升,將有助於帶動增值業務的快速增長,從而提升公司整體毛利率。

綜合能源,公司未來的擔當?

未雨綢缪,企業才能發展得更長遠。

儘管國内天然氣市場還有較長時間的政策和市場紅利,但國内幾大城燃企業均早已在探索轉型之路,一方面是提前預防未來天然氣市場面臨的不確定因素,另一方面是擴寬多元化業務,開劈新增長點。

招銀國際在2022年策略報告中,建議逢低佈局業務轉型節奏較快的城燃企業。報告指出,新型業務有助於幫助城燃企業擺脫傳統接駁業務因房地產行業的波動帶來的影響,並實現穩健可持續的業務增長。

在這種背景下,包括新奧能源在内的頭部城燃企業展開了轉型的拉鋸戰,轉向的風向瞄準了新能源市場,佈局的領悟大同小異。

中國燃氣憑借全國廣泛的燃氣業務,將業務延伸至了加氣站領域,當前已建立起105座的加氣站。同時,中國燃氣還切入了近期站在風口上的氫能市場,以及天然氣分佈式能源和充電樁等領域。

華潤燃氣也在加碼分佈式能源、充電樁和加氫站業務,轉型方向與中國燃氣幾乎一致。

相較於華潤燃氣和中國燃氣,新奧能源的轉型決心更大,公司在多份年報中有提到要從燃氣分銷商向綜合能源服務商轉型升級,到2050年要實現自身淨零碳排放。在2010年,新奧能源就開始針對B端用戶開發了分佈式能源項目,當前的綜合能源包括了包括冷、熱、電、蒸汽。

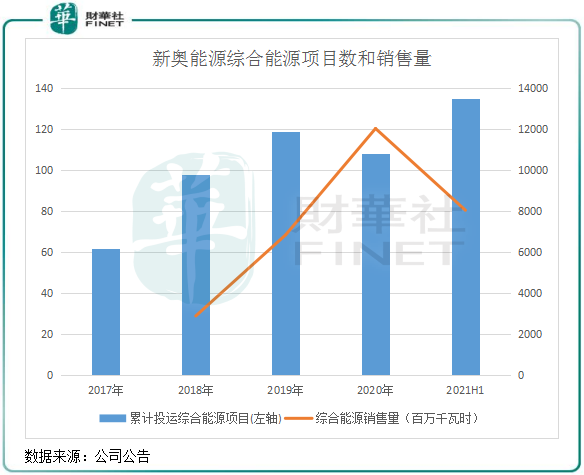

從經營表現看,新奧能源押注綜合能源獲得了顯著成效,2020年該業務銷售量達到了120.4億千瓦時,已達到一家中型清潔能源發電企業一年的發電量規模。去年6月底,公司在建綜合能源項目24個,當在建及已投運項目全部達產後,綜合能源需求量達318.61億千瓦時。可以看到,公司未來綜合能源業務將持續放量。

轉型力度之大,新奧能源的綜合能源業務充當起了公司營收增長的大梁。2020年,該業務收入為5億元,過去3年復合年增速高達157.9%,業務權重也快速提升,2021年上半年營收比重達到了8.88%。

隨著綜合能源業務逐步產生規模效應,該業務毛利率也逐漸提升,2020年為17.91%,較2017年提升12.81個百分點。

綜上可以看到,新奧能源整體規模雖不如華潤燃氣和中國燃氣,但其更偏向於「精耕細作」,增長較穩,也有利於穩定盈利水平。轉型綜合能源業務,新奧能源的決心很大,也頗有成效,未來有望成為公司發展的新動能。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)