不知不覺2021年即將過去,這一年我們經歷了很多,而投資市場也是大事不斷。從年初的流動性是否收緊的討論,再到年中的教育行業「雙減」、遊戲行業的暫停版號發放、未成年人相關保護政策,然後緊接著互聯網大廠紛紛裁員,三季報大廠們集體「不賺錢」,再到「運動式」減碳、「拉閘限電」,大宗原材料價格大漲,以及年末滞漲的討論與明年流動性寬松預期的展望,可以說今年市場的復雜程度,比起2020年更加的「精彩」。

本文梳理今年的市場熱點與投資邏輯,以及適當展望機構對於明年的行情看法,特别是復盤一些有意思的標志性事件!

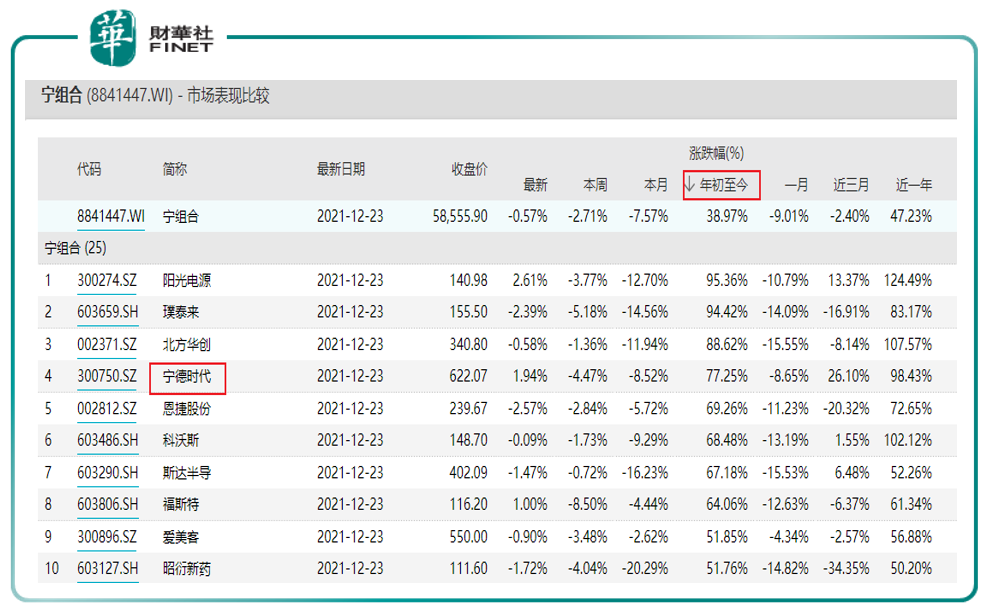

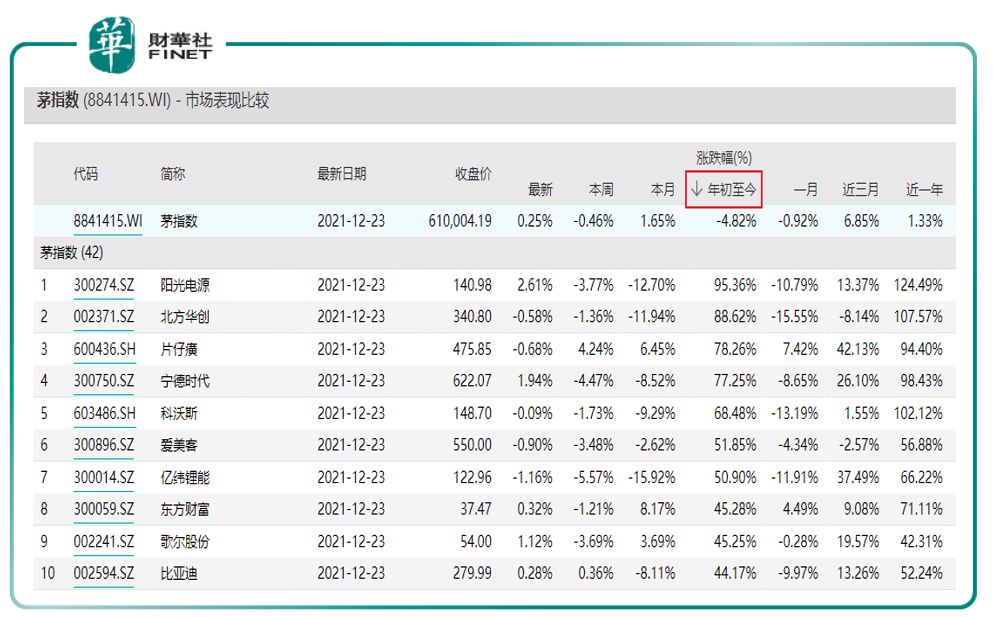

今年無論是公募基金還是普通投資者都非常難做,行情復雜,但其實有一條主線貫穿其中,就是碳中和、新能源。而與之對應的,就是以寧德時代代表的新能源產業鏈「寧組合」,與貴州茅台代表的傳統龍頭白馬股的「茅指數」之間的此消彼長。筆者曾在7月19日文章《冰與火之歌:寧組合異軍突起,茅指數還有救嗎?》詳細討論了二者的異同,為何當時要在三季度開始寫此文?我們來看全年數據和近期數據的表現。

本文數據選取時間截至2021年12月23日,如無特殊說明,皆選取WIND數據。

從今年整體表現來說,寧組合指數近一年以來上漲了44.30%,同期茅指數上漲0.03%,滬深300下跌1.17%,差距巨大。

但從下半年特别是進入四季度以來,情況逐漸有些「反轉」。

近三月表現,寧組合下跌2.96%,同期茅指數5.96%,滬深300上漲1.97%,很多去年表現好、今年表現差的頭部公募基金,在近期終於翻紅了。

股民笑談:「茅王起,寧王落;寧王起,茅王落,大家一起實現共同富裕」。

不過有意思的是,在寧組合中,寧德時代在成分股里,並不是表現最好的那個,若按年初至今漲幅排名,他只排在第4位(如下圖)。筆者覺得這是一件非常有意思的事。

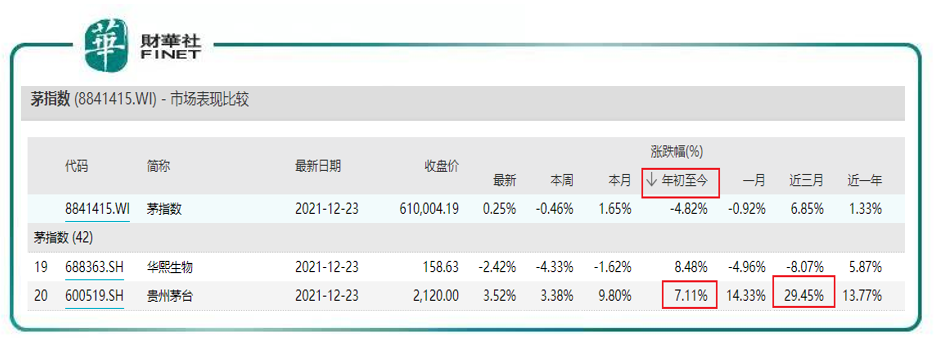

更有意思的是,在茅指數成分股里,貴州茅台同樣不是表現最好的那個(見下圖)。筆者甚至在前10里都沒看見貴州茅台。

看下貴州茅台今年的表現,年初至今只有7.11%的漲幅(見下圖),雖然近三月29.45%的漲幅非常猛,但可惜的是,上半年回調太嚴重了。這導致貴州茅台今年在茅指數漲幅榜里只能排名第20位了。

大家都知道今年隨著雙碳、節能減排導致的新能源火熱,那麽以申萬行業分類標準來說,各行業板塊的表現如何呢?是不是能驗證新能源火熱的結論?

下表為申萬2021版行業分類,數據結果再次出乎意料!

從上表中看到,基礎化工、有色金屬、煤炭、鋼鐵這些傳統資源週期板塊的今年漲幅都高高在上,但若仔細回憶今年的新能源行情,也是意料之外、情理之中。

有「鋰」走遍天下,手中有礦才是真土豪。鋰礦資源的行情在三季度達到高潮,億緯鋰能、天齊鋰業等漲幅居前,各上市公司宣佈自己「有礦」或者即將「買礦」的公告層出不窮,而這其中的標志事件,就是「鹽湖提鋰」概念龍頭鹽湖股份的回歸,重新上市當日(8月10日),該股漲幅為306.11%。筆者曾在8月03日的文章《機構喊出漲4倍,股民集體狂歡,鹽湖復牌後怎麽走?》,早於市場對該股以及鹽湖提鋰概念進行了深度分析。

而就在近日,鋰礦價格仍然維持上漲的瘋狂狀態。

據上海有色網數據,12月23日國產電池級碳酸鋰現貨均價達到25萬元/噸,較22日上漲4000元/噸,持續刷新紀錄,連續第三個交易日漲逾4000元/噸。與此同時,電池級氫氧化鋰23日亦上漲4000元/噸,達到21.2萬元/噸。

北方工業大學汽車產業創新研究中心研究員張翔向21世紀經濟報道記者分析稱,現在的問題是下遊新能源汽車銷量增長太快,但上遊金屬的產量沒辦法迅速跟上。而解決供需矛盾最常見的方法就是漲價,這會抑制一部分需求。

新能源產業鏈里,寧德時代雖然漲幅不是最高的那個,但他的動向很大程度代表了整個產業的走勢方向。最近寧德時代的負面消息有點多,先有海外基金減持,又有定增募資額度大幅縮水。整個12月股價跌幅超過10%。

這些信息匯總起來,讓筆者對於明年的一個思考就是,新能源能否還會維持今年這種瘋狂行情?該如何演繹?又或是新能源落下,消費股跟上?

其實關於新能源的行業擴散,今年還有很多,比如氫能源、比如鈉離子電池、比如中國稀土集團的成立,這些有的已經成為熱點,有的目前技術不成熟尚未形成規模化炒作,但這不代表未來就不會成為熱點,這些都是需要投資者寫在自己的備忘錄里的。

隨著今年即將過去,無論是券商還是公募基金,都開始對明年行情有所展望,與券商觀點比起來,筆者更注重基金經理的看法,因為基金經理是要靠持倉說話,有「真金白銀」支持的,而券商只是表達下看法。

12月21日,螞蟻基金聯合43家基金公司發佈了《2021基金經理千次調研報告》(下稱《報告》)。該《報告》對123位公募基金基金經理和近1.2萬名基金投資者開展了問卷調查,並結合了近1年對百餘位基金經理進行的累計上千次調研。

我們直接看結論。

在《報告》中,受訪基金經理們分享了對2022年宏觀經濟、市場行情的看法。展望明年上半年,75%的股票型基金經理認為A股市場會實現正收益,約六成基金經理(見下圖,28.1%+38.2%)預計收益區間會在0-10%。其中,科技、製造行業的表現最受期待。

筆者總結了下,從大環境來說,至少在明年上半年流動性寬松是一個共識,另一個共識就是明年的整體漲幅不會很高,仍然是分化行情。但對於消費類里必選消費、可選消費的選擇,對於新能源產業鏈里哪個賽道更有機會的討論,目前機構的分歧很大。筆者這里不贅述。

除了寧組合與茅指數的爭論,今年還有一個爭議很大的熱點不得不說,就是元宇宙。

筆者早在8月底就領先於市場挖掘元宇宙專題,形成了多篇係列文章,當時的標志性事件是字節跳動巨額收購小鳥看看Pico,而小鳥看看又和歌爾股份關聯,VR/AR概念被再度炒起。

元宇宙概念的火熱炒作,已經持續了近四個月。

如今復盤,從二級市場的表現來看,本次元宇宙概念熱潮其實分為兩次:

第一階段,以字節跳動這樣的科技巨頭入局為引,以中青寶、湯姆貓這樣的遊戲股為上漲主力,開啓了第一波元宇宙概念熱炒。

第二階段,以美股Facebook(中譯名臉書)改名元宇宙(Meta)為引,美股科技股大漲為主(美股財報開啓,巨頭科技股如微軟、蘋果等大漲),開啓了第二波元宇宙概念熱炒。而此時國内其他媒體報道開始增多,科技巨頭如網易、百度等紛紛表示看好與入局,達到了概念上漲的高潮。

元宇宙的概念從8月底至今,已然熱了近四個月。在這段時間中,有市場聲音(如中信研報以及近期官媒發文)指出,元宇宙雖好,但也需冷靜對待。

而筆者早在9月初就已連續撰寫文章,提醒投資者產生理性思考,梳理了相關邏輯,發出理性聲音早於研究機構及多數媒體。如文章《「元宇宙」概念爆發,誰是真龍頭?》、《【趣點】中青寶6天暴漲120%!「元宇宙」是「真風口」還是「炒噱頭」》等。

不過最有意思的是,元宇宙就在連續的質疑聲中,近日又大幅獲得主力加持。12月22日盤後數據顯示,主力當日大舉進場搶籌元宇宙板塊,淨流入立訊精密超7億元,歐菲光、兆易創新、欣旺達、北京君正、聞泰科技、東山精密、領益智造均獲主力加倉超億元。

而在12月24日上午,元宇宙、NFT概念股開盤走強,弘業股份、博瑞傳播、羅曼股份漲停,川網傳媒、華媒控股、大富科技等大幅衝高。

著名經濟學家、如是金融研究院院長管清友笑談:在諸多媒體的批評和打壓下,元宇宙股票終於迎來了輪番上漲……

對於元宇宙的看法,眾說紛纭,褒貶不一,但不可否認的事實是,相關概念股的連番上漲,互聯網大廠紛紛入局元宇宙,這些都是已經發生的現象。但這些現象在未來能走多遠,是故事還是事故,就只能交給時間驗證了。

除了火熱的碳中和主線與元宇宙熱點外,今年很有爭議的事件,其實還有互聯網大廠開始收縮戰線,以及機構對hth登录入口网页判斷的失誤。

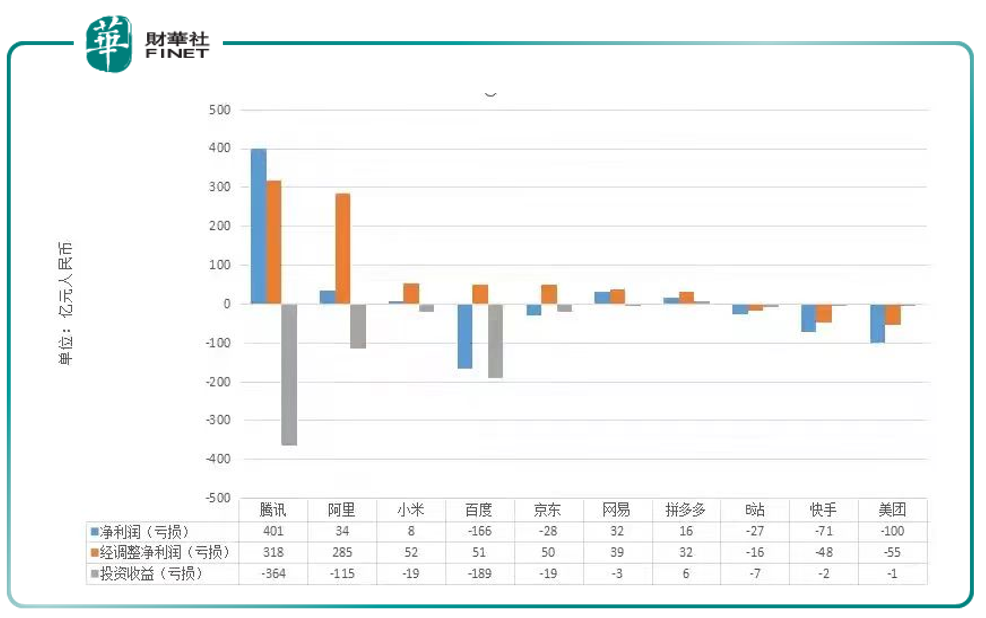

年初某機構喊出了「跨過香江去,奪取定價權」的口號,大家誰也沒想到hth登录入口网页今年的表現會是如此,機構也在反思中成長。而互聯網大廠紛紛在三季報中表示自己「不賺錢」,也是特别有意思的(見下圖互聯網科技公司的三季財報)。

翻開互聯網大廠的2021年第三季度業績報告,雖然業務不同,規模各異,但仔細一看,各家的報告里歪歪斜斜的每頁都寫著兩個字:虧錢。

明面上看,最慘的是百度,虧了166億,騰訊最優秀,賺了401億,但撥開表面數字,往深處看(上圖第二欄「經調整淨利潤(虧損)」),真正虧了不少的,要數美團、快手和B站,各自虧了幾十億;百度和京東看似虧了,其實沒少賺,小米和拼多多好像只賺了一點,但也沒少賺,他們四家各自賺了幾十億;最賺錢的,還是騰訊和阿里,都在300億上下;10家公司里,只有網易濃眉大眼,看著賺了30多億,就真的是30多億。

為何互聯網大廠紛紛如此?同樣是眾說紛纭,但行業監管和紅利逐漸消失,筆者認為是兩大很重要的因素。

而近日標志性事件,就是鵝廠(騰訊)玩了一手匪夷所思的神級操作。騰訊在公告中宣佈將持有的4.6億股京東股票,作為中期股息派發給全部股東,按市值計算,分紅總額超過千億!

為啥說是神級操作?這個操作相當於被動減持京東,投資者實際受益,還不會大宗減持對股價造成更猛烈的衝擊(由於流動性問題如果真的用大宗減持的手段,京東跌幅絕不是現在這個數),更關鍵的是還不用交稅(香港不存在資本利得稅)。你好我好大家好,關鍵是還能把持有股票給順利減持了,這事筆者真的要喊666了。

目前主流媒體評論說騰訊這麽操作是為了「去壟斷化」,縮小投資版圖,至於每個人心里是什麽看法,這個就見仁見智了。

2021年雖然沒怎麽賺錢,但「瓜」吃到飽,精彩不斷。既產生了很多新事物、新的投資熱點,也有很多不得不讓人遺憾的事件(例如教培行業)。不管如何,這一年都過去了。在新的一年,希望我們都能「舒服」些,且行且珍惜吧。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)