最近,社交巨頭騰訊(00700.HK)以實物分派京東(09618.HK)股份的形式,進行特别中期息分派,讓市場將目光投向了騰訊已經增值了不少的上市投資組合。

隨著監管環境的變化,騰訊是否有可能繼續釋放價值,出售比較成熟的投資,而將資源投入更新興的產業和回饋股東?

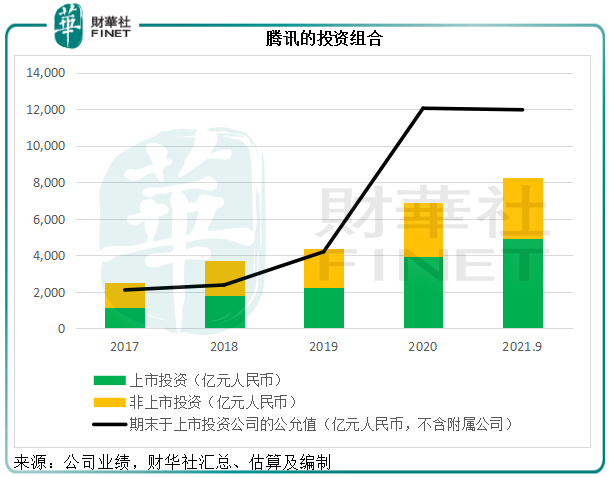

截至2021年9月30日,騰訊的投資組合賬面值為8279億元(單位人民幣,下同),其中不包括附屬公司的上市投資佔了41%左右,換言之,非上市投資佔了59%。

值得注意的是,這些上市投資的賬面值或約為4940億元,但公允值(即按當日的市值計算)卻高達1.2萬億元,相當於騰訊當前市值4.42萬億港元的33%。試想假如非上市投資通過IPO退出,所帶來的增值空間將可有多大。

除了以上的投資組合外,騰訊還有兩家較為聞名的上市附屬公司——持股49.06%的紐交所上市公司騰訊音樂(TME.US),以及持股57.57%的港交所上市公司閱文集團(00772.HK),騰訊於這兩家公司的合計應佔市值或達到579億元人民幣。

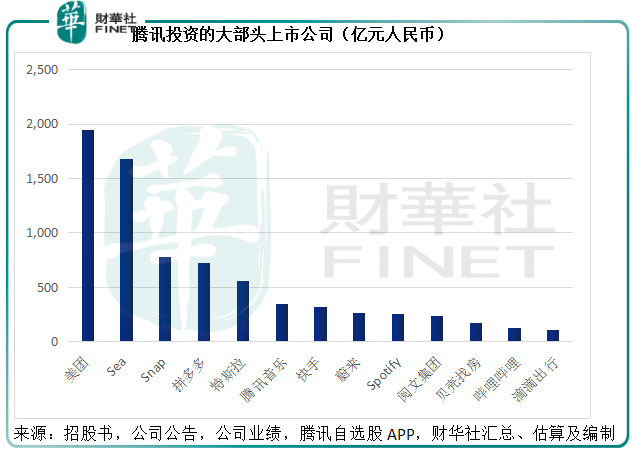

除此以外,騰訊還有眾多上市聯營公司和上市投資,包括美團-W(03690.HK)、快手-W(01024.HK)、拼多多(PDD.US)、蔚來(NIO.US),還有東南亞領先的電商、娛樂及數字金融服務平台Sea(SE.US)等等。

事實上,除了内地和東南亞的眾多科創企業外,騰訊還投資了眾多美國科創企業,其中包括音樂流媒體Spotify(SPOT.US)、美國社交網站Snap(SNAP.US)。

此外,早在2016年,騰訊就開始投資特斯拉(TSLA.US)約2.2%的普通股,並在2017年3月追加投資。筆者翻查特斯拉的公告發現,2017年3月騰訊通過黃河投資持有特斯拉合共816.7萬股,當時特斯拉的股價介於50-60美元之間,如今已達1067美元,若按當時的持股數量計,騰訊持有的特斯拉價值或達555億元人民幣。

此外,還有與騰訊音樂等組建財團投資的環球音樂(UMG.UK)10%權益,按環球音樂現值439億歐元計算,騰訊財團的應佔價值或達375億元人民幣。

單就騰訊所持權益應佔的市值規模而言,目前持股價值最高的應為美團,其次是新加坡電商平台Sea,美股上市的Snap和拼多多緊隨其後,還有快手、蔚來等過去股價表現不俗的公司,見下表。

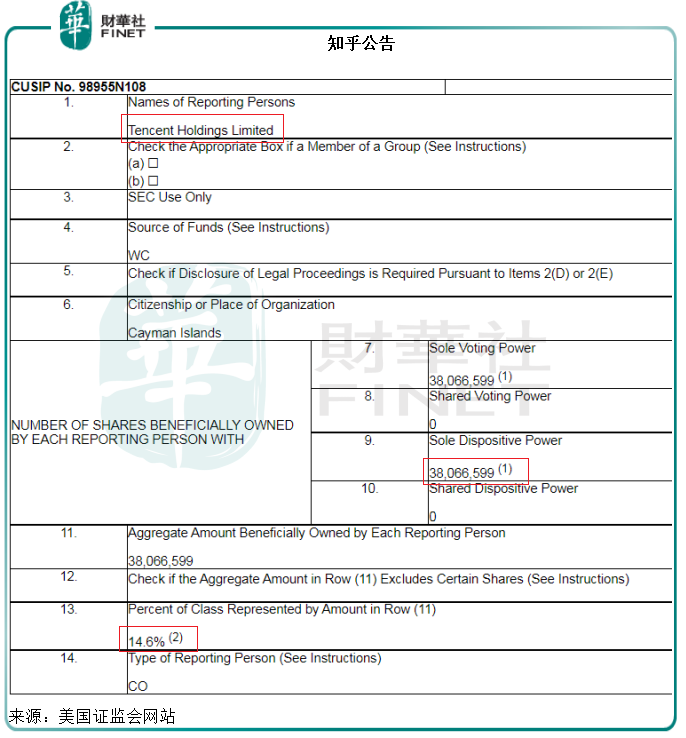

另外,還有眾多市值規模相對較小的上市公司,例如虎牙(HUYA.US)和知乎(ZH.US)。儘管最近有說騰訊退出知乎,但筆者留意到知乎最新的權益公告(2021年9月30日)顯示,騰訊持有3806.7萬股,佔A類普通股的14.6%。

總而言之,騰訊持有非常龐大的上市投資組合,只要其認為這些公司足夠成熟可以退出投資,即可在流動性較高的二級市場兌現投資。

當前騰訊的市值為4.4萬億港元,市盈率僅21倍,市場或已考慮了其發展前景受監管環境影響的不利信息。出售上市投資或是其釋放隱含價值的一種方式,這應有利於騰訊的短期股價表現。但其長遠價值,將取決於基本業務(網遊、社交網站、廣告、金融科技、媒體等)的盈利表現,以及投資眼光——還能不能找到美團、特斯拉那樣的成功科創企業。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)