我國機器視覺市場從2008年以來進入快速發展階段,至2017年的市場規模高達 65 億元,年復合增速約為 33%。國内機器視覺領域企業繁多,擁有自主機器視覺核心技術的天準科技(688003.SH)護城河優勢較為突出。

公司業務橫跨消費電子、汽車制造、光伏半導體等多個熱門行業,擁有蘋果公司、三星集團、富士康、菜鳥物流等明星客戶群,成為智能裝備領域關鍵一環。

天準科技曾於2015年8月在新三板短暫上市,後又於2018年1月摘牌。再次上市,天準科技成為科創板首批三家過會的企業之一。

鑒於科創板「主要服務於符合國家戰略、突破關鍵核心技術、市場認可度高的科技創新企業」定位,能成為科創板首批過會的企業,並成功上市,是對天準科技最大的肯定。

天準科技前身是天準精密,主要產品為精密測量儀器,後續通過大力研發,不斷拓展機器視覺技術以及下遊場景應用,開拓了智能檢測裝備、智能制造體系、無人物流車等工業視覺裝備產品。

但公司曾被外界看作又一個「吃蘋果長大的公司」。天準科技於2012年牽手蘋果公司,為其提供採購智能檢測裝備,到蘋果逐漸成為其第一大客戶,奠定公司業務的快速成長。

據公司科創板招股書披露,蘋果公司及其供應商是天準科技的主要客戶,2017年蘋果加大對玻璃檢測裝備採購,成為公司第一大客戶,並一路帶動公司業績飛速成長。

蘋果公司及其供應商貢獻了天準科技超7成收入。前者貢獻佔天準科技總收入之比從2016年的49.98%,上升到2018年的76.09%。

對應年份,天準科技的營收規模從2016年的1.81億元,增長至2018年的5.08億元,增速分别達到15.82%、59.23%。

借助蘋果公司合作,天準科技的高端品牌和技術得到錘煉,奠定行業競爭優勢,有助於公司持續開拓消費電子領域業務。

德邦證券研究認為,天準科技將繼續拓展與蘋果公司的合作,有望從尺寸測量拓展到瑕疵、曲度檢測,從手機玻璃等拓展到無線耳機、智能手表等,以及開拓高端化趨勢明顯的國内手機品牌檢測業務。

從一家精密器件供應商到擁有自主機器視覺核心技術,天準科技成功「出圈」的秘訣就是堅持技術為底盤。

公司實際控制人徐一華為北京理工大學博士,曾就職於微軟亞洲研究院,為人工智能、機器視覺領域專家,有豐富的科研和產品開發管理經驗。

天生的技術基因是天準科技持續對研發投入的動力,近三年,公司研發支出分别約為0.80億元、0.95億元、1.55億元,分别佔當期營收比重約16%、18%、16%。

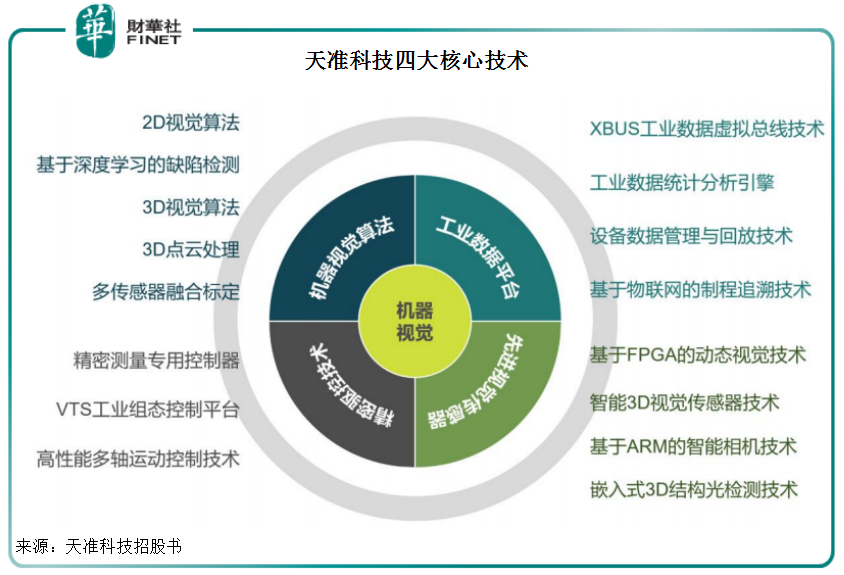

目前天準科技核心已經具備機器視覺算法、工業數據平台、先進視覺傳感器及精密驅控技術四大領域核心技術。

其中機器視覺為核心技術,而算法與軟件是機器視覺的核心。當前機器視覺輸入的圖像仍以2D信息為主,而公司掌握2D視覺算法、基於深度學習的缺陷檢測、3D視覺算法、3D點雲處理,多傳感器融合標定等核心算法,並自主開發了工業視覺軟件平台ViSpec。

該平台可以替代康耐視的Vision Pro等軟件,已經廣泛用於公司主要產品,達到同行業國際先進水平,實現國產替代。

其中,公司精密測量儀器檢測精度達到0.3微米,與國際最先進同類產品檢測精度相當。

在售精密測量儀器產品與國際知名廠商海克斯康和基恩士的同類型產品檢測精度相當,受到蘋果公司、三星集團等國際知名客戶認可,實現進口替代,具有較強的先進性和競爭力。

智能檢測裝備產品檢測精度和檢測速度等關鍵參數均達到國際先進同行美國DWFritz公司同等水平,得到知名客戶認可,成功實現對 DWFritz公司產品的替代。

而具體到應用於光伏矽片檢測的智能檢測裝備中,缺陷檢測準確率與國際先進同行德國Hennecke公司同類最先進產品的水平相當;檢測速度則高於德國Hennecke公司的水平,得到隆基集團、協鑫集團等客戶認可,實現對Hennecke 等國際先進同行產品的替代。

第三、智能檢測裝備成最大貢獻,經營利潤率藏隱憂

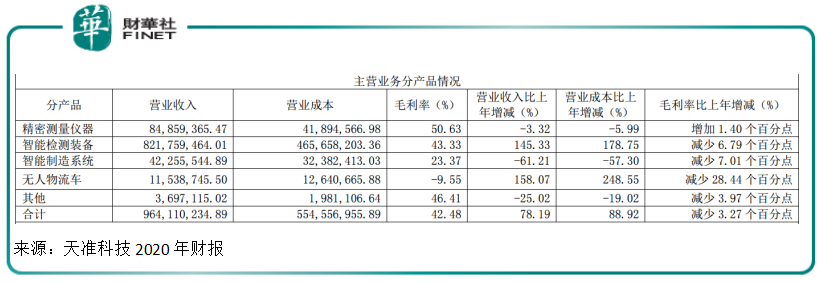

從主營業務看,天準科技主要有精密測量儀器、智能檢測裝備、智能制造系統和無人物流車四大產品。

1.精密測量儀器主要對工業零部件進行高精度尺寸檢測,被廣泛應用於工業、國防軍工、航空航天等科研單位的精密檢測,主要銷售客戶為三星等公司。

2.智能檢測裝備可實現對工業零部件和產品的實時在線尺寸與缺陷檢測,主要應用於消費電子行業和光伏半導體行業。

該業務主要包括電池檢測、玻璃檢測、結構檢測和光伏矽片檢測,是天準科技營收大頭,收入佔比近70%,同時也是蘋果公司採購佔比最大的產品,近年發展較為迅猛。

3、智能制造系統是一係列用於工業組裝生產的成套裝備和解決方案,採用機器視覺等先進技術實現機器人引導、自動識别、在線檢測、數據追溯等智能化功能。

該類產品可廣泛應用於消費類電子、汽車制造等智能化生產程度較高的行業,推進工廠無人化和智能化進程,主要的客戶是世特科、法雷奧這些汽車零部件商。

4、無人物流車是正在探索的新業務,是一種應用在室外和室内場景中的無人駕駛車輛,為企業客戶和終端消費者提供無人化的貨物運輸、電商訂單配送等服務。

上述四大產品成為天準科技主要營收來源,2020年分别貢獻收入約0.85億元、8.22億元、0.42億元、0.12億元,分别佔當期營收比重約9%、86%、4%、1%。

在四大產品中,智能檢測裝備不僅是公司營收最大來源,還是成長最快的業務,2020年收入同比大幅增長145.23%,帶動營收實現9.6億元,同比增長78.19%。

同時公司還積極開拓無人物流車業務,尤其是開拓AI邊緣計算設備,同比實現158.07%,成為最具增長前景的產品。

目前公司與阿里旗下的菜鳥物流有深度地合作,從事無人物流車領域的研發及應用。從現實進展看,無人物流的落地尚需時日。

在主營業務增長勢頭強勁下,天準科技也存在些許隱憂。

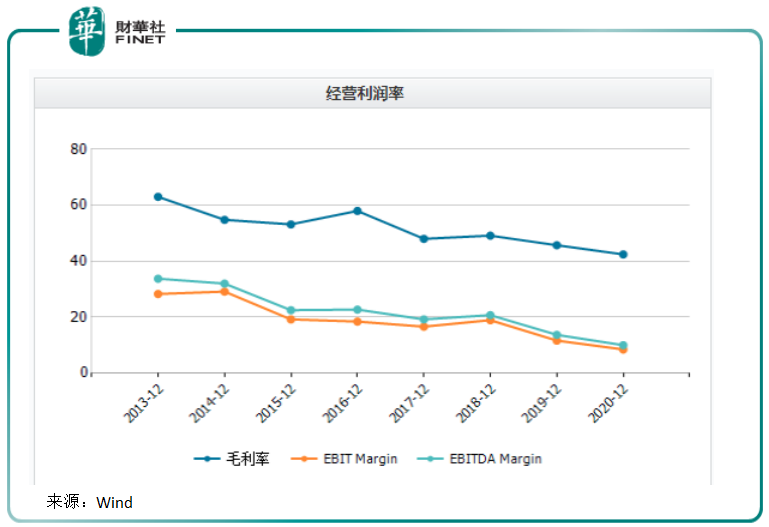

從近三年業績表現看,天準科技的經營利潤率指標出現不同程度下降,2018-2020年,銷售毛利率分别約為49.17%、45.75%、42.48%;EBIT Margin分别約為18.98%、11.68%、8.52%。

公司的毛利率在同行業上市公司中表現並不突出,與國内企業相比,低於奧普特近三年的毛利率超過70%,但高於矩子科技毛利率不到40%;與國際企業相比,低於康耐視(70%以上)和基恩士(80%以上)。

銷售成本率和銷售期間費用率的上升一定程度擠壓了公司的盈利空間。近三年銷售成本率從50.83%,上升到2020年的57.52%;銷售期間費用率從30.69%擡升至33.08%。

從2020年業績看,天準科技營業成本同比增加88.92%,高於同期營收增速78.19%。

投資者都比較有疑問,以大宗商品為代表的各類原材料漲價、芯片短缺等是否對公司業務造成影響?

在近期的投資者調研中,公司管理層表示,原材料漲價可能對所有行業所有企業或多或少都有影響。芯片在公司成本結構里不是最主要的,而且公司主要芯片供應都鎖定得很好。

總結:從精密測量儀器起家,產品技術取得蘋果公司等高端客戶認可,天準科技構築了具有國際競爭力護城河優勢,並在機器視覺這個人工智能關鍵領域實現國產替代。未來,公司還需憑借相關技術壁壘進一步提高市場佔有率,提升盈利能力。

撰稿:李瑩

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)