近日,有不少投資者在網上表示,自己抄公募基金的作業結果慘遭被套。

其實,一直以來,公募基金經理帶給普通投資者的感覺都是很專業以及能賺錢。數據也顯示,截至年底,2020年權益基金整體獲得44.82%的收益,主動權益基金的收益率更是達到47.6%。普通股票型基金、偏股混合型基金的收益率分别為61.28%、58.79%。

一時之間,許多投資者紛紛喊出「炒股不如養基」的口號。借著這股東風,一些業績出色的基金經理成為了市場頂級明星,其中管理易方達中小盤、易方達藍籌精選等四只基金的張坤更是被稱作「公募一哥」,也是市場的「千億頂流」。

天天基金網披露,任職以來,張坤管理的幾只基金的回報率都超過了同類平均回報率,其中易方達中小盤在這位「頂流」任職期間的回報率超過了697%,在同類530只基金產品中排名第7。

不過,股票市場風雲變幻莫測,就算是公募一哥也難免有短暫被套甚至割肉出局的時候。因此,一些抄作業的小夥伴被埋也不足為奇。

同花順數據顯示,截至2021年4月9日,張坤管理的易方達中小盤、易方達藍籌精選、易方達優質企業三只基金分别持有中炬高新(600872.SH)3400.01萬股、3100.01萬股、900萬股,分列第四、第五、第七大股東,相較於2021年一季度末沒有變化。

另外,這三只基金合計持有的7400.02萬股,佔該上市公司總股本的比例達到了9.29%。

而截至到2020年年底,上述三只基金中的易方達藍籌精選、易方達中小盤僅合計持有中炬高新股票2050.02萬股。

這也就是說,就在2021年一季度,張坤大肆加倉了中炬高新5350萬股。

不過,有點尷尬的是,今年年初至今,中炬高新的股價表現非常弱,期間累跌29%。

因此,到現在為止,「公募一哥」加倉的這部分股票暫時處於被套狀態。

綜合來看,中炬高新一季度股價之所以如此疲軟和公司2021年一季度業績不佳有關係。

4月27日,該公司披露了一季報,期内實現營收12.63億元,同比增長9.51%,實現歸母淨利潤1.75億元,同比下降15.17%,實現扣非淨利潤1.7億元,同比下降16.53%。

對比過往業績來看,2021年一季度的淨利潤、扣非淨利潤要低於2020年一季度、2019年一季度。

實際上,對中炬高新一季度業績起決定作用的還是旗下的美味鮮公司。

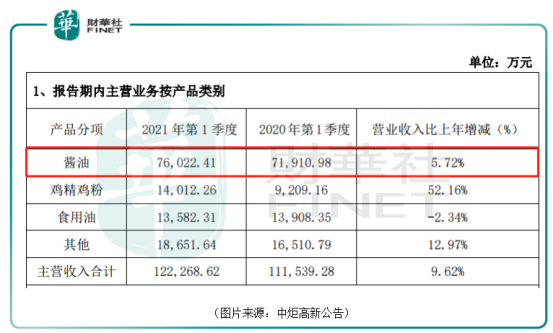

該公司期内的主營收入同比增長9.62%。具體到各細分品類,公司核心產品醬油的營收微增5.72%,雞精雞粉表現亮眼,營收同比大增52.16%,食用油的營收下降2.34%,其他業務的營收同比增長12.97%。

不過,在營收增長的同時,美味鮮一季度的歸屬母公司淨利潤為1.88億元,減幅8.97%。

除了銷售費用投放增加、研發費用增加等因素外,更重要的原因是由於核心產品醬油的上遊大豆、包材等原材料價格較大幅度上漲所致。

而根據國家統計局數據,2021一季度黃豆全國市場平均價同比提升約31%。

值得注意的是,A股市場涉及醬油產品的有6家公司,其中恒順醋業、涪陵榨菜的醬油業務佔比非常小,其餘4家公司最核心的產品均是醬油,而除了行業龍頭海天味業之外,中炬高新、千和味業、ST加加均一季度的淨利潤都是同比下滑的。

這4家公司的核心產品均是醬油,彼此之間也存在著較為激烈的競爭。

在市場定位方面,千禾味業在中國超高端醬油市場中保持較高的市場佔有率,2015年至2020年佔有率維持在30%左右,不過目前消費者對於超高端產品價格的接受程度不算太高。

而加加、中炬和海天則快速發展中低端產品種類,以高SKU(庫存量單位)佔領中低端醬油市場。

由於定位、規模等因素的影響,各家醬油企業的盈利能力也有高低之分。毛利率方面,千禾味業整體的毛利率與海天味業相當,遠高於中炬高新和加加食品。淨利率方面,海天味業大幅跑赢同行,千禾味業和中炬高新差不多,加加食品較低。

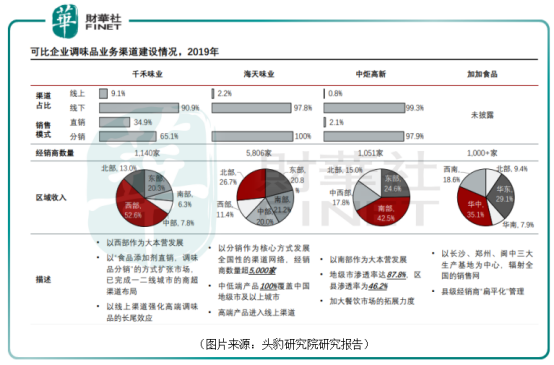

對於調味品行業來說,渠道的鋪設對於行業中的企業至關重要。其中海天味業和中炬高新主要通過經銷商鋪貨,能快速進入空白市場和完成渠道下沉。而千和味業則以線上渠道為主,加加食品未披露。

截至2020年,僅海天味業完成全國高密度覆蓋,千禾味業和中炬高新的業務重點仍集中於總部地區,但是後者的全國化發展進程要略快於前者。

成本方面,豆粕及大豆為醬油生產的主要原材料,大豆價格高於豆粕價格。所以以豆粕為原材料的千禾生產每噸醬油的原材料成本最低,而以大豆為主要原材料的海天和中炬直接材料成本佔比較高。

不過,由於千禾味業恒溫發酵的生產模式,相較於日曬自然發酵的海天味業,其制造費用和人工成本是比較高的。

綜合來看,海天味業是目前當之無愧的醬油老大,中炬高新和千和味業緊隨其後,加加食品則不及前三家同行。

2020年中國單一調味品行業市場規模為3141.8億元。中國單一調味品行業中,醬油行業市場規模最大,2020年佔比為26.8%。預計2020年至2025年,醬油行業市場規模年復合增長率為6.3%,高於整體單一調味品年復合增長率。

但是由於人均醬油消費量已處於較高水平,未來預計增量空間比較有限。

與此同時,近些年的醬油行業凸顯了兩個新的發展趨勢。

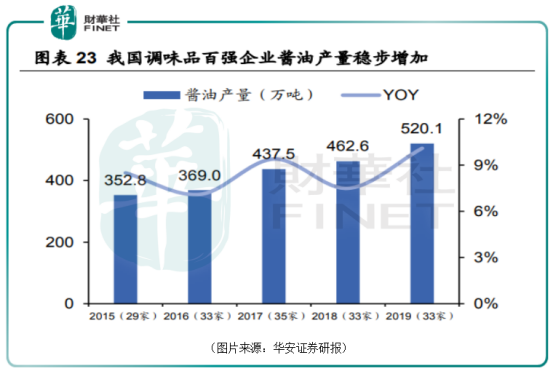

一是中大型醬油企業年產量佔全國規模以上醬油企業總產量比例逐年上升,行業集中度在提升。

例如,調味品協會統計的行業大中型企業合計產量卻從2015年的352.8萬噸增加至2019年的520.1萬噸,供應口徑集中度不斷提升。2019年佔比提升至76%,其中,海天2019年醬油產量224.4萬噸,佔全國醬油總產量的33%。

而行業地位高低也決定了提價權的歸屬,而提價有助於企業轉移成本上漲壓力和提高渠道利潤,對各家企業來說很重要。目前而言,海天味業無疑是行業内擁有強定價權的企業,其餘醬油企業大多扮演跟隨者的角色。

二是消費者對醬油品質和功能提出更高要求,對價格變化的敏感性不高。

醬油已經從原來的單一產品衍化出生抽和老抽,到氨基酸態氮超過達到1.2的高鮮度醬油,繼而細分為減鹽等健康產品和海鮮醬油、蒸魚豉油等功能化產品。

上遊原材料大豆漲價的情況不會一直持續,醬油行業各家公司後續的業績有望得到改善,股價或許也將隨之回升。不過,長期來看,醬油畢竟是一個比較成熟的細分領域,增長空間有限,未來誰能抓住行業新趨勢,誰就能在激烈的競爭中獲得更多的市場份額。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)