英偉達(NVDA.US)公佈了一份超越預期的第3財季業績。

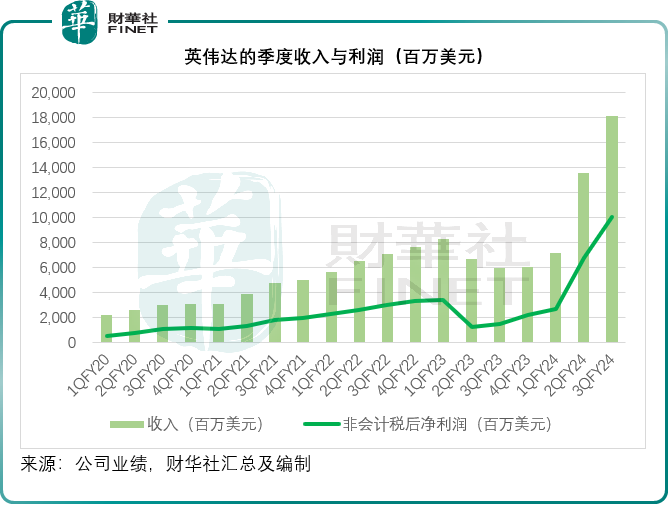

截至2023年10月末止的2024財年第3季,英偉達的收入同比大增205.51%,按季增長34.15%,至181.2億美元;非會計準則淨利潤按年大增588.19%,至100.2億美元。

季度毛利率達到73.95%,非會計準則毛利率為74.96%,主要受到數據中心銷售額增加,以及庫存降低所帶動,值得留意的是,上年同期這兩項數據分别為53.57%和56.13%,顯見今年的表現有明顯改善。

英偉達預計第4財季的收入將達到200億美元,算力和網絡需求的持續強勁將帶動其數據中心的強勁增長。不過遊戲業務收入將可能較第3財季下降,主要因為季節因素。預計毛利率和非會計準則毛利率分别為74.5%和75.5%。

這一收入預測規模又再上一層樓,比已創新高的第3財季收入181.2億美元再高出10.38%,毛利率預測也要高於當前已很高的水平,可見英偉達的下一個財季表現將更加出色。

然而,儘管業績與業績指引都十分樂觀,英偉達的股價在公佈業績前創下紀錄新高後反而掉頭向下。財華社認為主要原因是資金在公佈業績之後獲利回吐,出口限制可能影響到其20%-25%的收入,美股市場最近持幣避風的趨勢明顯等因素影響。

英偉達VS.美國超微公司

同為GPU龍頭,曾因加密貨幣大跌而踩空的英偉達,成功地憑借AI芯片翻身,目前或佔據生成式AI芯片逾八成市場份額。

同行美國超微公司(AMD.US)(下稱AMD)也緊隨其後,不過慢起步的AMD可能要到明年才成火候,估計今年的收入仍會收縮。

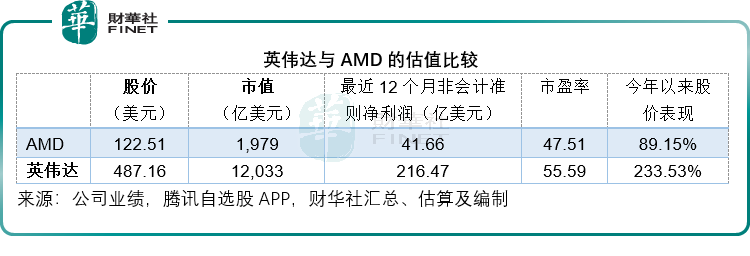

從估值上來看,得益於這幾個季度AI芯片的強勁需求,英偉達的收入大幅增長,利潤也顯著提高。今年以來,其股價累計漲幅達到兩倍以上,緊貼其收益增長的預期。

隨著這兩個季度的利潤大幅攀升,英偉達當前市值相對其最近12個月非會計準則淨利潤的差距縮小,市盈率從年初時上百倍,到如今55.59倍,與AI芯片尚未為業績發力的AMD差距也拉小。

需要注意的是,在英偉達的AI芯片H100供不應求之際,AMD也推出了要與其一較高低的AI產品AI300,而且透露Instinct MI300A和MI300X GPU於第4季量產推進順利。

AMD在第3財季業績發佈會上指出,其AI的進展較預期理想,預計第4季數據中心GPU收入約為4億美元,到2024年將超過20億美元。MI300有望成為AMD歷史上在最短時間内達到銷售額上十億美元的產品。

不過,從AMD的業績指引來看,AI的強勁發展或尚未在第4財季獲反映,要到2024財年才能體現在業績上,也因此其市盈率估值與英偉達存在差距。

英偉達則不然,從上圖可見,其收入與非會計準則淨利潤以前所未見的加速度攀升。

AI芯片推動了英偉達的強勁增長

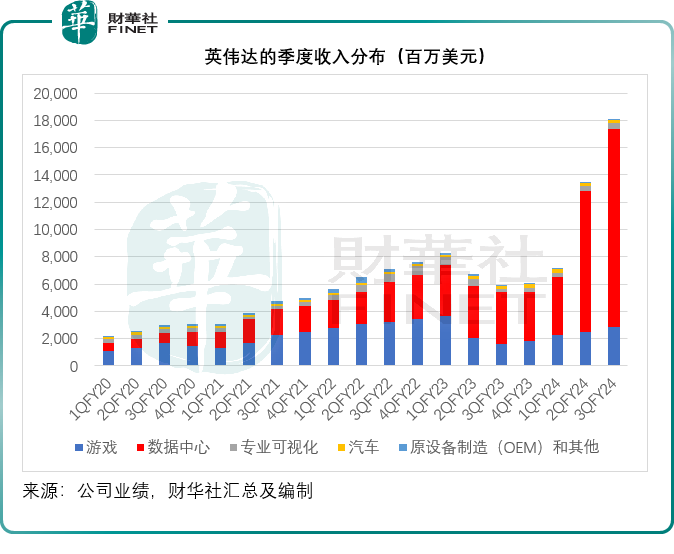

第3財季,英偉達的數據中心收入貢獻最大,佔到80.10%,季度收入按年大增278.66%,按季增長40.60%,至145.14億美元,主要得益於基於Hopper Tensor Core GPU架構的NVIDIA HGX平台的持續增長,以及InfiniBand端到端網絡的推動。

最近兩個季度,在全世界都在佈局生成式AI的熱浪之中,英偉達的數據中心收入大幅攀升,見下圖。

NVIDIA HDX與InfiniBand一起,本質上是AI超級計算機和數據中心基礎設施的參考架構。Adobe, Firefly, ChatGPT, Microsoft 365 Copilot, CoAssist, Now Assist with ServiceNow和Zoom AI Companion等的生成式AI應用程序是在英偉達上構建和運行的。

在訓練和推理大型語言模型、深度學習推薦系統和生成式人工智能應用等基礎設施方面的投資,推動了客戶對英偉達加速計算的廣泛強勁需求,也因此其數據中心與以InfiniBand為首的網絡收入大幅增長。

推理現在是英偉達AI計算的主要工作負載。消費互聯網公司推動了第3季的增長,構成了數據中心大約一半的收入,增速也跑赢整體增速。Meta(META.US)等公司正在全面開發學習推薦系統,並投資於AI,以幫助廣告商優化圖像和文本。大多數主要的消費互聯網公司都在競相加快生成式人工智能的部署。

企業開啓了AI部署的競賽。Adobe、Databricks、Snowflake和ServiceNow等企業軟件公司正在添加它們的AI助手。有更多的企業正開發適用於垂直產業應用的定制化AI,例如特斯拉(TSLA.US)。本季度,雲服務提供商大約貢獻了其數據中心營收的另一半。

英偉達的首席財務官科萊特·克雷斯(Colette Kress)在業績發佈會上指出,所有超大規模CSP(通信服務提供商)以及全球範圍内越來越多的GPU專用CSP都有需求,這些CSP正在迅速增加投資,以把握AI領域的新市場機遇。

她指出,NVIDIA H100 Tensor Core GPU實例現在幾乎可以在每個具有實例和高需求的雲中使用。英偉達今年各個季度都大幅增加了供應,以滿足強勁的需求,預計明年還會持續。她表示,明年還會以更快的節奏發佈更多產品,以滿足不斷增長和多樣化的AI機遇。

從產品的角度來看,其第3財季的絕大部分收入來自基於Hopper GPU架構的NVIDIA HGX平台,上一代Ampere GPU架構的貢獻較小。為行業標準服務器構建的新型L40 GPU開始交付,可支持跨各種客戶的訓練和推理工作負載。這也是英偉達GH 200 Grace Hopper秘密芯片的第一個收入季度,它結合了基於ARM(ARM.US)的Grace GPU和Hopper GPU。

值得留意的是,Grace和Hopper GPU正在開發一條價值數十億美元的新產品線。Grace Hopper可用於GPU專用雲供應商,很快就會進入甲骨文雲(Oracle Cloud)。Grace Hopper也很受超級計算客戶歡迎,在第3季,LaSalle、Localimos、國家實驗室和瑞士國家超級計算中心開始了首批系統出貨。英國也宣佈將建造世界上最快的AI超級計算機之一Isambard-AI,該計算機將使用近5500顆Grace Hopper超級芯片。德國超算中心也宣佈將使用接近2.4萬顆Grace Hopper超級芯和Quantum 2 InfiniBand,打造新一代AI超級計算機。

因此,英偉達預計明年美國、歐洲和日本所有基於Grace Hopper打造的超級計算機合計AI算力將超過200億次/秒,未來還會有更多。這都對其數據中心的收入帶來了很大的提升,現在用於深度學習、推薦、服務聊天機器人、助手和文本圖形生成的AI已經全面投入生產,也將帶動更多的AI部署需求。

英偉達發佈了Hopper系列的新品BH 200,這是第一款提供HBM3E(高帶寬存儲)、更快捷、更大内存的GPU,可進一步加速生成式AI和大模型。

與運行大語言模型(如Lambda2)的H100 GPU相比,它將推理能力提高了2倍。結合起來,TensorRT LLM和H200在短短一年内提高了性能或降低4倍的成本。

與H100相比,H200為GPT-3等推理模型提供了18倍的性能提升,允許客戶遷移到更大的模型,而不會增加延遲。

從明年開始,亞馬遜(AMZN.US)的雲、谷歌雲、微軟(MSFT.US)Azure和甲骨文雲將成為首批提供H200基礎實例的CSP。

在上周的微軟的Ignite大會上,英偉達深化並擴大了與微軟的合作。

英偉達推出了一個AI代工服務,開發和調試在Azure上運行的定制生成式AI企業應用。客戶可以使用自己的主域知識和專有數據,英偉達則利用其AI專業知識和DGX雲的軟件堆棧幫助他們構建AI模型,以確保企業的數據安全,同時又能為其提供支持。

英偉達的網絡業務年收入也超出100億美元,主要受到InfiniBand強勁需求的帶動,InfiniBand對於取得訓練LLM所需的規模和性能至關重要。

在軟件和服務方面,英偉達預計年收有望達到10億美元規模,在企業AI訓練和AI推理的需求急增帶動下,其DGX雲服務和英偉達AI企業軟件都具有增長機會。

遊戲收入按年增長超80%,按季增長15%,至28.6億美元,主要受到返學購物季需求強勁的推動。

汽車分部收入同比增長4%,環比增長3%,至2.61億美元,主要得益於基於英偉達驅動或SoC(系統級芯片)的自動駕駛平台的持續增長,以及與全球OEM客戶合作的AI駕駛艙解決方案的需求增長。英偉達擴展了富士康的合作,將其新一代汽車系統級芯片NVIDIA Drive 4也加入到合作範圍。

出口限制的影響

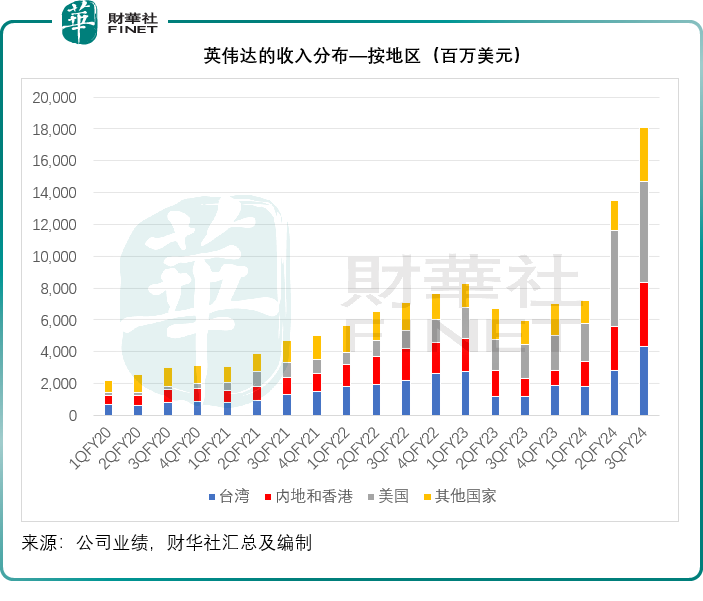

在第3財季末,美國政府宣佈了針對一些市場的出口限制措施。這些限制措施要求,英偉達的多款產品Hopper和MPIR 100及800系列等,都需要取得出口牌照。

據英偉達管理層透露,目前其銷往受影響目的地的收入大約佔其過去幾個季度數據中心收入的20%-25%。

英偉達預計,在第4季,其銷往這些目的地的收入將顯著下降,但其他地區的強勁增長應足以彌補這些影響。美國允許其工業界向包括受限制區域在内全球市場提供數據中心計算產品。

簡單來說,美國對於最先進的產品設定了出口管制,而對於性能較低的產品,則通行無阻。有鑒於此,英偉達表示正努力擴張數據中心產品組合為各個監管類别提供適用的解決方案,以滿足監管要求。

英偉達表示正在與中國和中東的一些客戶合作,向美國申請許可證。現在還不清楚這是否會對收入構成重大影響。許多國家開始意識到,需要投資自主的人工智能基礎設施,以支持經濟增長和產業創新。

「黃教主」的AI遠望

CEO黃仁勳對英偉達的產業發展始終保持著創業者般的熱情,而且對於創新科技的遠見也十分獨到,有著「教主」之稱。

現在全世界都在關注AI的發展,自然少不了要向黃仁勳請教作為AI先驅的英偉達,未來的發展路徑向著哪個方向。

在業績發佈會上,黃仁勳提到,軟件行業將是AI影響最大的產業之一,在過去,開發手動使用的工具市場價值達萬億美元。現在,無需人類手動操作,全新的AI助手能夠幫助人類使用這些軟件。所以有别於過去授權軟件,英偉達未來要將這些輔助系統連接到AI之中,這將成為新一代軟件。

因此,軟件的轉變和軟件的工作方式正驅動著底層的硬件,這正以兩種方式轉變,這種轉變獨立於生成式AI:

一種與加速算力有關,通用算力很浪費能源和成本,而現在有加速算力,可以節省很多能源和時間。

這就需要一種新型的數據中心,這種新型數據中心與英偉達佔了三分之一的傳統數據中心不一樣。傳統數據中心有很多應用程序運行,由很多人使用,這些人是不同的租戶,他們使用相同的基礎設施,通過數據中心存儲了很多文件。而新型數據中心的應用非常少,它處理數據、訓練模型、生成代幣、創建AI,可稱這類新數據中心為AI工廠。現在每個國家都在興建主權AI工廠,這或將是未來的一個新趨勢。

AI工廠運行AI助手,這是重要軟件TAM(潛在市場)的延伸,推動了重要的投資,並擴張價值萬億的傳統數據中心市場,引發了AI的產業變革。

而配備InfiniBand和NVIDIA AI軟件堆棧的NVIDIA H100 HGX現在定義了一個AI工廠。在擴大供應鏈以滿足全球需求的同時,英偉達也在為下一波AI浪潮打造新的增長動力。在其新增長戰略中,英偉達強調了三大要素:CPU、網絡、軟件和服務。

Grace是英偉達第一款數據中心CPU。Grace和Grace Hopper將在明年全面投產,並將擴建數十億美元的新產品線。黃仁勳指,英偉達可以幫助客戶建立一個AI工廠並創收。

InfiniBand同比增長了五倍,並作為AI工廠的網絡定位為未來的增長引擎。

他表示,英偉達擁有人工智能技術、專業知識和規模,可以幫助客戶構建定制模型。將其專有數據存儲在NVIDIA DGX雲上,並在企業級NVIDIA AI企業上部署AI應用程序。英偉達本質上是一家人工智能代工廠。英偉達GPU、CPU、網絡、AI代工服務和英偉達AI企業軟件都是全速增長的引擎。

總結

AMD在苦苦追趕,有心之人也在設置各種限制來阻擋英偉達將先進芯片發往全世界推動全世界AI的發展。科技發展的潮流不可逆,英偉達的缺席將觸發特定地區市場奮發起來開發先進芯片的動力。所以英偉達的優勢未必能一直保持。

黃仁勳認為英偉達不會因為出口限制而致收入在2024年見頂,他相信數據中心在2025年及之後仍能保持增長,主要因為其大幅擴張供應,並且已經取得全球最廣泛、最龐大和最強大的供應鏈。

他說:「在人們的認知上,GPU僅僅是一個芯片,而其實HGX、H100和Hopper HGX擁有3.5萬個部件,重70磅。這些產品擁有高壓元件、高頻元件和大電流元件,這本身就是一台超級計算機,測試一台超級計算機只能用另一台計算機。制造、測試、運輸和安裝這些產品的流程非常復雜,也因此其HGX供應鏈的每個方面都十分復雜。」

這也意味著,英偉達的技術累積為其競爭對手設置了近身門檻,但同時也意味著英偉達要按一些人的要求切割某些地區的供應鏈存在很大的難度。

也許英偉達在短期内仍佔據AI發展的優勢,但是不要低估一個奮發圖強、發展迅猛的市場或競爭對手突破技術瓶頸的決心,從長遠來看,英偉達的暫時優勢不一定能一直保持,其高昂估值亦然。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)