全球最大的流媒體公司奈飛(NFLX.US),2022年第1季全球收費用戶淨增數首現下降,加上管理層預計第2季的付費會員還會再減少200萬,導致奈飛公佈業績之後,股價大跌逾35%,拖累美國大型科技股大跌,Meta(FB.US)亦大跌近8%,流媒體平台Roku(ROKU.US)和迪士尼(DIS.US)分别下挫6.17%和5.56%。

連特斯拉(TSLA.US)老板馬斯克也發推揶揄「醒腦病毒讓奈飛沒啥看頭」,似乎給奈飛判了刑——儘管下邊的評論顯然並不贊同世界首富。

事實上,奈飛的内容或許不符合馬斯克的「品味」,但仍然得到普羅大眾的好評,大火的《鱿魚遊戲》就是一例。

值得注意的是,與傳統做法由美國輸出内容不同,奈飛嘗試為當地市場量身定制内容,這種做法取得了成功。

正如該公司所指,在過去,美國娛樂公司將「國際」市場視為美國内容的出口市場,而奈飛則選擇在超過50個國家製作内容,目前其六部最受歡迎的電視有三部為非英語作品,包括韓國的《鱿魚遊戲》和改編自朱東根漫畫《極度恐慌》的劇集,以及西班牙的《紙鈔屋第四季》。

所以,筆者認為内容並非奈飛的短板,市場飽和和激烈競爭才是導致其用戶下降的主要原因。

亞太區市場仍維持增長

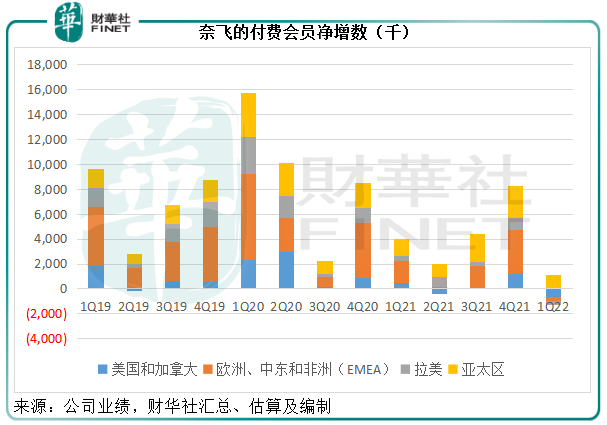

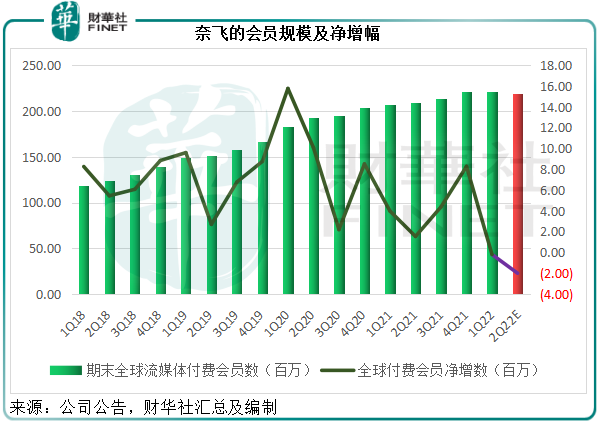

2022年第1季,奈飛的全球流媒體付費會員為2.216億,按年增長6.7%,但較上季減少20萬,主要因為暫停某歐洲大國的服務及當地付費會員下降,這一變故對付費會員淨增幅的影響為-0.7百萬。

若不考慮此影響,付費會員淨增幅為0.5百萬,仍遠低於該公司之前的2.5百萬指引目標。

奈飛的主要經營市場分為美國和加拿大(2022年第1季的收入佔比為42.80%),歐洲、中東和非洲(收入佔比為32.73%),拉美(收入佔比為12.76%)和亞太區(收入佔比為11.71%)。

其中,歐美地區的付費用戶規模最大,2022年第1季末美國和加拿大地區以及歐洲、中東和非洲地區的會員規模分别為7458萬和7373萬,佔奈飛合計付費會員數的33.65%和33.26%。

2022年第1季,中東和非洲地區的付費用戶淨減少0.3百萬(或扣除某歐洲大國後為淨增+0.4百萬),主要因為受地緣局勢影響,中歐和東歐地區的業務增長放緩。

拉美地區的付費用戶淨減0.4百萬,下降的原因與最近幾季相似,受到多重因素的影響,包括宏觀經濟轉弱和價格變更——不考慮匯率因素,平均付費用戶收入(ARM)按年增長20%(即提價)。

美國和加拿大地區的付費用戶淨減0.6百萬,主要因為價格變更(但符合其預期)。

亞太地區的發展順利,用戶淨增1.09百萬,其中日本、印度、菲律賓和泰國等多個市場都實現理想增長。

見下圖,第2季通常是奈飛用戶增長的淡季,而今年卻在第1季提前到來,看來第2季的發展勢頭也並不理想。

奈飛預計,假設購買意願持續疲軟,價格變動繼續帶來短期影響,外加季節因素(第2季的付費用戶淨增幅通常第1季淨增幅,我們從圖中可以看出),2022年第2季的付費用戶或淨下降200萬,較上年同期增加150萬左右。

會員規模下降就是末日了嗎?

從以上各個市場的分析可以看出,歐非和中東地區會員下降與某大國有關,拉美地區下降與提價有關,而亞太區仍維持理想的正數增長。

惟北美地區(包括美國和加拿大)的會員數下降比較讓人擔心,畢竟北美是其最大的市場、每用戶收入也最高,意味著利潤也最高,這個市場開始見頂回落,將影響到奈飛的前景。

該如何克服?

奈飛指出,相對較高的家庭滲透率——尤其大量的家庭共享賬戶,加上激烈的競爭(例如來自迪士尼),是阻礙其收入增長的主要原因。

奈飛認為有四點值得注意:

1)重點市場(寬帶家庭用戶)的增長速度部分取決於奈飛無法直接控制的因素,例如聯網電視的普及、娛樂點播節目的普及以及數據成本,不過該公司認為這些因素將隨著時間改善,所有寬帶家庭都有望成為奈飛的客戶;

2)除了2.22億付費家庭用戶外,奈飛預計還有超過1億以上的家庭用戶以共享賬戶形式使用奈飛的服務,其中美國和加拿大地區有3000萬以上。奈飛認為這1億與其他家庭共用賬戶的客戶,或有望成為其付費用戶,這對其來說是可拓展的空間。

3)傳統電視以及來自YouTube、亞馬遜和Hulu的競爭在過去15年都十分激烈,不過在過去三年,由於傳統娛樂公司認識到串流才是未來,也推出了許多新的串流服務。但奈飛指出,其美國電視收視率直線上升,或是滿意度提升的一個指標,意味著留存率和收入增長得到支持。

4)宏觀因素,包括經濟增長放緩,通脹上升,地緣事件,以及疫情。

該公司將通過節目質量的提升,以及優化變現率,例如針對共享賬戶家庭提出更容易獲其接受的付費套餐,來擴張付費用戶規模。

筆者認為,從以上數據可以看出,發達國家市場並未完全飽和,共享用戶是可以轉化的發展空間。

此外,筆者留意到:北美地區的每名付費會員每月的平均收入仍維持上漲,歐非和中東地區則保持穩定,拉美地區由於提價而上漲,亞太區則呈下降趨勢——與流量增長成反比,這暗示奈飛或可通過調節價格來推動整體會員增長(尤其對價格較為敏感的新興市場)。

2022年第1季,奈飛的經營利潤率為25.06%,管理層預計2022年第2季的經營利潤率或為21.5%,這意味著奈飛2022年上半年的經營利潤率或可在其目標19%-20%以上,應可為其騰出點降價空間——但該公司預計第2季的平均用戶價值或有5%到不超過10%的年增幅(不考慮匯率)。

其他發展機會

與Roku(ROKU.US)主要收入來自平台服務,以及迪士尼(DIS.US)收入更多元不同,會員費佔了奈飛的大比重,這也是它嚴重依賴付費用戶和用戶平均收入變化的主要原因。

在業績發佈會上,多年來反對在流服務中添加廣告的奈飛似乎有了松動,聯合首席執行官(CEO)Reed Hastings表示:奈飛現在對於在低價套餐中提供廣告解決方案的做法持「開放」態度。

這位CEO一直反對在平台上添加商業色彩或其他促銷活動,但現在立場似乎有變,指為更多用戶提供低價選擇「很有意義」。

正如筆者在前文所述,1億的共享賬戶以及歐美較高的付費標準,或為奈飛提供低價策略奠定基礎。

大型互聯網企業之所以成就今天的輝煌,主要依靠的就是流量所帶來的廣告號召力,廣告收入是Meta(FB.US)、谷歌(GOOG.US)等大型互聯網平台的主要收入和利潤來源,廣告收入的成本不高,因此這些平台的利潤率也很高。

若奈飛開始定制插入廣告的低價套餐,應可通過廣告收入彌補用戶均價下降的損失,並通過靈活的套餐調配擴大用戶規模。

CEO的話說得有所保留,但他的立場松動,或意味著奈飛只要願意,仍有很好的出路可以選擇,北美用戶飽和並非末路。

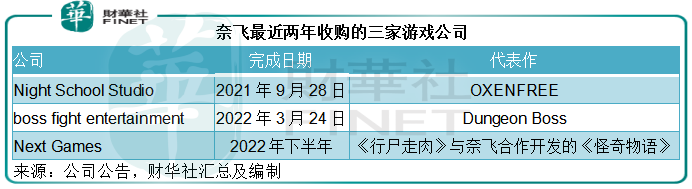

除此以外,奈飛在鞏固内容的同時,這兩年還在遊戲領域發力。

2022年第1季,奈飛完成了兩項收購,包括收購曾參與製作《權利的遊戲》和多部漫威及DC電影的特效公司Scanline,以及遊戲工作室Boss Fight Entertainment,這些交易使用了1.25億美元的資金。

此外,奈飛還宣佈收購芬蘭赫爾辛基的遊戲公司Next Games,預計於2022年下半年完成交易,這將是去年9月收購另一家遊戲工作室Night School Studio以來,奈飛收購的第三家遊戲公司。

如此進取地收購遊戲公司是因為奈飛要為其會員打造一流的遊戲庫,提升用戶體驗,而且計劃將手機遊戲納入到其套餐中,這無疑又是用戶拓展的一大助力。

由此可見,奈飛沒到絕望處,轉一個角度,放下堅持,選擇還很多,只取決於它願不願意改變而已。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)