2022年以來,科創板打新市場「怪象」頻出,超募、棄購、破發等現象頻出,不少投資者損失慘重,而這些情況的發生在一定程度上可以歸因於脫離基本面的發行價。

4月12日,蘇州納芯微電子股份有限公司(簡稱「納芯微」)正式啓動科創板IPO申購。而根據此前披露的信息,該股是2022年以來截至目前的最高價新股,同時納芯微也將成為年内新的「超募王」。

發行價高達230元/股,募資超過58億

自2013年成立以來,納芯微(688052.SH)傳感器信號調理ASIC芯片出發,向前後端拓展並推出了集成式傳感器芯片、隔離與接口芯片以及驅動與採樣芯片,形成了信號感知、係統互聯與功率驅動的產品佈局。

從目前的產品結構來看,隔離與接口芯片貢獻了將近半數的收入和利潤,是其最核心的產品,其次則是信號感知芯片和驅動與採樣芯片,幾乎貢獻了剩餘的業績。

納芯微作為一家集成電路企業,背後也有著不少明星股東,包括物聯網二期基金、深創投、華為、聚源聚芯、元禾璞華、匯川技術、小米長江等。其中,華為通過紅土善利持有該公司2.37%股權(發行前)、匯川技術全資子公司匯創新持有其0.89%股權。

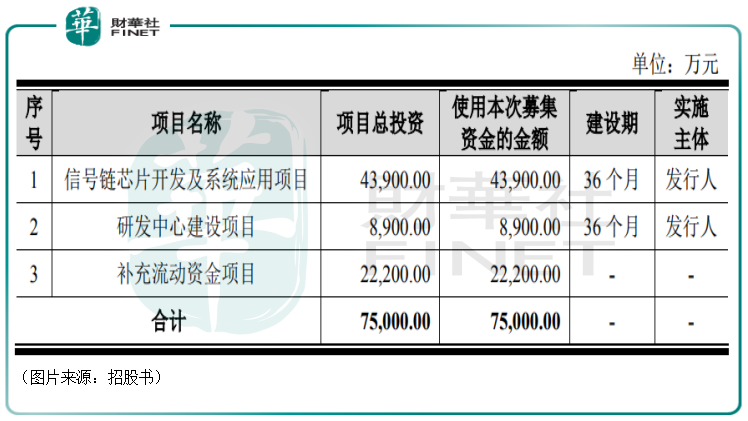

根據招股書,該公司擬向社會公開發行不超過2526.6萬股普通股股票,佔發行後總股本不低於25%。此次納芯微擬募資7.5億元,其中4.39億元用於信號鏈芯片開發及係統應用項目、0.89億元用於研發中心項目建設、2.22億元用於補充流動資金。

值得注意的是,納芯微的發行價達到了230元/股,是半導體公司IPO第一名,同時也是2022年以來截至目前的最高價新股,公司預期募得資金58.11億元,遠超原本的募資額。

對比原來7.5億元的募資額和預期募得的資金額58.11億元,不難發現,納芯微在此次科創板上市中超募了50.61億元(暫不考慮發行費用的影響)。

而2022年年初至今,A股市場此前的「超募王」是科創板新股翺捷科技-U(688220.SH),彼時該公司超募了41.66億元。這也就是說,納芯微將替代翺捷科技-U成為年内新的「超募王」。

幹得好不如「賣」得好,超募51億猶如「大禮包」

這超募的50.61億元對於納芯微來說就像是一個從天而降的「大禮包」。

這個「大禮包」究竟有多重?

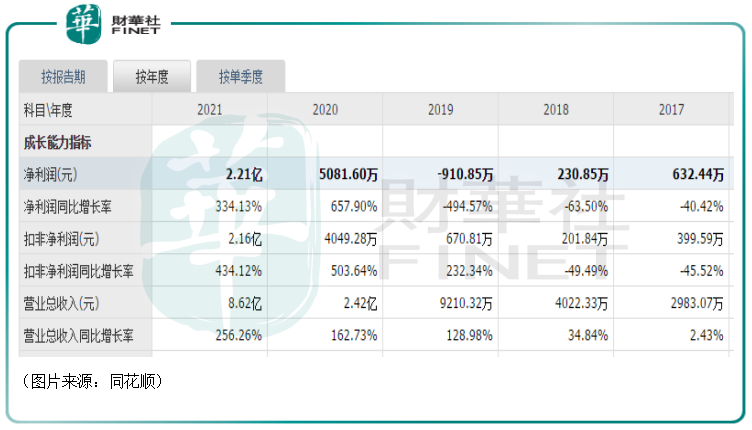

對比往年的業績來看,2021年該公司的業績錄得大幅增長,實現營收8.62億元,同比增長256.26%,實現歸母淨利潤2.21億元,同比增長334.13%,主要係受益於芯片國產化的政策支持以及龐大的國内市場需求,公司各類芯片產品在各領域均有著較強的增長趨勢。

總體而言,納芯微2021年的業績雖然增速亮眼,但整體規模並不大,而2021年已經是該公司多年以來最好的業績表現了。

在最近五年期間(2017-2021年),該公司合計實現歸母淨利潤約為2.7億元。可以說,納芯微辛辛苦苦幹了許多年都沒有這次上市超募賺的錢多,這次賣股份賣出了「境界」。

而根據許多上市公司的操作,超募的資金主要有以下幾個用途:購買安全性高的投資產品、投資新項目、參與其他上市公司的線下打新等。

如果納芯微拿著這50.61億元的超募資金用於理財,以3%的年化利率粗略估算,一年的收益將達到1.52億元,以5%的年化利率粗略估算,一年的收益將達到2.53億元,輕輕松松實現兩個半「小目標」,直接超過了2021年全年的歸母淨利潤,簡直是「躺賺」。

由此可見,納芯微的這個「大禮包」分量著實不輕,對於該公司來說完全是天降驚喜。

納芯微會受追捧嗎?

不過,2022年以來的新股市場並不那麽令投資者開心,科創板新股市場則尤其不友好,頻頻破發致使投資者損失慘重,進而導致棄購的情況時有發生。

經統計,截至目前,2022年以來科創板共有32只新股上市,其中遭遇首日破發的有16家,佔比達到50%,相較於以前「無腦」打新賺錢的好日子可謂是相去甚遠。

其中,4月12日上市的唯捷創芯-U(688153.SH)首日便低開暴跌36.04%,創下了年内上市新股跌幅之最,亦是科創板開市以來的新紀錄。而那些「幸運」的中簽人則中一簽暴虧了1.2萬元。

而同樣是在4月12日,同屬科創板的新股經緯恒潤(688326.SH)發行結果出爐。統計數據顯示,該股網上棄購金額近4億元,創下新股信用申購制度實施以來第三高;棄購比例為10.8698%,為新股信用申購制度實施以來最高。

資料顯示,該公司此次網上發行967萬股,此次網上投資者棄購數量高達326萬股,以此計算網上投資者棄購比例高達三分之一。

從發行價、市盈率等指標來看,唯捷創芯-U的發行價為66.6元/股,超募0.15億元;經緯恒潤的發行價達121元/股,發行市盈率高達244.87倍,不過這家公司不僅沒有超募,實際募資金額為36.3億元,相較於預期的50億元募資額還有不少缺口。

納芯微則在公告中表示,本次發行價格230元/股對應的發行人2020年扣除非經常性損益前後孰低的攤薄後市盈率為574.05倍,高於中證指數有限公司發佈的發行人所處行業最近一個月平均靜態市盈率,高於同行業可比公司靜態市盈率平均水平,存在未來發行人股價下跌給投資者帶來損失的風險。

對於納芯微230元/股的發行價,有不少投資者表達了不看好,認為該公司上市時會遭到棄購、破發。

結語

眾所周知,集成電路是近些年來政策大力扶持的領域,再加上國產替代的「東風」,行業前景是比較光明的。

而納芯微已經實現了盈利,且2021年的業績迎來了大幅增長,高看一眼是可以理解的。只不過,發行定價給到230元/股的高價,超募近51億元,依然會讓不少投資者望而卻步。

作者:雲知風起

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)