短視頻的時代颠覆了很多人的想象。

極光發佈的《2021年Q3移動互聯網——行業數據研究報告》顯示,今年三季度,我國移動網民每日使用時長最高的app是短視頻,佔比高達31.6%,遠超名列第二的即時通訊app 19.8%的比重。

從市場變量來看,短視頻已穩坐國内最能吸引流量的超級寶座。流量就是金錢,國内短視頻領域兩艘「巨型航母」抖音和快手(01024.HK),也讓投資人抱有極高的期待。

在hth登录入口网页上市的快手於11月23日披露了三季報,次日(24日),快手股價大幅飙升,盤中一度漲超14%,最終收漲5.22%。而今年2月中旬以來,快手股價上演了暴跌模式,累計跌超70%。

從三季報看,快手的戰略「施工圖」很清晰:投更多的資金去提升内容和吸引用戶,以支持廣告和電商領域實現變現,而直播業務則明顯「失寵」。

商業化進展順利

快手三季度的成績單整體上非常亮眼,營收飙升、虧損收窄、以營銷和電商為首的業務開始挑起公司營收大梁。

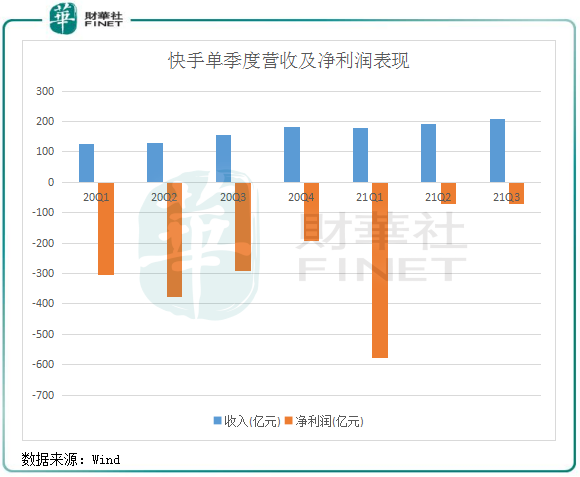

報告期内,快手實現營收204.93億元,同比增長33.4%,這也是公司披露業績數據以來連續5個季度實現營收高雙位數增幅;期内巨虧70.87億元,同比收窄75.8%。2020年至今年三季度,快手累計虧損額就接近了1900億元,著實驚人。

對於互聯網企業來說,商業模式無非是在前期投入巨資積累用戶,然後通過各種方式變現而逐步扭虧為盈,快手也不例外。

2021年之前,快手是名副其實的「老鐵經濟」,有超過一半的收入依靠近億個老鐵打賞主播而獲得。今年以來,快手加快了轉型步伐,即加速商業化落地,在營銷和電商領域加強變現能力,就如快手新任掌門人所指的「加以強調價值屬性」。

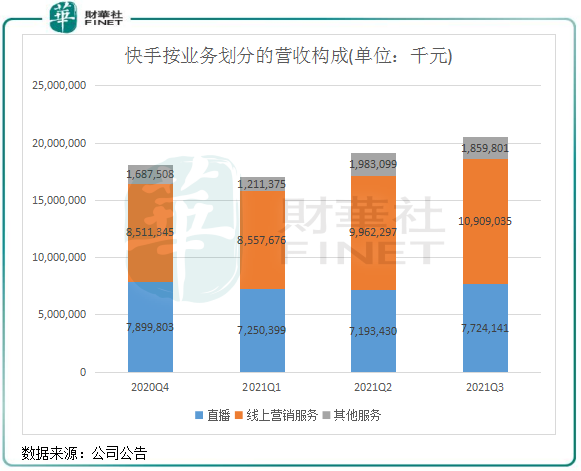

如今,快手在商業化方面進展十分順暢。2020年四季度以來,快手的直播業務營收水平被線上營銷服務趕超,其他服務(以電商為主)營收也迅猛增長,不斷壓低了直播業務的收入比重。

今年三季度,快手線上營銷服務、直播以及其他服務的營收分别為109.9億元、77.24億元及18.6億元,分别同比增長76.5%、-3.75%及53%,直播業務營收比重也因此進一步降至37.7%。

快手通過直播穩住平台的生態活躍度,在用戶規模持續增長的帶動下,利用興趣社群的算法,向相應的「私域」流量池和大流量池定向派發相應廣告,並建立公域+私域的電商體系,從而推進商業化。畢竟,廣告和電商比直播更賺錢,前兩者是互聯網企業不容錯過的變現盛宴,快手以直播為支柱的「老鐵經濟」已逐步退出歷史舞台。

尤其是在廣告方面,快手在三季度的表現明顯強於其他互聯網龍頭企業。百度(09888.HK)三季度在線營銷收入同比增長6%,增幅大幅放緩;騰訊(00700.HK)網絡廣告業務收入同比增長5%,增幅也只為單位數;而近日字節跳動商業化產品部的全員大會提到,其國内業務的廣告收入過去半年停止增長。

電商交易總額方面,今年前三季快手電商交易總額高達4397.45億元,同比飙升115.5%。據艾瑞咨詢統計數據,快手已成為全球範圍内以商品交易總額計算、僅次於淘寶直播的第二大的直播電商平台,且也是僅次於淘寶天貓、京東(09618.HK)、拼多多(PDD)的電商「第四極」。

「燒錢」推高DAU,用戶日使用時長與抖音差距縮短

快手商業化進展如此快,這種高產出的背後也少不了高投入。

就如當前的B站一樣,快手正處於高速商業化紅利階段,這對用戶留存、用戶增長,以及流量到收入的轉變方面都帶來了不小的挑戰。而這就需要加大資金的投入,包括買量(營銷費)投入和研發投入,買量是獲取流量,研發則是提升用戶粘性,以為商業化的順利實施鋪平道路。

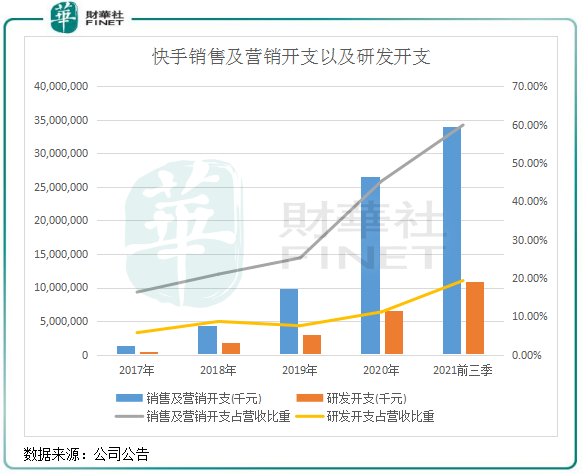

上圖可以看到,快手的買量成本和研發成本在2020年和今年前三季同樣高得驚人,這也是公司遲遲未能扭虧的重要原因。

今年前三季,快手銷售及營銷開支高達339.5億元,同比飙升71%,佔營收比重也快速攀升至60%的高位;同期,研發開支也增至109.4億元,同比飙升165.7%,佔營收比重達19.3%。

不過,對於三季度看,快手的銷售及營銷開支同比增速已連續兩個季度放緩,一部分是因為組織架構的調整帶來的效率提升。

研發開支則主要用於持續優化快手的生態系統:拓展内容、商品和服務供給,以及推薦技術。如在2020年末,快手開始投入短劇内容,同時還涉足體育内容、增加搜索功能以及泛知識辯論賽内容等。其目的很明確,就是豐富内容生態以增強用戶粘性,為平台的變現注入更多更忠誠的用戶。

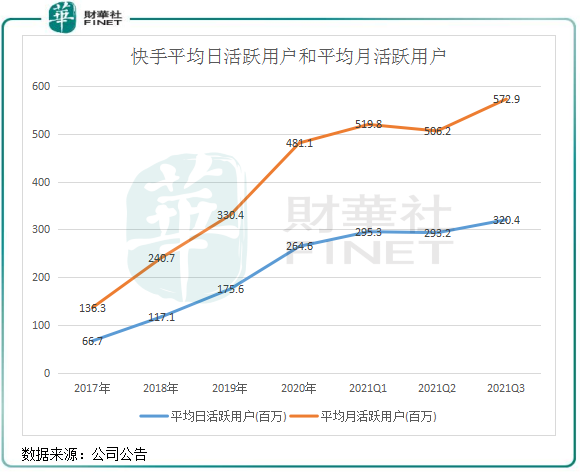

在營銷和研發上持續燒錢投入下,也不斷推高了快手平台内的用戶規模,DAU(平均日活躍用戶)、MAU(平均月活躍用戶)均創歷史新高。

數據顯示,快手三季度DAU達3.2億,同比增長17.9%,較二季度出現止跌回升的良好態勢;MAU達5.7億,單季度增加6670萬月活用戶,為2020年二季度至今最大季度淨增戶數。

期内,快手每位日活躍用戶日均使用時長則達到了119.1分鍾,去年同期為88.2分鍾。同時,每位日活躍用戶平均線上營銷服務收入為34元,同比增長49.8%。

這些數據,可謂是十分靓麗,巨額的投入有了顯著的成效。尤其是在每位日活躍用戶日均使用時長方面,快手内容生態的持續深化收獲頗豐,極光數據顯示,2021年Q3快手用戶日使用時長均值達到125.3分鍾,同比增長30.9%,與抖音的差距縮小到19.3分鍾。

快手聯合創始人程一笑在季報電話會議中表示:隨著單DAU收入上漲,營銷支出佔收入比例會相應下降,這也是我們明年業務規劃的重要目標之一。

不過,相對於其「宿敵」抖音,快手迅猛的運營數據也依然難以在短期内追趕上抖音。QuestMobile數據顯示,今年9月,抖音MAU規模達6.7億,較快手MAU規模高出2.5億。

流量天花板逐漸顯現,進軍海外成當務之急?

我國人口紅利已出現消退趨勢,短視頻領域流量的天花板逐漸顯現,但各大互聯網平台在流量戰中打紅了眼。

所以,除了延長用戶生命週期,未來保持DAU的持續增長也成為擺在短視頻平台面前的難題。

實際上,早在2016年,快手就已開始進軍海外市場。當年,快手國際版短視頻Kwai在俄羅斯和韓國等國家上線,此後攻入巴西和印尼等市場,累計進入二十多個國家。但後來因種種原因,快手在海外的用戶出現大規模的流失,海外多位高管也相繼辭職。

但快手的出海夢沒有因此而破滅,今年上半年從滴滴、Facebook等巨頭企業拉人,在今年9月將海外業務正式升格為國際化事業部,集中開發南美、東南亞及中東地區的市場。

根據半年報,快手海外產品的月活躍用戶數在6月底就已經達到了1.8億,佔了國内月活用戶近3成。而在一季度,快鬥海外月活用戶數略高於1億,成績還是可圈可點的。程一笑在電話會議中表示,快手三季度海外的平均MAU,DAU比MAU,用戶留存率和時長等核心指標均有進一步提升,同時也開始在海外嘗試了一些變現的業務。

不過,TikTok在海外已混得風生水起,今年9月其在海外市場的月活用戶突破了10億大關,遠超快手海外用戶規模。

此外,處於初步探索階段的海外業務,需要持續輸出營銷投入和研發投入。同時,切入TikTok 的腹地,意味著快手在競爭中離不開大量的營銷支出。此前有媒體報道,快手在2021年為海外擴張準備了高達10億美元預算。今年前三個月,快手在海外就花了至少2.5億美元,約為快手一季度總營銷費用六分之一。所以,快手要實現扭虧,或許受海外業務拓展所拖累。

或許是因為海外投入過高,快手在三季報中提到,銷售及營銷開支由2021年二季度的113億元輕微減少2.2%至2021年三季度的110億元,波動主要是由於2021年三季度控制海外業務發展開支。

中信建投研報稱,儘管快手Q3海外市場費用環比下降,DAU、MAU及用戶使用時長仍然保持增長趨勢。此外,快手近期也開始以直播和廣告的方式嘗試海外業務的變現,未來有望進一步打開海外市場的利潤空間。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)