新能源是個龐大的概念,自下而上可衍生出多個細分行業,恰似一棵參天大樹長出茂密的枝丫,大部分人往往關注於樹的枝幹,比如動力電池龍頭寧德時代,新能源車企龍頭比亞迪、光伏龍頭隆基股份等,其實每個枝丫都相當於一個細分賽道,分佈著各自的龍頭股,這些龍頭股可以說是隱形的冠軍。

鋰電池精密結構件頭部企業——科達利,2021年8月2日的市值為277.18億元 ,收盤價為119元, 相比上年同期的69.32元的收盤價,增幅比例為71.67%。

結構件在動力電池中扮演怎樣的角色,科達利有哪些殺手锏?未來前景如何?本文將為您一一揭秘。

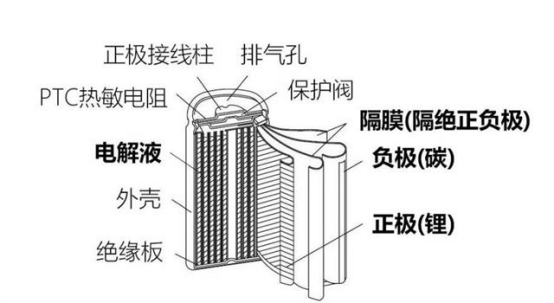

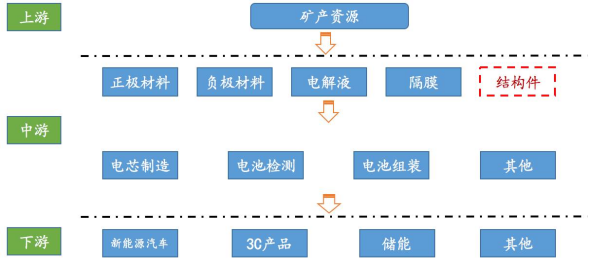

動力鋰電池精密結構件包括外殼/蓋板等。鋰電池由正極材料、負極材料、隔膜、電解液及精密結構件組成,其中精密結構件主要是鋁/鋼殼、蓋板、連接片和安全結構件等,直接影響電池的密封性、能量密度等。

鋰電池結構件行業在整個新能源產業中處於上遊,作為動力鋰電池重要的原材料,精密結構件起到傳輸能量、承載電解液、保護安全性、固定支承電池、外觀裝飾等作用,這些部件要求根據應用環境的不同,具備可連接性、抗震性、散熱性、防腐蝕性、防幹擾性、抗靜電性等特定功能。

在動力鋰電池的材料成本構成中,一般而言精密結構件佔材料成本比重為在10-15%之間,最大的是佔比40%左右的的正極材料,其次是15%左右的電解液,佔比10%左右的負極材料,以及佔比10%左右的隔膜等。

下遊電池客戶通常會尋找優秀的精密結構件供應商,共同研發,緊密配合,逐步形成長期穩定的戰略合作夥伴關係,一般電池企業不會輕易更換精密結構件的供應商。

科達利的核心競爭優勢主要體現在入局時間早、一線客戶黏性強、技術領先、產能充裕等方面。

公司成立於1996年,最早從事五金模具製造,後來進入手機鋰電池結構件,1999年後,科達利開始與比亞迪合作,為當年的「大哥大」手機做手機鋰電池結構件。2003年,比亞迪成為全球第二大充電電池生產商,作為比亞迪的供應商,科達利產值也隨之突破億元大關。

就在前途一片大好之時,科達利創始人——勵建立,卻意外的做出一個出乎意料的決定,砍掉山寨手機這一業務。

勵建立表示,「當年山寨手機異常火爆,我們有很多這類客戶,訂單回款快,利潤高。如果站在賺快錢的角度,這類訂單接得越多越好,可是從企業的長遠發展來看,卻並非如此。」為此,決定做出戰略調整,果斷從低端產品的生產中退出,將主要精力投入到新產品技術研發。

2007年時決定將手機鋰電池結構件業務向汽車動力鋰電池結構件業務轉型。其實,從時間點來看,2007年正是比亞迪開始轉型做新能源汽車的這一年。

當時比亞迪可是科達利的大客戶,代表著市場風向,放棄了眼前的蠅頭小利,跟隨者下遊客戶一起轉型,這是科達利前瞻性的判斷。

勵建立曾回憶,「當時市場上新能源汽車非常少,很多人認為電動汽車技術不成熟,難成氣候,但我對新能源汽車行業充滿信心,首先,國家在大力支持這個產業;其次,技術的問題會得到一步步的解決。」

「放棄芝麻,去撿西瓜」,後來的事實證明,科達利走對了這關鍵性的一步。

從時間點來看,科達利屬於最早涉入動力電池精密結構件的公司之一,其實那個時候,它的競爭對手等同行們還沉浸在「手機等消費電池」領域,無暇顧及、也沒想到動力電池對消費電池更有前景。

入局時間早,這意味著具有比其他競爭對手有先發優勢,任何高科技行業最後拼的還是研發,這個研發說到底就是看試錯成本,比如發明家愛迪生99次失敗後發明了電燈泡,那麽這99次所經歷的時間就是試錯成本。

第二大優勢是大客戶黏性超強。

2015 年寧德時代成為科達利的第一大客戶,約佔寧德時代結構件採購量 90%,2015年正是寧德時代撸起袖管,準備起飛前的熱身階段,那個時候,科達利便與寧德時代建立了「好基友」關係。

由於精密結構件產品種類繁多,每種產品均需要公司與客戶進行模具和產品的交互式開發,因此,科達利與下遊電池客戶的關係(比如黏性、供貨佔比等)也是其競爭力的體現。

截至目前,科達利的客戶包括寧德時代、LG、松下、特斯拉、中航鋰電、億緯鋰能、欣旺達、比亞迪、瑞浦能源、力神、蜂巢能源、佛吉亞、廣汽集團等,幾乎涵蓋了大部分的動力電池廠商與部分車企。截止2020年,科達利依然是寧德時代鋰電池結構件的主供,佔比約60%。從寧德時代上市報告書上看,連續多年科達利穩居寧德時代供貨商前列。

寧德時代對其「依賴性」是其未來競爭力的關鍵點,畢竟寧德時代首先是國内最大動力電池廠商,可以源源不斷的給科達利創造營收,又是行業的標桿,引發其他動力電池廠商與科達利的合作效應。

第三大優勢是技術壁壘高,行業領先,科達利同時具備鋰電池精密結構件和汽車結構件的製造經驗和核心技術,並符合IATF16949、QC080000等兩類產品的相關體系要求和品質標準要求。

目前主要產品均擁有自主知識產權,掌握了包括安全防爆、防滲漏、超長拉伸、斷電保護、自動裝配、智能壓力測試等多項核心技術,擁有專利204項,發明專利21項,其中日本專利2項、韓國專利2項、中國台灣專利2項、美國專利1項;實用新型專利181項。

第四大優勢是產能穩健,科達利為大客戶就近配套生產基地的戰略,是一大亮點,就近的意思是根據下遊電池廠商所在地而去投放產能,這樣可以有效增強與下遊客戶的黏性關係。

另外,全球化步伐加快也是一個大的期待點。2020年以自有資金不超過14000萬歐元分别在德國、瑞典以及匈牙利建設海外生產基地,進一步滿足客戶產能配套需求,拓展海外市場;通過投資建設德國、瑞典、匈牙利生產基地及實施惠州募集資金投資項目,將進一步擴大公司動力鋰電池精密結構件的生產能力及規模效益。

到處跑馬圈地,說明其市佔率在逐步提升,這些都是未來的業績增長點,值得期待的看點。

結構件市場現狀為「一超多小」格局,早期由於技術門檻和資金門檻相對較低,因此市場上出現較多進入者,市場結構相對分散,主要為中小型企業,兩級分化趨勢明顯:絕大多數企業處於技術和工藝品質較低的水平,企業規模較小,區域性明顯,生存能力相對較弱;少數優質企業憑借早期的積極研發積累,比如科達利就是其中的一家寡頭。

2015-2019年,隨著新能源汽汽車市場的快速發展,動力電池需求量越來越大,動力電池結構件市場隨之發展起來。動力電池市場對資金需求大,技術壁壘也有較高的要求,使得結構件市場分化加劇,部分中小企業開始被市場淘汰。

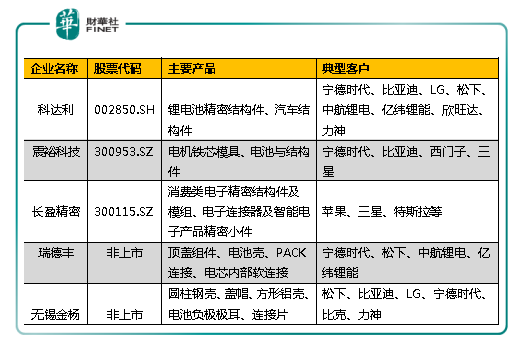

科達利的競爭對手主要是韓國Sangsin EDP、日本FUJI SPRINGS;國内的同行包括震裕科技、長盈精密這兩家上市公司,還有瑞德豐、無錫金楊、、深圳深芝、東莞阿李、凱中精密等非上市公司。

相關機構測算,2020年,科達利的市佔率大約在40%左右,可以說是全球市場份額最多的頭部企業。

相關報告顯示,到2025年中國鋰電池出貨量將達到600GWh,目前電池結構件單位價值量約為0.5億元/GWh,以此計算,預計到2025年,中國電池結構件市場規模有望達到250-300億元,其中動力電池結構件佔據主要份額,預計市場規模在200億元左右。

動力電池結構件主要驅動力包括新能源汽車、電動工具、鋰電兩輪車等下遊市場的增量,尤其以新能源汽車為主,而動力鋰電池及其零部件在整車成本中佔比最高,達到40%以上,是新能源汽車價值鏈的關鍵環節和核心部件。

目前新能源汽車已經進入普及階段,滲透率在逐步提升,國内的造車大軍的新能源銷量屢創新高,燃油車的大勢已去,新能源汽車的崛起與興盛,必然會帶動上遊動力電池的興盛,從而帶動結構件的興盛,這是新能源產業鏈自下而上的傳導機制的自然反應。

隨著下遊市場的利好進一步釋放,科達利的市佔率能否進一步提升,是其鞏固「行業寡頭」地位的關鍵。

作者 慧澤李

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)