在宣佈計劃收購嘉里物流(00636-HK)的51.8%權益,劍指國際貨代業務之後,中國領先的物流公司順豐控股(002352-CN)也順便發佈了關於籌劃設立房地產投資信託基金(REIT)並上市的公告。

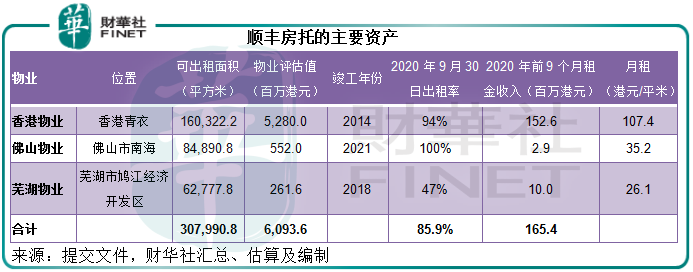

根據順豐房託基金在港交所(00388-HK)提交的申請文件,房託基金的初始投資組合為中國佛山、中國蕪湖和中國香港的三項物業,合計可出租面積為30.799萬平方米,物業評估總值為60.94億港元。

這三個現代物流地產項目所處的位置具有物流便利性,即距離交通樞紐、港口碼頭機場、經濟開發區都十分方便。

香港物業毗鄰葵青9號貨櫃碼頭和昂船洲大橋,距離香港國際機場約19公里。

佛山物業緊鄰佛山一環路,距離佛山沙堤機場約15公里,距離佛山西站約17公里,距離高鐵站廣州火車站23公里,距離廣州白雲機場28公里。

蕪湖物業距離蕪湖東高鐵站約6公里,距離蕪湖國際貨運港約10公里,距離寧蕪高速約2公里。

從下表可見,香港物業是最為主要的資產,可出租面積最大,同時由於租金比内地項目高出兩倍,租金收入也佔了順豐房託基金收入的大部分。2020年前九個月,香港物業的租金收入為1.526億港元,相當於總租金收入的92.26%。

香港物業的竣工年份在2014年,到如今業務正是處於步入正軌的階段,業績表現顯得較為成熟。

内地的兩個地產項目佛山和蕪湖物業,竣工時間都不長,分别為2021年和2018年,這意味著這兩個項目在2021年的收入會因為低基數有較大的提高。

尤其佛山項目,剛剛於今年2月竣工,2020年9月30日整租予佛山順豐速運有限公司,租約至2025年8月30日屆滿。若按當前的月租每平米35.2港元計,全年租金收入或可達到3586萬港元,並在2021年全期入賬。

對於投資者來說,投資房產信託基金(REITs)有何好處?

與直接投資房地產以及投資物管、房地產開發企業和物業投資企業股份最大的不同是,房產信託基金有相應的法規規定,須向基金單位持有人派發不少於特定比例(一般為90%)的可供分派收入。可供分派收入一般為當年租金及其他業務收入扣減必要成本、費用等之後的現金得益。

換言之,基金持有人可獲得穩定的、較高比例的分紅,且基金交易流動性較高(相對於房地產直接投資而言),風險相對較低(相對於高槓桿的房企股而言)。

就順豐房託基金來看,按其房託管理人的政策,將於每個財政年度向基金單位持有人分派不少於順豐房託基金年度可供分派收入90%的款項。

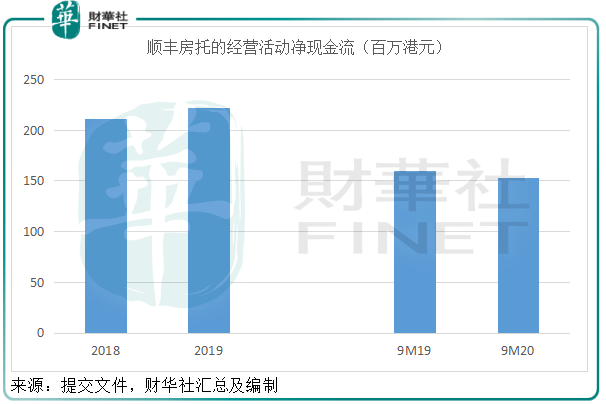

2020年前9個月,順豐房託基金的收益為2.05億港元,扣減物業運營開支之後的收入淨額為1.59億港元,扣減193.5萬港元行政開支之後,息稅前利潤為1.57億港元。不過,期内投資物業公允值變動產生未實現虧損6464萬港元(相較上年挺起為8102萬港元),所以稅後利潤大降至32萬港元。

需要注意的是,這筆6464萬港元的公允值變動款項為期内物業估值的賬面差額,在計算可供分派收入時會予以扣減。只不過按照會計制度,每一期仍需進行評估和在損益表上體現,並會影響到稅項開支,這可能會導致其賬面業績出現波動。但對收入、經營現金流、可供分派收益的影響將不會太大。

房託基金投資不夠理想的地方是:難有業績驚喜。因為租約大致確定,期限也較長,租金收入、成本和開支基本穩定,所以收益也較為穩定。同時由於大部分收益都分派予基金單位持有人,若要進行業務拓展開發新的收入來源,就需要擴大基金基數,而這又需要完成繁瑣的手續流程。

2020年4月30日,中國證監會在網站上發佈了國家發改委關於推進基礎上市領域不動產投資信託基金(REITs)試點相關工作的通知,提出了推動基礎設施REITs在證券交易所公開發行交易,盤活存量資產,提高投資建設和運營管理效率,提升投資收益水平。

其中提出了以下要求:

順豐等物流企業,擁有優質的物流產業園資產和倉儲設施,正是重點鼓勵的對象。

事實上,順豐控股手上還有多個項目。截至2020年6月30日,這家物流業巨頭已成功佈局46個城市的產業園項目,物流場地土地面積約為7622畝,總規劃建築面積約473萬平方米,已建成建築面積約164萬平方米。

目前計劃上市的順豐房託基金三個項目總建面只有23.44萬平方米,僅相當於順豐控股已建成物流場地建面的14.29%,總規劃建面的4.96%。

那麽是否意味著順豐控股會通過順豐房託基金這個上市平台,將更多物流產業園資產注入?有可能。

順豐房託基金提交的上市文件中指出,順豐控股已同意授予優先購買權,以使順豐房託基金可在若幹條件規限下在特定的期限内自順豐控股或其相關附屬公司獲得一系列物業的潛在收購機會。

只不過,順豐控股未必會將所有的資本都壓在這個上市平台。

該公司早在幾年前就探索物流產業園的資產證券化創新,於2018年儲架發行50億元ABS(資產抵押證券),是國内首單類永續物流地產儲架類REITs。2018年和2019年完成2期發行,募資總額32億元,並打算在2020年下半年發行總規模不超過15億元的第3期。

再加上國家對於物流資產REITs投資的鼓勵和支持,順豐控股或擁有更多的資產證券化方式和融資渠道。

但是,既有順豐房託基金的抛磚引玉,其他物流資產以REITs方式融資也將水到渠成,例如計劃分拆物流資產上市的京東集團(09618-HK),擁有、開發和管理大批物流和工業物業,其管理的物業總建面已在10百萬平方米以上,是順豐控股物流場地總規劃建面的兩倍以上。

2019年2月,京東的智能產發公司與新加坡主權財富基金GIC成立物流地產基金,向基金出售現代物流設施,以優化資產負債結構及更有效地使用資本,這也是一種處置物流地產的方式。而順豐房託基金上市以及估值參照,或可為京東以及其他物流綜合企業的物流資產證券化提供更多啓示和估值基礎。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)