上海飛三亞航班出現「一票難求」的熱鬧景象,另一方面,取消通信行程卡「星號」標記,跨省遊市場迅速恢復,多家航司緊急將航線飛機換成大型機,這多少為今年暑假的旅遊旺季帶來憧憬和盼望。

有趣的是,與三大航司和機場股一起大漲的還有免稅巨頭中國中免(601888.SH)。

自2022年6月23日海南衛健委正式發佈新修正的疫情防控安排後,中國中免的A股股價在短短幾日累計上漲23.66%,於6月30日到達短期高位237.80元人民幣,上一次在237元人民幣價位還是在去年10月末。7月4日,其A股的北上資金持倉佔比由6月初的9.69%上升至10.38%(公司官網數據)。

中免股價大漲與海南密切相關,這是因為海南的離島免稅政策推動了中免近年的收入增長,離島店更成為該集團這兩年的主要收入來源。

入島遊客的大增,自然對其前景帶來了暢想和希望。

也許是因為前景變得樂觀,近日中國中免重新啓動在港交所(00388.HK)主板掛牌上市的相關工作。

該集團計劃通過在港交所上市籌資,用於:

1)鞏固國内渠道(包括投資於主要機場的免稅店、口岸免稅店、有稅旅遊零售項目,以及投資離島店和市内免稅店);

2)拓展海外渠道(開設海外市内免稅店、海外口岸免稅店、郵輪免稅店及收購海外旅遊零售運營商);

3)改善供應鏈效率(包括開發物流中心、升級供應鏈以及鞏固上遊採購體系);

4)升級信息技術系統;

5)市場推廣和完善會員體系;

6)補充流動資金及一般企業用途。

事實上,中免去年也曾啓動境外上市程序,但由於hth登录入口网页市況不佳,最終還是在2021年12月4日宣佈暫緩上市。所以這次上市活動的重啓,或許反映了中免對於hth登录入口网页市場的信心正在恢復,那投資者又該如何看待這一免稅巨頭?

中國中免的收入模式

中國中免的前身為中國國旅股份有限公司,控股股東為國有企業中國旅遊集團,當前持有其53.30%權益。

2009年10月15日起在上海證券交易所上市。

2019年2月,將從事旅遊業務的中國國際旅行社所有權轉讓給中國旅遊集團後,中免的前身將業務聚焦在免稅店業務。

2020年6月,正是更名為中國旅遊集團中免股份有限公司。

中免是國内唯一一家覆蓋全免稅銷售渠道的零售運營商,涵蓋了口岸店、離島店、市内店、郵輪店、機上店和外輪供應店,擁有全國最多的免稅店。

截至2021年12月31日,中免是中國持有免稅經營牌照的九組實體之一、持有免稅經營牌照在全國經營免稅口岸店的五組實體之一,並為持有經營牌照在中國經營所有種類免稅店的唯一集團。

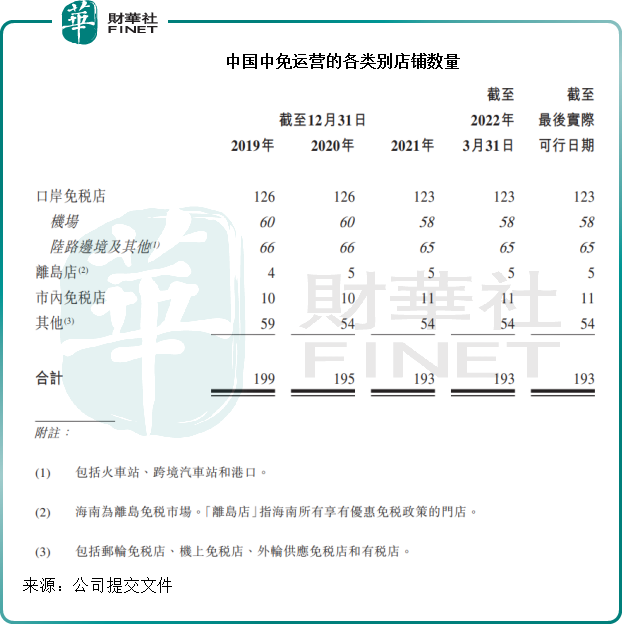

於最後實際可行日期,中免經營193家店鋪,包括在國内28個省、直轄市和自治區的100個城市經營的184間店鋪,9家境外免稅店,包括2家郵輪免稅店。

中國中免的收入主要來自免稅商品和有稅商品銷售收入,佔比大約為99%,還有大約1%的收入來自廣告牌租金以及海南投資物業的租金收入。

就2021年收入而言,免稅商品銷售收入佔了其總收入的63.4%。

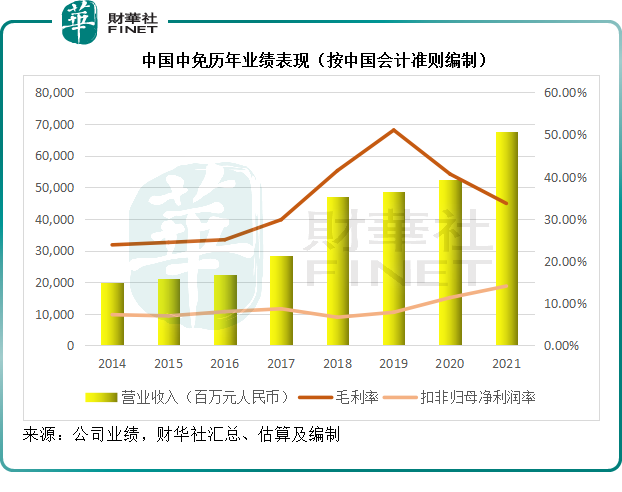

為方便進行較長時間的比較,筆者採用中國中免按中國會計準則編制的A股業績數據來展示其近年的業績表現。

從年度業績可以看到,中免最近幾年的業績持續攀升,即使在受到疫情影響的2020年和2021年,收入仍保持增長,扣非歸母淨利潤率也見改善,主要得益於業務的重新調整:在出售旅遊業務之後,將重點聚焦於商品銷售業務(免稅和有稅),並進行了若幹重大收購,擴大了收入的規模。

2017年至2021年期間,中免先後完成日上中國51%股權(2017年3月)、日上上海51%股權(2018年4月)、海南省免稅品51%股權(2020年6月)及港中旅資產公司全部股權的收購。

對日上實體的收購,讓其能夠入駐北京和上海的機場,收購海南省免稅品使其得以進一步提升在國内離島免稅市場的份額,從而逐漸形成如今的規模。

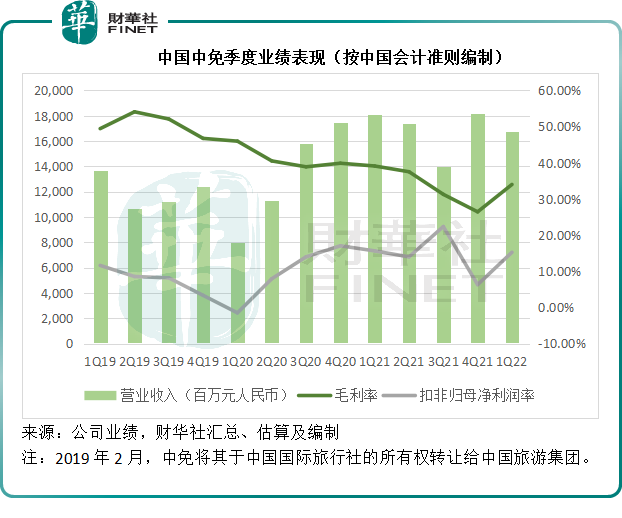

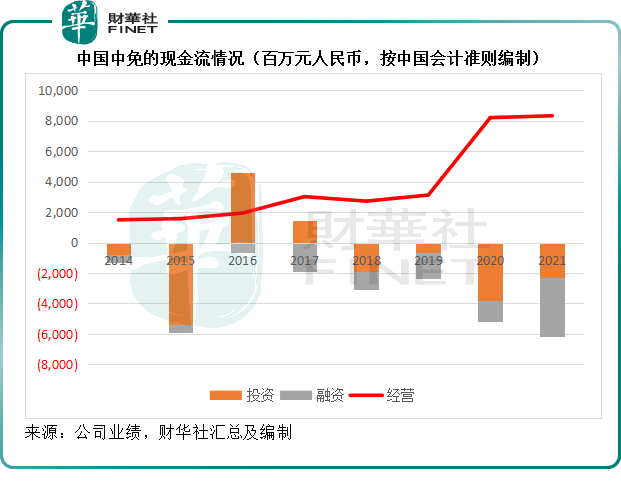

從以上兩個圖可見,中免大致上能維持雙位數的淨利潤率。就現金流而言,該集團能夠持續產生經營淨現金流入,足以覆蓋其投資和派息的淨現金流出,見下圖。

換言之,中國中免既享有行業領先優勢,又有穩定增長的收入來源和現金流,但問題卻在於其高昂的A股估值。

按220.91元(單位人民幣,下同)計算,中免的A股市值達到4313億元,相當於其截至2022年3月末12個月扣非歸母淨利潤92.58億元的46.59倍。

它的前景、遠望和風險能不能支撐起如此高的市盈率估值,並為其hth登录入口网页的粉墨登場帶來聲勢?

增長點

筆者認為,中國中免有幾個增長點值得留意:1)離島業務的可持續增長;2)市内免稅店業務的拓展;3)疫情後復常,口岸免稅業務的強勁復蘇。

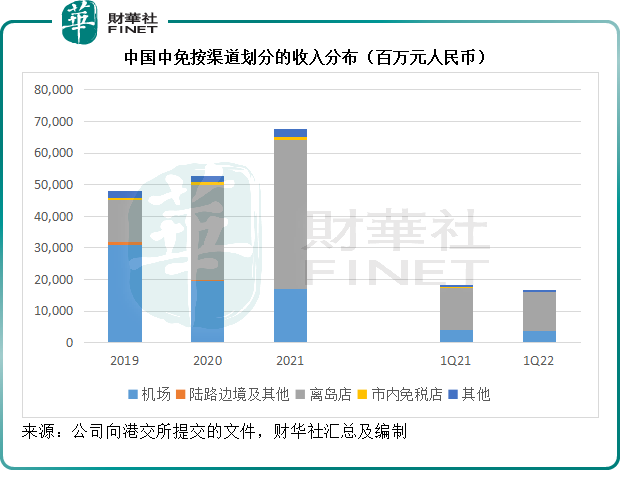

從下圖可見,在疫情之前的2019年,口岸免稅店(包括機場和陸路及其他)是中免最主要的收入來源。就2019年的收入分佈來看,機場免稅收入佔了其總收入的64.58%,而離島店的收入佔比只有27.60%。

但是到2021年,機場免稅店的收入佔比只有24.95%,離島店的收入佔比高達69.53%。

之所以出現如此大的差異,是因為2020年初爆發疫情之後,國内外旅行活動顯著收縮,也導致許多機場、口岸免稅店暫停營業,從而令這些渠道的收入大幅下滑。

相反,無法出境旅行的消費者,開始轉向海南離島購物,也因此帶動其離島免稅業務收入高速增長。

2011年3月,財政部發佈公告,離開海南島的旅客可免稅購物,標志著海南開始成為離島免稅市場。

2011年,中免在三亞開設中國第一家離島店;2014年,在三亞開設中國第一個旅遊零售綜合體——三亞國際免稅城。2021年,三亞國際免稅城的收入規模為348.112億元人民幣,成為其重要的離島免稅業務旗艦。

截至2021年末,中免是五個具有國内離島免稅市場經營資質的實體集團之一,已佔據海南離島免稅銷售的核心渠道,包括海口美蘭國際機場、三亞鳳凰國際機場,海口和三亞的市區核心地段,以及博鳌亞洲論壇會址區域。按2021年銷售收入計,佔了該市場90%的份額,是最大參與者。

也因此,隨著海南離島免稅規則的進一步優化和發展(例如海南自由貿易港以及擴展交通樞紐增加旅客流量等措施的推進),海南離島市場的擴張將有利於中免的離島免稅業務可持續增長。

值得注意的是,有鑒於三亞國際免稅城的成績,中免計劃於2022年9月在海南開設新的離島店——海口國際免稅城。這個項目自2019年8月起開工建設,總投資額約為50億元人民幣。

此外,中免還計劃對海口國際免稅城進行擴展,增設購物設施和一家酒店,擴展項目已於2021年12月施工,計劃於2026年竣工,以把握2025年之前建設海南省為自由貿易港所帶來的機遇。

若按照中免過往旅遊零售綜合體大約兩年達至盈虧平衡,五年收回投資的紀錄,海口國際免稅城有望在兩年後為其帶來盈利。

除了離島免稅店外,有利的發展政策或也推動其他渠道的增長。2021年12月20日發佈的「十四五國内貿易發展規劃」,指出未來免稅行業方面將逐步完善市内免稅店政策,規劃建設一批中國特色的免稅店,或可成為中免拓展其市内免稅業務的機遇。

另一方面,疫情後經濟復常所帶來的旅遊增量,有望成為中免的重大增長驅動力。如前文所述,在疫情之前,口岸免稅店是其主要的收入來源。疫情之後,隨著口岸重新開啓,這項收入有望大幅反彈,與離島免稅業務一起成為其收入增長引擎。

風險不容忽視

儘管中免的增長前景不俗,風險卻不容忽視,筆者認為有幾個風險點需要注意:1)準入門檻降低帶來的同行競爭;2)海淘;3)購物習慣的改變;4)匯率。

近年,進入中國免稅品市場的限制有所放寬,2020年以來已有三個實體取得免稅執照,其他競爭對手也在申請免稅執照,加上全球旅遊零售營運商也對國内免稅市場垂涎三尺,中免當前的優勢或受到衝擊。

此外,海淘的普及和福利增加,以及零售服務演變可能改變消費者的購物習慣,這些都會衝擊到中免的免稅業務。

最近,歐美央行展開收緊貨幣政策周期,這可能牽動外匯市場的起伏。高奢品牌主要來自歐美,結算貨幣美元和歐元隨加息周期上漲,或增加免稅零售商的採購成本,降低消費者的購買欲望,從而對其免稅業務帶來影響。

不過,筆者認為,估值才是最重要的考慮因素,假若中免的hth登录入口网页定價合理,或許能吸引到對其前景有信心的投資者;但是如果定價過高,其上市表現未必如意。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)