6月26日(周天),亞瑪頓(002623.SZ)發佈公告稱,公司與天合光能(688599.SH)簽訂大單,擬於6月1日至2025年12月31日期間向天合光能銷售1.6mm超薄光伏玻璃,預估合同總金額約74.25億元。

6月27日(週一),天合光能的股價(前復權)在高開後迎來低走,截至收盤下跌了0.63%,報收67.49元/股;而另一主角亞瑪頓則錄得一字漲停板,報收36.78元/股,最新總市值為73.22億元。

離奇的是,亞瑪頓在消息公佈前的6月24日(周五)就已經提前收獲了一個一字板,算上6月27日如今已是兩連板在手。

而6月24日的一字板也讓不少投資者在網上質疑亞瑪頓簽訂大單的消息被提前洩露。

拿下天合光能的「超級」大單

亞瑪頓成立於2006年9月,上市於2011年10月,公司自成立以來一直專注於光伏鍍膜玻璃、超薄物理鋼化玻璃和雙玻組件的研發、生產及銷售,以及太陽能光伏電站的投資和運營,目前的主營為太陽能玻璃、超薄雙玻組件、光伏電站業務、電子玻璃及顯示器系列產品。

從2021年的產品結構來看,太陽能玻璃(組件封裝的重要材料)是其核心,期内貢獻了85.76%的收入和85.1%的利潤,毛利率為8.25%。

具體來看此次的合作協議,亞瑪頓擬於2022年6月1日起至2025年12月31日期間向天合光能銷售1.6mm超薄光伏玻璃,預估銷售量合計3.375億平米,預估合同總金額約74.25億元人民幣(含稅)(注:該合同總金額是按照卓創資訊2022年6月公佈的信息,參照2mm光伏玻璃前板和背板的均價22元/平方米(含稅)進行預估測算)。

具體的銷售數量和價格則以簽訂的銷售訂單為準。

其實74.25億元的合同金額放在如今的光伏行業里面並不算什麽,畢竟通威股份(600438.SH)等一些光伏企業經常一簽合同就是百億起步。

不過,74.25億元的合同金額放在亞瑪頓這里卻算得上是一個「超級大單」,要超過該股兩連板後的總市值,同時也是該公司2021年度經審計營業收入的3.64倍。

公告還稱,通過本次框架合作,能夠幫助雙方進一步實現未來的新組件(使用1.6mm玻璃的組件)市場擴張策略並獲得市場份額,創造更大的商業價值。

亞瑪頓的業績要起飛了?

在上述消息披露後,還有許多投資者已經在暢想有這筆大訂單在手,亞瑪頓的業績恐怕就要

起飛了。

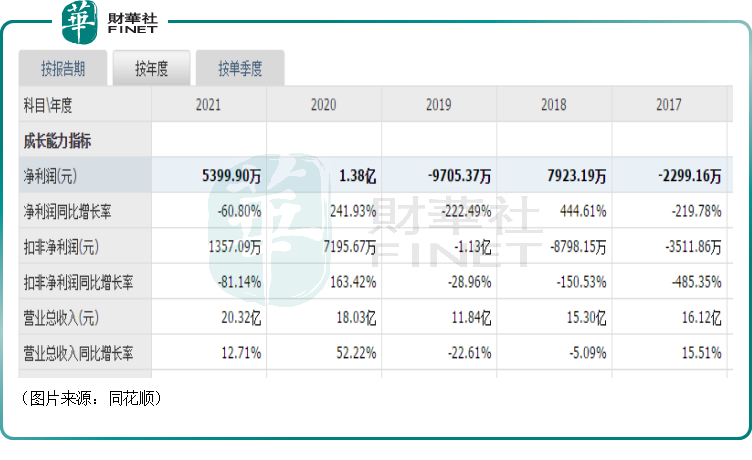

從過往披露的信息來看,亞瑪頓近年的業績起伏不定,波動那是相當大,且規模放在光伏行業内也並不出眾,這個表現在行業景氣度持續走高的大背景下只能算是非常一般。

其中,在2021年,該公司的營收同比增長12.71%至20.32億元,歸母淨利潤卻同比下降60.8%至5399.9萬元。

而在2021年,亞瑪頓的核心產品光伏玻璃產品實現銷售額17.42億元,佔總營收的85.76%;實現光伏玻璃銷售7209.71萬平方米,同比增長36.63%。

對比2021年的業績、光伏玻璃的銷售量,在拿下天合光能的大訂單(3.5年内預估光伏玻璃銷售3.375億平米,預估合同總金額達74.25億元)後,亞瑪頓的業績的確有迎來大爆發的可能。

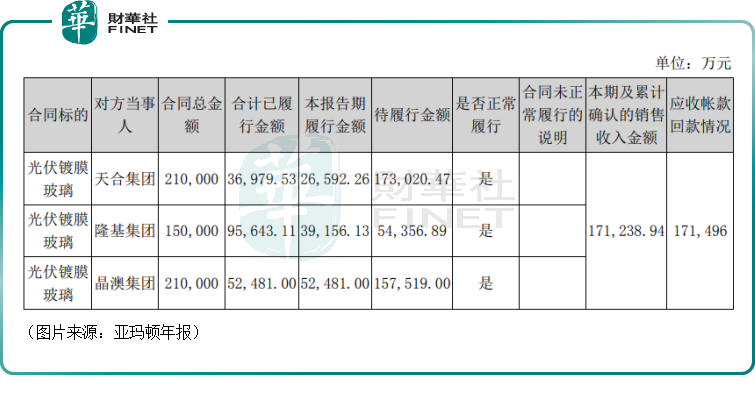

不過,有一點需要注意,其實天合光能此前就是該公司的主要客戶,此前也曾簽訂大單,但履行的進展一般。

據了解,亞瑪頓和天合光能曾於2020年11月16日簽訂日常經營重大銷售合同。彼時的公告顯示,亞瑪頓預計向天合光能及其多家子公司銷售超薄雙玻、210mm矽片大尺寸光伏鍍膜玻璃8500萬平米,預估合同總金額為21億元,合同履行期限為2020年11月1日起至2022年12月31日。

2021年的年報則顯示,期内已履行金額為2.66億元,合計已履行金額為3.7億元,待履行金額為17.3億元。

此外,亞瑪頓和隆基、晶澳也都簽訂了合同,但目前均未履行完畢。

值得注意的是,6月26日的公告還披露,天合光能承諾在有組件訂單需求且亞瑪頓產品符合甲方的質量技術要求,並完成了相關質量、技術、保密協議的簽署後,按照協議約定採購1.6mm超薄玻璃產品,並承諾在同等市場條件下,甲乙雙方彼此享受採購銷售優先權。

合同履行過程中,如遇行業政策調整、市場環境變化、交易雙方經營策略調整等不可預計或不可抗力因素的影響,可能會導致合同無法如期或全部履行。

總之,這份大單里面約束的條件不少,最後真正能履行多少還需要時間驗證。

另外,該公司計劃在2022年實現1.2億平方米光伏玻璃的銷售量,且主要是以≤2.0mm超薄光伏玻璃為主。

而用預估的光伏玻璃銷售量3.375億平米和總計3.5年的時間粗略計算,一年的銷售量預計將達到0.96億平方米,如果再加上上述未履行完畢的合同,亞瑪頓現有的產能是否存在問題?這一點同樣有待觀察。

因此,目前就斷言亞瑪頓的業績要起飛還是太早了一些。

結語

值得一提的是,該公司於6月10日披露稱,擬通過向壽光靈達、壽光達領、中石化資本、黃山毅達、揚中毅達、宿遷毅達和華輝投資發行股份及支付現金方式,購買其持有的鳳陽矽谷100%股權。

標的公司主營業務為光伏玻璃原片的研發、生產和銷售。2020-2021年,鳳陽矽谷光伏玻璃原片產能利用率分别為82.47%及83.46%,產銷率分别為96.3%及97.12%。

公告還披露,鳳陽矽谷現有窯爐3座,在產產能1950噸/天(對應2.0mm約1.2億平方米/年)。

另有在建窯爐4座,產能4000噸/天,全部投產後亞瑪頓原片產能將達5950噸/天(對應2.0mm合計約3.6億平方米/年)。

而收購鳳陽矽谷後,亞瑪頓解決了沒有自主原片的痛點,光伏玻璃的產能將獲得大幅提升,這也將有利於公司提升自己的市場佔有率,追趕前方的信義光能、福萊特、彩虹集團等同行。

與此同時,亞瑪頓借助這筆收購也實現了「原片+深加工」一體化的目標,這對業績的提升比較有利。

從長期來看,光伏行業前景向好,對於光伏玻璃的需求也有望持續增加,亞瑪頓不缺訂單,需要關注的點在於產能的提升進度和履約的情況。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)