6月26日,格林美(002340.SZ)公告稱,中國證監會核準公司發行全球存託憑證(以下簡稱「GDR」)所對應的新增A股基礎股票不超過4.78億股,按照公司確定的轉換比例計算,GDR發行數量不超過4783.52萬份。轉換比例調整的,GDR發行數量可相應調整。完成本次發行後,公司可到瑞士證券交易所上市。

GDR背後的國際化戰略

格林美主要通過回收處理廢舊動力電池、電子廢棄物、報廢汽車、廢塑料與鎳钴鋰鎢戰略資源,通過再造鎳钴鎢、銅鐵鋁、金銀鉑等金屬資源以及制造鎳钴鎢粉體材料、改性塑料、鎳钴鋰新能源材料等高技術材料來實現銷售和盈利。

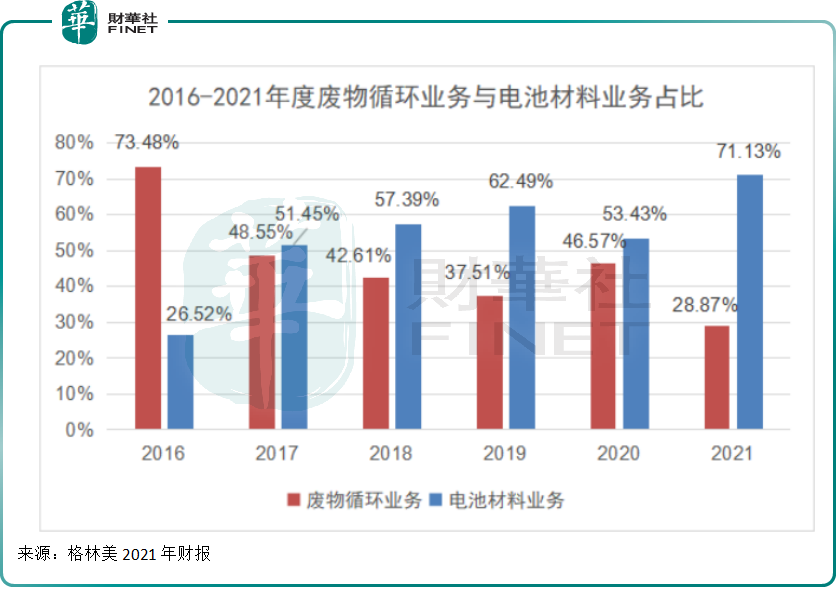

2016年以來,公司從單純的收廢物造資源升級為制造新能源材料,廢物回收業務銷售收入比重由2016年的73.48%下降為2021年的28.87%。以動力材料三元前驅體和3C數碼材料四氧化三钴為主體的新能源材料業務銷售規模佔總銷售規模比重約70%。

2021年,公司核心產品動力電池用三元前驅體材料出貨量超過91000噸,同比大幅增長近120%,相比2019年出貨量增長51.58%,位居全球市場前二;3C電池材料四氧化三钴出貨量約16000噸,同比增長近4.14%,相比2019年出貨量增長60.42%,佔全球四氧化三钴供應量的16%以上,穩居全球市場前二。

晉級為全球新能源材料供應商的格林美將國際化設為公司重要發展戰略,新能源政策較好的歐洲成為其重要目標。公司在2021年財報披露,計劃於2022年在歐洲佈局動力電池回收工廠,構建面向全球的動力電池回收產業體系,跑步大幅拉開與行業的差距。

為深入推進公司國際化戰略,滿足歐盟新能源產業發展對材料制造本土化要求,2022年5月,格林美和匈牙利駐上海總領事館簽署《新能源汽車用高鎳前驅體生產及報廢動力電池循環回收項目合作備忘錄》,格林美將在匈牙利進行新能源汽車用高鎳前驅體生產及報廢動力電池循環回收項目投資,在匈牙利打造歐洲領先、世界標準的新能源循環經濟產業基地,實現三元前驅體材料在歐洲的本土化制造,滿足公司下遊ECOPRO、優美科等國際客戶歐洲市場的供應需要。

公司在歐洲發行GDR也將深化這個戰略,有助於公司利用海外資本市場推進海外鎳資源與動力電池材料項目佈局以及穩固海外市場,提升公司全球信譽與行業競爭力。本次發行GDR募集資金扣除發行費用後,擬用於支持公司海外鎳礦項目生產運營、海外電池材料項目開發等,推動公司國際化佈局及補充公司運營資金。同時未來佈局歐洲也能滿足優美科和巴斯夫的供貨需求。

不過同時公司表示,本次發行GDR並上市尚需取得瑞士證券監管機構及相關證券交易所的最終批準,該事項尚存在不確定性。

瑞士成主要目的地

為進一步便利跨境投融資、促進要素資源的全球化配置,推進資本市場制度型開放,2022年2月,證監會對《關於上海證券交易所與倫敦證券交易所互聯互通存託憑證業務的監管規定(試行)》(以下簡稱《滬倫通監管規定》)進行修訂,修訂後名稱定為《境内外證券交易所互聯互通存託憑證業務監管規定》。

修訂後的版本將深交所符合條件的上市公司納入,拓展了適用範圍。此外,GDR境外證券交易所也將不再僅限於倫交所,還拓展到瑞士、德國等歐洲主要證券市場。

滬倫通規則修訂後,極大增加對A股上市公司的吸引力,同時,也為A股上市公司提供繼定增、hth登录入口网页IPO之後又一種融資渠道。

新規之後,三一重工(600031.SH)成首家公告擬境外發行GDR並上市的公司。

2022年3月,三一重工(600031.SH)公告表示,為拓寬公司國際融資渠道,滿足國際業務發展需要,進一步加強全球品牌影響力,堅定不移地推進國際化戰略,公司擬境外發行GDR並在瑞士證券交易所上市。

作為全球領先的工程機械制造商,三一重工的挖掘機械、混凝土機械全球市場份額第一,起重機械等工程機械在全球市場份額快速提升。

本次在境外發行全球存託憑證並在瑞士證券交易所上市後,所募集的資金將主要用於公司國際化業務。三一重工當前正處於國際化快速發展階段,公司計劃將持續加大海外市場,特别是歐美市場的資源投入、渠道建設等,包括大幅增加服務人員、建設智能化燈塔工廠、加強海外人力資源建設等。

繼三一重工之後,越來越多A股上市公司準備在境外發行GDR,包括國軒高科(002074.SZ)、杉杉股份(600884.SH)、樂普醫療(300003.SZ)、科達制造(600499.SH)、明陽智能(601615.SH)、格林美(002340.SZ)、方大炭素(600516.SH)、健康元(600380.SH)等。

上述企業中,科達制造選擇終止2022年度非公開發行A股股票計劃,申請GDR在瑞士證券交易所上市。

除明陽智能選擇登陸倫交所外,其餘公司均計劃在瑞士證券交易所上市。市場預計,第一批中瑞通GDR或將在今年7月發行。

瑞士是全球金融中心之一,長期以來以跨境私人資產管理馳名。瑞士銀行高水平的融資和配售能力、以及瑞士中立國等身份,使得瑞士證券交易所在全球吸引力增加。

資本市場雙向開放趨勢不變

2018年,為進一步擴大資本市場雙向開放,證監會發佈《滬倫通監管規定》,目前已有中國太保、長江電力、華泰證券和國投電力4家上交所上市公司在倫敦證券交易所上市,募集資金共計58.4億美元,對拓寬雙向融資渠道、支持實體經濟發展發揮了積極作用。

而新規下的互聯互通存託憑證業務,拓寬境内外證券交易所合作範圍,不再局限於原「滬倫通」業務的實施主體上交所,深交所也可按照相關規則參與互聯互通存託憑證業務;境外證券交易所也不再僅限於倫交所,瑞士和德國上市地也成為企業新選擇,充分彰顯出我國資本市場互聯互通改革的開放性與創新性。

業内人士認為,互聯互通存託憑證業務是繼深港通、滬港通之後進一步擴大資本市場雙向開放、促進中國企業國際化發展的又一重要舉措。同時持續對《滬倫通監管規定》持續修訂,也是中國資本市場持續擴大對外開放的例證。

2022年3月召開的國務院金融委會議提出,中國政府繼續支持各類企業到境外上市。同時證監會也表示,抓緊推動企業境外上市監管新規落地,支持各類符合條件的企業到境外上市,保持境外上市渠道暢通。

GDR實踐和政策進一步表明,中國資本市場雙向開放趨勢不變。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)