4月25日,捷捷微電(300623.SZ)公告,控股子公司捷捷(南通)科技有限公司擬投資建設「高端功率半導體產業化建設項目(二期)」,總投資6.5億元。

受市場影響,自去年12月份高點至今,捷捷微電股價已下跌超50%,公司目前市值僅131億元。

值得一提的是,近期,公司接待了百餘家機構調研,包括中信證券,中歐基金,紅杉資本,仁橋資產等一眾明星機構參與。

功率半導體熱度不減

捷捷微電主營功率半導體芯片和器件,產品主要包括晶閘管、防護類器件、MOSFET和SiC器件等。

得益於下遊新能源汽車、充電樁、5G、光伏逆變器等終端市場快速發展,對於功率半導體,尤其是MOSFET、IGBT產品的需求持續提升。

信達證券研報分析,目前新能源汽車領域,功率半導體用量約為350美金,是傳統燃油車的5倍左右。變頻家電領域,單機功率半導體價值可達9.5歐元,相比非變頻家電增長近13倍。

東莞證券指出,功率半導體是電路轉換與電能控制的核心,我國目前是全球最大功率半導體消費國,行業產業規模增速快於全球,但功率半導體器件自給率較低,在器件的生產製造和自身消費之間存在巨大供需缺口;近年來,在行業快速發展、產業技術升級和國家產業政策扶持等多重利好加持下,我國功率半導體企業有望迎來黃金發展期。

在此背景之下,捷捷微電6.5億元加碼高端功率半導體,也算順勢而為。

近一年以來,捷捷微電頻頻融資擴產。此前2021年6月公司發行可轉債成功,累計募集11.95億元,主要用於功率半導體「車規級」封測產業化項目。項目達產後,公司將新增車規級大功率器件和電源器件封測產能 16.28億只。

2021年11月,捷捷微電公告,擬與無錫芯路科技合夥企業、天津環鑫科技發展有限公司共同出資 2000 萬元設立江蘇易矽科技有限公司,通過該公司投資 IGBT 等新型功率器件產業化項目,打造新的利潤增長點。

IDM模式為主,毛利率較高

公司自2017年IPO以來,業績持續保持增長態勢。

4月20日捷捷微電發佈2021年度「成績單」,去年全年實現營業收入17.73 億元,同比增長75.37%;歸母淨利潤 4.97億元,同比增長 75.34%。

其中,功率半導體芯片實現營收3.06 億元,佔總營收比重17.26%;功率半導體器件實現營收 14.29 億元,佔總營收比重 80.6%。MOSFET 佔比不斷提升,產品結構持續改善。

公司主要採用IDM模式生產,比如晶閘管係列產品、二極管及防護係列產品,其他 MOSFET產品主要採用 Fabless+封測的業務模式,目前,芯片(8 英寸)全部為委外流片,部分器件封測代工。

所謂IDM,即設計製造一體化,涵蓋了芯片設計、製造、封裝和測試整個流程。與之對應的是垂直分工模式。

相對來說,IDM受上下遊廠商的制約小,不容易受產能緊缺的影響,而且更容易在knowhow階段積累優勢,各環節具有較強協同效應。在功率半導體領域,很多巨頭如英飛淩,德州儀器,均採用IDM模式。

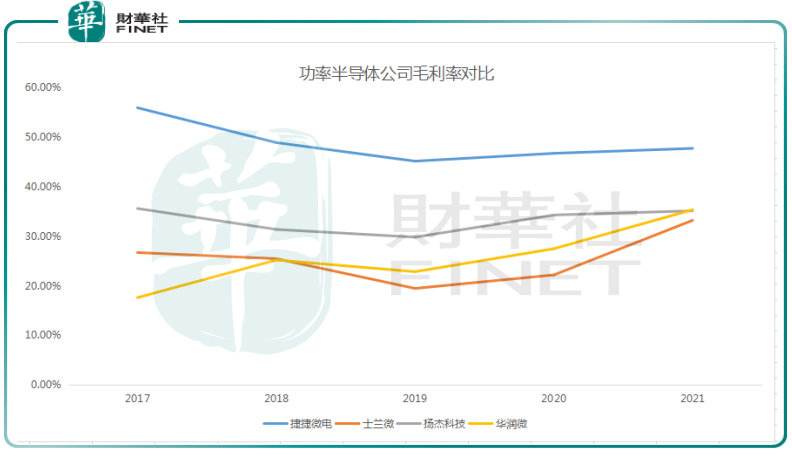

值得一提的是,捷捷微電的盈利能力可觀,筆者選取A股幾家功率半導體公司如華潤微、揚傑科技、士蘭微的毛利率作對比——

可以看到,捷捷微電毛利率近50%,高於同業平均水平。公司在機構調研時表示,多年來,公司積澱了一係列的專利技術和非專利技術,在產品的性能、工藝、質量、成本、品種、類别和制程能力等方面,具備了與國外產品相抗衡的基礎,以及進口替代和自主定價能力,這是公司保持較高毛利率的主要原因。

芯片深度調整,配置機會已至?

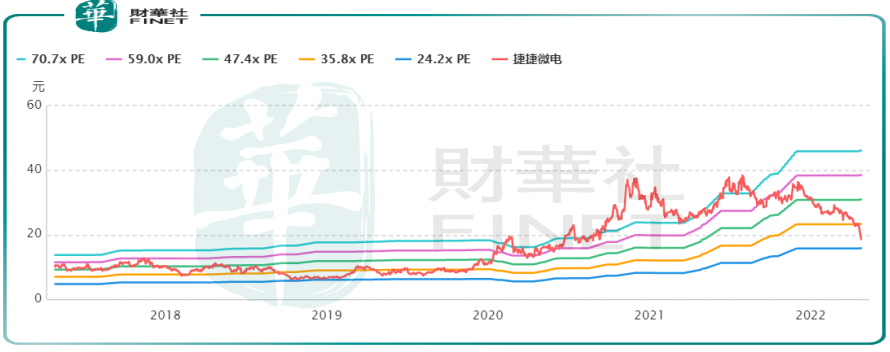

自2021年11月以來,半導體板塊就持續下挫,截至4月26日,板塊指數跌幅高達43%,很多公司股價已經腰斬,捷捷微電也是其中一員。

梳理券商研報,多家機構認為,此輪半導體個股下跌,更多是成長股的估值回調,後續板塊的「性價比」將逐步凸顯,這也成為當下多位行業分析師推薦半導體板塊的重要理由之一。

行情下挫,明星基金經理們也不好受,蔡嵩松的諾安成長回撤超40%,不過「半導體一哥」似乎依舊堅持投資策略,其基金一季度聖邦股份躍升為第一大重倉股,加倉中微公司,新進滬矽產業,減持韋爾股份、兆易創新、北方華創、卓勝微、三安光電和北京君正。

蔡嵩松在一季報中提及,「雖然市場目前對成長板塊預期較為悲觀,但是我們需要客觀看待。目前很多長期具有競爭力的優質公司估值已經跌至歷史低位,到了買入性價比很高的階段。目前買入這些優質核心資產,可能要承受短期陣痛,但長期看往往具有較高的收益。」

他還表示,「從半導體行業本身來看,雖然因為疫情,行業供給和需求會受到一定程度的影響,但長期看,由科技創新帶來的行業景氣度不會輕易改變,半導體產業未來最大的機會在國產替代。

結語——

捷捷微電是小而美的功率半導體企業,目前公司動態市盈率PE為32倍,已跌至近幾年較低水平,隨著未來產能的進一步擴張,以及新能源賽道的持續景氣,盈利空間值得期待。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)