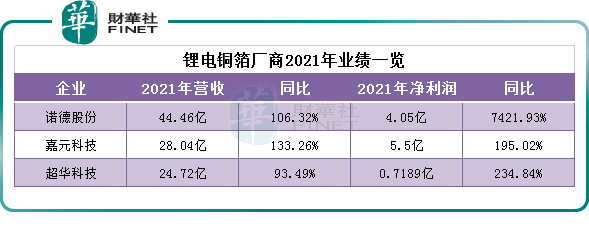

得益於新能源車市場的旺盛需求,2021年鋰電銅箔行業迎來業績高增時刻,作為行業龍頭的諾德股份同比增幅領跑行業。

4月18日,諾德股份發佈2021年年報,2021年公司實現營收44.46億元,同比增長106.32%,歸母淨利潤4.05億元,同比增長7421.93%。

業績靓麗,股價卻上演「過山車」行情。2021年諾德股份股價出現一波上漲,10月28日股價一度漲至25.59元,創歷史新高,與2021年4月的年内最低價6.64元/股相比,上漲幅度達283%。

此後,諾德股份的股票一路下跌,截至2022年4月19日收盤,公司報10.14元/股,相較於去年股票最高點已回調60.4%,慘遭「腰斬」,公司最新總市值為176.2億。

01新能源高景氣,高端銅箔供給吃緊

諾德股份業績增長的核心,源於下遊新能源汽車的產銷量持續創新高。

根據中汽協數據,2021年我國新能源汽車產銷量分别達354.5萬輛、352.1萬輛,同比增長分别為159.5%、157.5%。

新能源汽車的滲透率快速提升,大幅拉動了對鋰電池及上遊材料的增量需求。而諾德股份主業聚焦鋰電池上遊材料——鋰電銅箔,佔公司總營收的87.6%,佔總營業利潤的81.1%。其是我國掌握鋰電銅箔輕薄化技術生產企業之一,規模位居行業前列。

隨著鋰電銅箔需求的快速增長,帶動了諾德股份業績快速釋放。東吳證券指出,諾德股份2021年滿產滿銷,累計出貨3.6-3.7萬噸,同比增長約80%。

行業高景氣下,嘉元科技2021年淨利潤為5.5億元,同比增長195.02%;超華科技2021年淨利潤為7189萬,同比增長234.84%。

從產業鏈分析來看,銅箔行業上遊是銅(佔據銅箔成本超80%),屬於大宗商品,銅箔企業難以通過產業地位或價格戰在材料端獲得顯著的成本優勢。因此,銅箔製造商的核心利潤來源,是加工費。

值得一提的是,銅箔厚度降低有利於提高能量密度及節約成本,目前鋰電銅箔正向輕薄化方向發展。而銅箔越薄,加工費越貴,製造商毛利率越高。

例如,在銅價和加工費確定的情況下,採用6μm銅箔相較於8μm銅箔成本下降約13%,採用4.5μm銅箔相較於8μm下降約24%。

目前,6μm及更薄的銅箔成為國内主流鋰電銅箔生產企業佈局的重心。2021年開始,寧德時代、中航鋰電等為代表的電池廠正從6μm向4.5μm切換,這才是鋰電銅箔行業增長真正的原動力。

與此同時,考慮到銅箔產能調試和爬坡時間較長,尤其是超薄和極薄銅箔,市場預計短期新增產能有限,鋰電銅箔將延續供給偏緊格局,加工費有望維持較高水平。

對於鋰電銅箔的後市走向,機構給予了樂觀看法。此前據華安證券測算,全球用於動力電池的鋰電銅箔需求量,將從2021年的33.03萬噸增加到2025年的78.92萬噸,5年復合增速約為30%。

華創證券表示,2021年開始全球鋰電銅箔供需進入緊平衡狀態,尤其6μm及以下產能為供需最為緊缺環節。該機構預計,2022年投產鋰電銅箔項目較少,供給增量有限,鋰電銅箔將延續供給偏緊格局,加工費有望維持較高水平。

目前國内僅諾德股份、嘉元科技、超華科技等技術先進公司研發並量產6μm高性能鋰電銅箔。據悉,諾德股份可規模化供應4.5µm及4µm鋰電銅箔;嘉元科技實現了4.5μm極薄鋰電銅箔小批量生產。

02產能軍備賽,諾德股份有何競爭力?

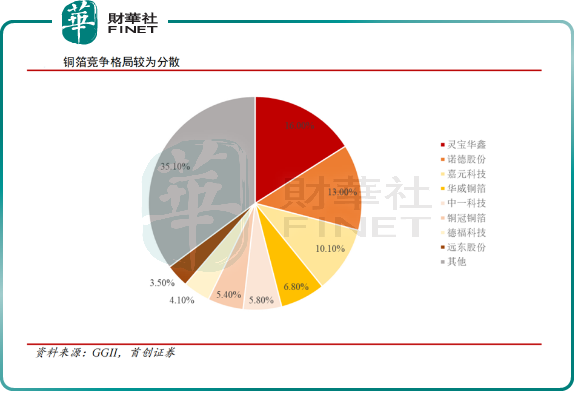

從產業格局來看,鋰電銅箔的競爭格局較為分散。2020年鋰電銅箔企業市場佔有率(出貨量)中,諾德股份以市佔率13%位列上市銅箔企業之首,緊隨其後的是嘉元科技,其市佔率約為10.1%。

行業迎來景氣週期,各大銅箔廠商紛紛拉開了產能擴張軍備賽。2022年1月16日,諾德股份公告稱,公司擬用35億元在湖北黃石市投建10萬噸銅箔材料新生產基地。另一行業巨頭嘉元科技2021年也多次宣佈擴產。

除了行業龍頭持續加大擴產,江西銅業、白銀有色、海亮股份等銅業巨頭也接連宣佈將業務延伸至下遊鋰電銅箔。

一場沒有硝煙的戰爭已然開始打響。

據中銀證券測算,考慮到上遊重要生產商產量有限和行業整體擴產進度,高性能鋰電銅箔供需失衡將至少持續到2023年。

產能方面,作為技術領先企業,諾德股份現有產能4.3萬噸/年,公司預計2022年第二季度實現7萬噸左右的銅箔產能。此外,青海籌建1.5萬噸/年與黃石一期5萬噸產能公司預計於 2023 年年中投產。預計2023年公司產能將達到13.5萬噸,相比2021年,提升214%。

與此同時,諾德股份極薄銅箔產品出貨量提升明顯。2021年,諾德股份極薄(4.5μm和4μm)銅箔出貨量佔比提升至15%-20%,主要供貨寧德時代。此外,比亞迪、中航鋰電、國軒高科、LG、松下等國内外鋰電頭部企業均是它的客戶。

結語

綜上,就行業發展現狀而言,鋰電池銅箔市場,4μm及以下鋰電池銅箔會成為主流企業競爭的核心。

根據行業預測,2022年-2023年,行業高端銅箔仍存在供不應求的局面,而掌握輕薄化技術和產能優勢的企業將獲取先行者優勢,有望獲取超額收益。諾德股份作為鋰電池核心材料商,正加速進入投產爆發週期,其業績有望進一步釋放。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)