近日,「股神」巴菲特的旗艦伯克希爾(BRK.US)宣佈,四月初以來陸續加倉個人電腦及打印機供應商惠普(HPQ.US)。

從伯克希爾公佈的文件來看,2022年4月4日至4月6日,已累計買入1113.4萬股惠普,均價介於34.88美元至36.43美元。

Whalewisdom的數據顯示,蘋果公司(AAPL.US)仍是巴菲特的心頭至愛,持股價值1575億美元,相當於蘋果已發行股份數的5.44%(2021年12月31日數據),佔伯克希爾持倉的46.28%。

惠普剛剛進入伯克希爾的投資組合就已成為第11大持倉股,僅次於能源股雪佛龍(OVX.US)和西方石油(OXY.US),持倉量為1.21億股,價值42.22億美元,在伯克希爾美股投資組合的佔比為1.24%。

不過,相對於市值僅422億美元的惠普來說,伯克希爾的持倉已相當於其已發行股份數的11.4825%。因此,在發佈有關公告後,惠普的股價大漲14.75%,至40.06美元。換言之一日之内,股神就賺了6.23億美元。

蘋果在2016年第1季進入伯克希爾投資組合的時候,均價只有37.32美元,與現在的172.14美元簡直天差地别。那麽惠普有沒有可能成為下一個蘋果?我們不妨來逐一分析伯克希爾可能看上惠普的理由。

盈利能力優於同行

惠普為全球領先的個人電腦及周邊設備、圖像和打印產品,以及關聯技術、解決方案和服務供應商,主要面向消費者、中小企業和大型企業,包括公共事業單位、健康和教育機構客戶。

該公司有三個呈報部門:個人係統、打印和企業投資。

個人係統分部提供個人電腦、工作站、客戶終端機、商用移動設備、POS(銷售終端)係統、顯示器和周邊設備、軟件、支持與服務等,競爭對手包括聯想、戴爾、華為、Acer(宏基)、華碩、蘋果、東芝、微軟和三星等。

打印分部提供消費者用和商業用打印機硬件、耗材和解決方案,競爭對手包括佳能、利盟國際、施樂、精工愛普生、理光和兄弟工業株式會社。

企業投資包括HP Labs(惠普實驗室)和特定的商業孵化及投資項目。

截至2022年1月31日止的12個月,惠普的個人係統收入同比增長13.21%,至449.52億美元,佔總收入的69.29%;而打印機業務收入則按年增長10.88%,至199.15億美元,佔總收入的30.70%。

相對來說,打印機業務的經營利潤率要優於個人係統,前者截至2022年1月末12個月的經營利潤率為7.34%,後者為17.66%。

惠普主要採用外包生產,也就是說自己不生產,交給外部的廠商生產,這也是目前眾多辦公設備和個人電腦品牌的經營模式。

就個人係統業務而言,惠普的經營利潤率要優於戴爾(DELL.US)的4.60%,所以在加入利潤率較高的打印機業務後,惠普的整體經營利潤率達到了8.23%。

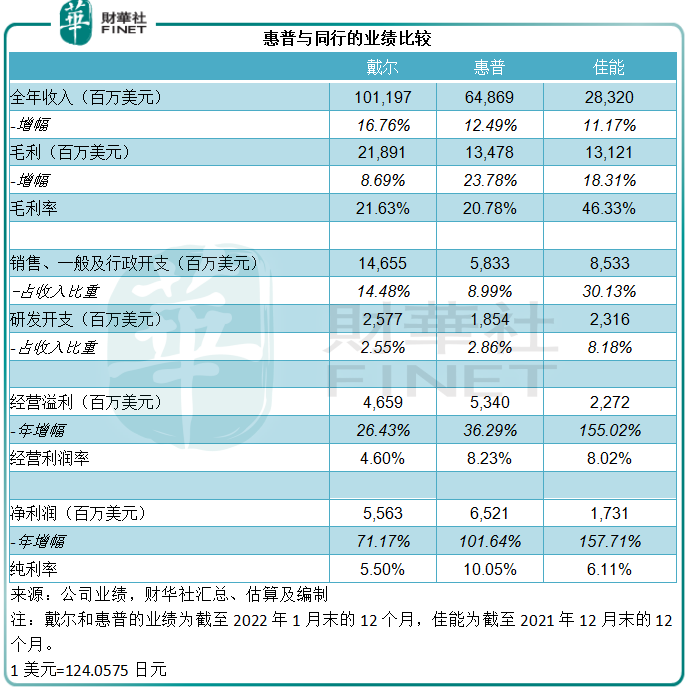

從下表可見,惠普的研發投入相對規模稍微高於戴爾,但營銷和行政效率優於戴爾,這是其經營利潤率更為理想的原因。

就打印機而言,佳能(CAJ.US)截至2021年末12個月的經營利潤率為8.02%,遠低於惠普的打印機業務經營利潤率17.66%,從下表數據可以看出,佳能的營銷及行政投入巨大,佔了總收入的30.13%,研發佔比也達到了8.18%,遠高於惠普的整體投入,這或是其盈利能力較低的原因。

從數據比較可得,不論是對標個人電腦的同行戴爾還是打印機業務競爭對手佳能,惠普的盈利能力都更為優越。

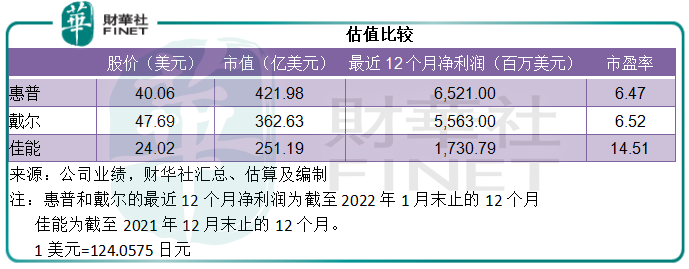

而且估值相對同行低,見下表,雖然惠普的盈利能力更為優勝,但市盈率估值要低於戴爾和佳能。

輕資產經營模式讓惠普更靈活

惠普主要通過外包生產其設計的產品,以節省時間和提供更佳的成本效率,而且該公司能夠通過多個外包商來確保供應鏈的靈活性。

這種方式的優勢是輕資產經營,惠普不需要購置工廠設備等耗資甚巨、佔用大量資源的資產,也無需僱佣大批工人確保生產流程順暢,這就節省了大筆經營支出和資本支出。

而且能夠通過JIT(Just In Time)模式將庫存壓力轉移給供應商,降低相應的運營成本和潛在風險,也能為其釋放龐大的流動性(將在下文提到)。

截至2022年1月31日,惠普的資產總值只有389.12億美元,卻能產生收入648.68億美元,也就是說每1元資產的投入就能產生一年1.67美元的收入。

其資產當中,物業和設備的資產總值僅為26.19億美元,比現金及現金等價物還低,相當於總資產的6.73%,而其現金及現金等價物的佔比都達到8.72%。現金資產能產生利息收入,而物業和設備等損耗型資產一般僅產生維護成本,這就是重資產和輕資產的優劣勢區别。

向供應商或債權人借流動性

正如前文所述,外判模式讓惠普免卻了持有大量庫存的煩惱。

截至2021年10月末,惠普的存貨周轉期為53天,應收賬周轉日為30天,也就是說,平均53天賣出產品,30天收到貨款,合共83天。

但惠普對供應商明顯具有強大的議價力,應付賬周轉期達到108天,也就是說,惠普有108天的付款寬限期,收到貨款發了貨之後還可以多緩個25天再付款給供應商,這無疑為它提供多25天的資金使用期,擁有更大的資金調用靈活性。

龐大的應付賬款正是其負債較高的原因,所以惠普的股東應佔權益為負數,但這並非其財務狀況不理想,而只是因為它擁有較長的付款期,意味著惠普有能力用供應商/債權人所提供的延長貨款期限為其爭取到財務靈活性,用以回饋股東——儘管其股東應佔權益為負數。

回購力度甚至優於蘋果

產業和財務優勢讓惠普騰出空來回饋股東。

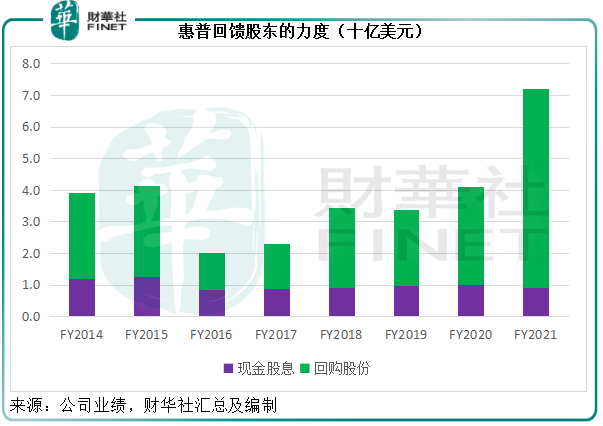

截至10月末的2021財年,惠普向股東回饋72億美元,相當於其當前市值422億美元的17.1%,包括63億美元股份回購和9億美元現金股息。截至2021年10月31日,惠普還有64億美元的回購授權額度,該公司表示將繼續在2022財年回購至少40億美元股份,這相當於其當前市值的10%。

一直以來,惠普在派息和回購股份方面都不遺餘力,見下表。

或許,這正是精於算計投資回報的伯克希爾選擇惠普的重要原因。

相比之下,截至2021年9月25日,蘋果回購了859.71億美元股份,支付了144.67億美元股息,合共1004.38億美元,相當於其當前市值的3.58%。

而在2021年12月25日,蘋果授權了一項3150億美元的普通股回購計劃,到2021年12月25日,已使用了2745億美元的額度,相當於其當前市值28092億美元9.77%。

也就是說,若蘋果完成回購計劃並注銷股份,其現有股東的權益或可提升9.77%。惠普的道理一樣,股息加回購(假設注銷),惠普可為股東帶來17%以上的權益升級。

當然,從創新力、盈利能力來看,惠普與蘋果相距甚遠,而且就個人係統產品和打印機的置換需求來看,未必比得上蘋果產品快速叠代所帶來的需求驅動來得利落。但是惠普的優勢勝在完善而成熟的產業鏈,優越的議價力,這為其回饋股東提供了底氣,尤其在美國收緊貨幣政策之時,資金成本增加,惠普所得到的利息價值也更具吸引力。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)