2021年,在矽料供應緊缺的背景下,光伏矽料環節投資熱潮再起,不僅是大全能源等矽料巨頭相繼擴產,還引來信義光能、合盛矽業等新玩家競相湧入...

近日,「矽片新秀」上機數控又抛出一份逾百億元矽料投資項目,引發市場軒然大波。

截至2月25日收盤,上機數控大漲超7%,報158.81元/股,總市值達437.1億元。

抛百億矽料擴產計劃

說起上機數控,可能大家都並不陌生。公司是業内最早的光伏專用設備生產商之一,與協鑫、晶科能源等多家知名光伏企業均有合作,相關產品市場佔有率超過四成,被視為切片機設備龍頭。

不過,公司並不就此滿足。2019年涉足光伏矽片制造環節,搖身一變為「矽片新貴」,上下遊大單更是接連不斷。

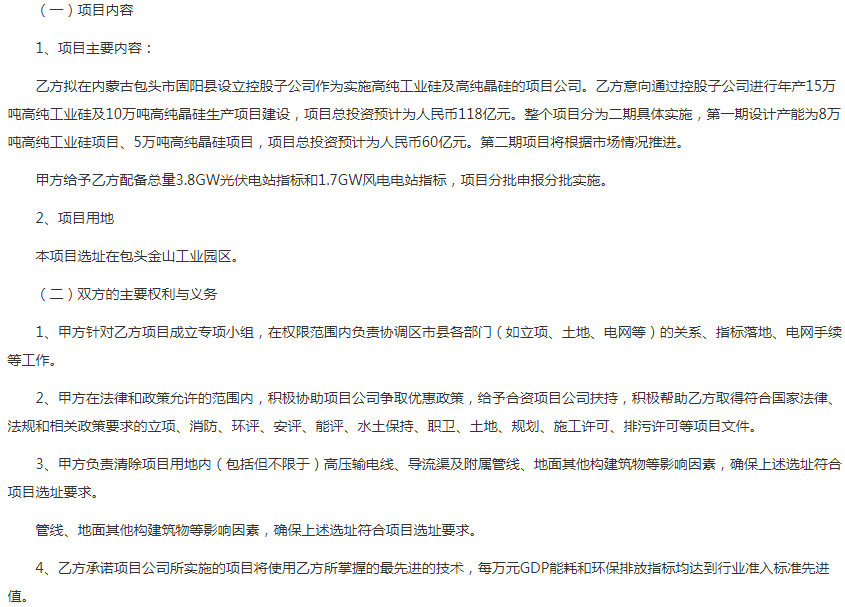

當前,公司又將觸角延伸至上遊矽料環節。2月24日,上機數控發佈公告稱,擬在内蒙古包頭市固陽縣投資建設進行年產15萬噸高純工業矽及10萬噸高純晶矽生產項目,項目總投資預計118億元。

根據規劃,本次項目分為二期具體實施,第一期設計產能為8萬噸高純工業矽項目、5萬噸高純晶矽項目,項目總投資預計為人民幣60億元;第二期項目將根據市場情況推進。

對於該項目的資金來源,上機數控表示,包括但不限於以自有資金、金融機構借款或其他融資方式,公司將根據實際資金情況對本項目的實施進度進行合理規劃調整。

要知道,2021年業績快報顯示,公司營收109.06億元,歸母淨利潤16.37億元,對於近百億的開銷是完全不夠的。

然而,公司決心進軍上遊矽料環節,離不開光伏產業的超高景氣。

2021年光伏上遊矽料原料緊缺且價格高走大家有目共睹,不少矽片及下遊廠商備受煎熬,這對於矽片新玩家來說是個不小的挑戰。

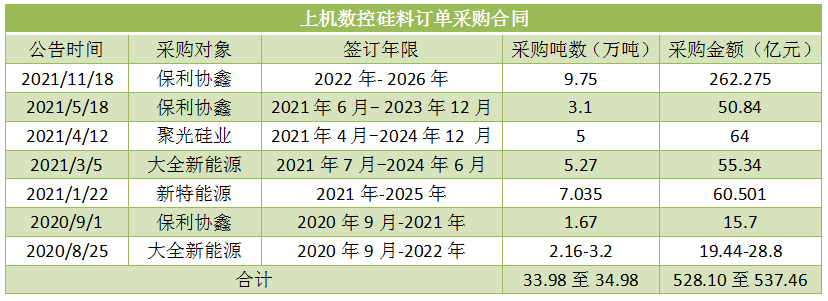

為了保障原料供應,公司不斷加強於供應商的合作,增加矽料採購。據不完全統計,上機數控在近兩年的時間内簽訂的矽料採購合同約達537億元,合計近35萬噸。

當然,在原料價格高企的背景下,外購原料不是最佳的方案。於是,公司早與去年年初便開始與矽料龍頭保利協鑫能源子公司達成合作,投建30萬噸顆粒矽項目,預計將於2022年3 季度投產。加上本次投資,上機數控可謂是鉚足勁兒。

不過,在競爭如此激烈的矽料市場,公司再一次轉型能否成功,從而博得市場青睐麽?

據了解,矽料生產本質上為化學提純,是光伏產業鏈的真正起點,算得上產業鏈上最賺錢的一個環節。但由於進入壁壘較高、重資產、產能建設與爬坡周期長等特點,一般企業如果沒有多年的生產經驗積累,是很難在短期内建立起精益生產模式。

就通威股份而言,於2006年跨界投資多晶矽開始逐步加大對光伏的投入,如今已經是全球矽料龍頭。該公司的資產便是典型重資產行業特點,2020年固定資產,在建,無形資產,等合計345億佔總資產54% ,帶來年折舊費用24億。

而上機數控重資產佔比明顯偏低。最新數據顯示,2021上半年固定資產、在建工程、無形資產總計為32.82億元(25.87億元、5.66億元、1.29億元),總計佔據107.90億元總資產的30%,折舊費用僅有1.02億元。

矽片新秀,業績飙增

作為光伏產業的重要玩家,上機數控近幾年來一直不斷延伸產業觸角,從矽片切片機設備龍頭,再到矽片新貴,一路來取得了不少成績,尤其在近一年多時間屢獲大單。

據公告披露,僅僅在矽片業務上,公司便簽訂了總計394億元的銷售長單,客戶涵蓋天合光能、阿特斯、東方日升、正泰新能源、通威股份、龍恒新能源、愛旭股份等優質客戶,包括優質組件設備龍頭企業、優質電池片龍頭企業。

在手訂單源源不斷湧入,為公司提供了一定的業績支撐。

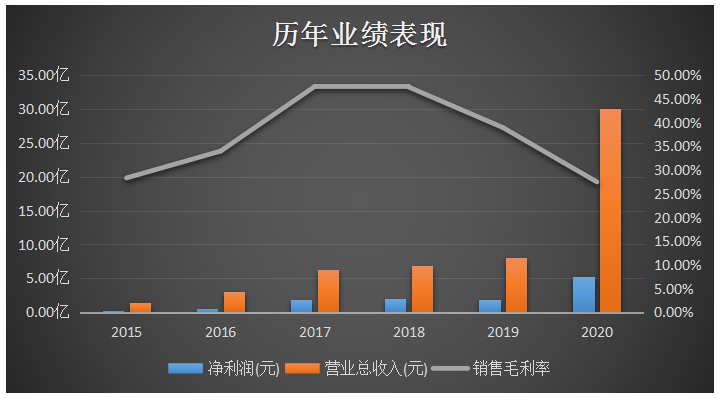

財報數據顯示,2020年公司營收規模一衝而上,達30.11億元,相較2019年足足增長了2.7倍。在此期間,盈利暴增,由2019年1.85億元增長至2020年的5.31億元,同比增長186.72%。

可以見得,在公司大舉佈局矽片賽道之後,實現業績「突飛猛進」,創下歷史最佳水平。

步入2021年,光伏產業持續升溫,上遊原料漲價傳導,帶動矽片價格一漲再漲,為矽片廠商提供豐厚的利潤回報,包括上機數控外、雙良節能、中環股份、京運通在内的矽片廠商均賺得盆滿體滿。

2021年業績快報顯示,上機數控實現營業收入109.06億元,同比增長262.22%;實現歸母淨利潤16.37億元,同比增長208.01%。

對於業績的增長,公司表示公司單晶矽業務銷售規模持續擴大,使得公司的銷售收入增長,推動公司業績穩步上升。

儘管公司業績表現不錯,但依舊存在不少隱患。從產品毛利率表現看,2019年以來下滑趨勢逐步加大。數據顯示,2018年公司的產品銷售毛利率高達47.49%,至2020年毛利率已減少至27.47%。

從產業鏈利潤傳導角度看,在上遊矽料價格持續上漲、下遊電池片和組件企業利潤空間消失殆儘的情況下,矽片企業就無法將成本的上漲全部向下遊傳導了。當然除行業寡頭外,不具備議價權的矽片玩家利潤空間壓縮明顯,這亦是公司產品毛利率急速下滑的核心原因。

此外,相對矽片行業巨頭而言,公司在拉晶工藝上並不具備成本優勢。

據了解,精細化管理方面,隆基經過多年的探索和積累,在拉晶工藝上,可以單次連拉6根以上,並且精良率可以達95%以上。而上機數控主要採用外部採購,工藝成本大大高於巨頭,處於劣勢。

後語:

二級市場上,去年9月初公司股價創下新高,站上358.12元/股高點,其後股價震蕩調整了一段時間,最終還是沒能抵擋股價下跌的萎勢。自高點盤整至今,公司股價已累計跌超51%,較去年股價高點已然腰斬。

值得一提的是,上機數控擬發行的可轉債轉債將迎來申購。2月24日,上機數控發行公告稱,擬公開發行可轉債募集資金不超過24.70億元,用於包頭年產10GW單晶矽拉晶及配套生產項目,建設周期預計為24個月。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)