1月7日,熱景生物(688068.SH)延續了前兩日的漲勢,直接高開8.84%,不久就封上了20CM漲停板。截至收盤,股價報收156.56元/股,全天成交9.93億元,最新總市值為97.37億元。

其實,熱景生物是一只名副其實的「老妖股」,此前於2021年4月份暴漲近4.3倍。這次這只「老妖股」突然再度漲停,其根本原因就在於亮眼的業績表現。

海外疫情蔓延,「老妖股」業績飙增

熱景生物2019年9月登陸科創板,公司主要從事研發、生產和銷售體外診斷試劑及儀器,主要產品為診斷試劑、診斷儀器、生物原料,其中診斷試劑是公司絕對的支柱產品,產品應用於肝癌肝炎、心腦血管疾病、炎症感染等臨床領域和公共安全及其他領域。

從資金面來看,該股能在1月7日漲停離不開資金的炒作。

龍虎榜顯示,買入金額前五和賣出前五的席位有國盛證券湖北分公司、華泰證券總部、中信證券總部(非營業場所)、東莞證券北京分公司、東方財富上海東方路營業部等。

而消息面就是熱景生物於1月6日發佈的2021年年度業績預增公告。公告顯示,該公司預計期内實現的歸母淨利潤將達到20億元至23.5億元,同比增加1684.65%至1996.97%。

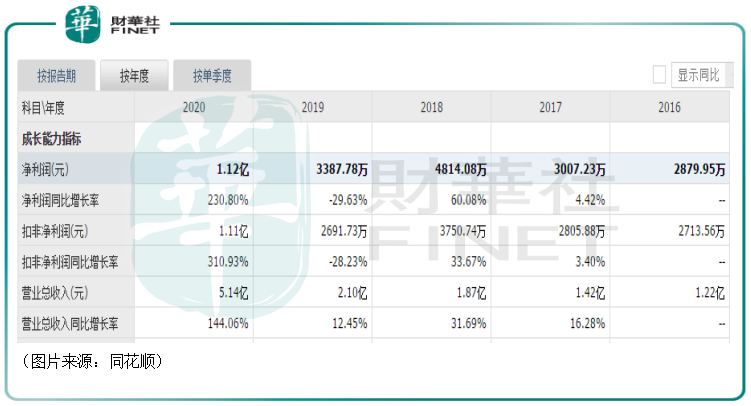

而在此前,熱景生物賺錢最多的也就是2020年的1.12億元,其餘年份都只有幾千萬元而已。

據熱景生物分析,2021年業績之所以相較於2020年同比大幅增長有兩方面的原因:

一方面,2020年受新冠疫情以及國内新冠抗體檢測試劑獲證較晚影響,公司經營業績相對較小,導致與2021年對比基數較小。

另一方面,2021年上半年公司的新型冠狀病毒抗原檢測試劑盒較早獲得德國聯邦藥品和醫療器械研究所(BfArM)用於居家自由檢測的認證,可以在德國的商超、藥店、互聯網商店等銷售,導致上半年公司的外貿訂單爆發式增長;下半年,公司研發的新型冠狀病毒抗原測定試劑盒先後獲得了歐盟CE以及英國MHRA、法國ANSM等主要經濟體的自測注冊/備案,並在第四季度受新冠病毒德爾塔和奧密克戎變異影響,歐洲、東南亞等國家和地區新冠疫情居高不下,導致對新冠抗原檢測試劑需求大幅增加時,實現了海外新冠檢測試劑收入的大幅增長;導致2021年公司業績相比去年同期實現較大規模增長。

數據也顯示,2019年時國内銷售收入佔比高達98.14%,國内銷售貢獻了98.68%的利潤;而到了2020年,境外銷售在收入和利潤中的佔比就超過了國内,分别為61.44%、57.6%;2021年境外銷售的佔比還在大幅提高。

熱景生物為何受到質疑?

值得注意的是,從熱景生物2021年單季度的業績來看,或許能發現一些别樣的東西。

數據顯示,2021年第一季度、第二季度、第三季度,該公司分别實現營收12.28億元、23.72億元、1.96億元,分别實現歸母淨利潤6.01億元、8.51億元、2372.04萬元。

再結合疫情的情況,可以發現,如果不是德爾塔和奧密克戎的突然爆發,或許熱景生物2021年下半年的業績要下一個大台階。

過於依賴新冠檢測試劑業務,但海外新冠疫情還會持續多久卻很難說。這也是許多投資者對熱景生物的業績表現能否持續產生質疑的主要原因。

另一方面,現在也有越來越多醫藥企拿到國外新冠抗體檢測試劑的注冊證,包括邁瑞醫療、新產業、萬泰生物、萬孚生物等公司也在海外銷售產品,行業内的競爭也很激烈。

此外,熱景生物還面臨著原始股東頻頻減持套現的問題。

2020年9月30日,該公司佔總股本45.43%的首發限售股解禁流通。此後多位股東包括達晨創泰、達晨創恒、達晨創瑞、周鋅、浙江大健康產業基金陸陸續續的抛出了減持計劃,走上了套現之路。

在這些減持的股東中,達晨創泰、達晨創恒、達晨創瑞需要特别關注。

熱景生物於2021年4月19日公告稱,4月13日至15日,由於工作人員疏忽減持細則程序規定,達晨創泰、達晨創恒和達晨創瑞通過集中競價交易減持公司股票136.9萬股,佔公司總股本的2.2%,減持價格為69.64元/股至100.28元/股,構成了違規減持。

到底是真的因為工作人員疏忽還是想趁股價高位不惜違規也要趕緊來一波套現很難說。

公司長期前景如何?

抛開新冠檢測試劑帶來的短期爆發,從長期來看,熱景生物的未來還是得看所處行業的前景以及自己的實力。

從行業前景來看,2019年,中國體外診斷(IVD)市場規模(工業口徑)達到1000億人民幣,同比增長15%左右,其中進口產品佔比55%左右。

2020年受新冠疫情影響,常規項目檢測量下降,新冠檢測相關產品快速增長,國泰君安預計2020年我國IVD市場規模超過1150億人民幣,增速超過15%,其中進口產品佔比超過50%。

隨著分級診療等政策推進需求擴容疊加國產企業技術升級進口替代加速,IVD行業未來5年有望保持10%以上的較快增速。

不過,這個行業的競爭十分激烈。

同花順數據顯示,熱景生物的可比A股公司達到了30家,包括萬孚生物(300482.SZ)、基蛋生物(603387.SH)、安圖生物(603658.SH)、萬泰生物(603392.SH)等,hth登录入口网页1家,國外市場有4家。

而國際跨國公司在國内三級以上醫院的高端體外診斷市場中佔據相對壟斷地位。

總的來看,熱景生物所處的賽道前景還不錯,但是競爭者眾多,其中高端市場還主要為國際同行佔據。

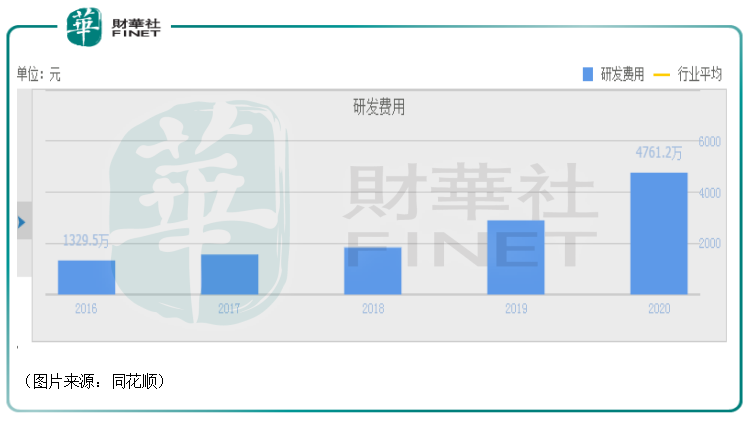

想要有所發展,恐怕就得拼「内功」了。從熱景生物的研發費用來看,2018年至2021前三季度分别為1838.34萬元、2899.07萬元、4761.2萬元、8274.98萬元。

從數據上來看,近些年該公司的研發投入一直在增長,但絕對金額並不算太高。

2021年,熱景生物算是借著國外疫情的「東風」大賺了一筆,後續能投多少資金進行研發是一件值得關注的事情,這或許也決定了公司以後能不能在體外診斷市場獲得更多份額。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)