12月6日,天際股份(002759.SZ)發佈公告稱,全資子公司新泰材料與瑞泰新材、寧德新能源簽訂《合作框架協議》,共同出資設立「江蘇泰瑞聯騰材料科技有限公司」,公司經營範圍為生產高純氟化鋰、六氟磷酸鋰及氟硼酸鉀(或氟化鈣)、鹽酸(或氯化鈣)、氯化鈉。

公告披露,項目投資總額不超過30億元,建設年產3萬噸六氟磷酸鋰及氟化鋰、氯化鈣等鋰鹽材料,首期投資總額不超過12億元,建設年產3萬噸六氟磷酸鋰。

天際股份表示,本框架協議的簽訂有助於推動年產3萬噸六氟磷酸鋰項目儘快落地實施,有利於進一步擴大新能源材料的生產產能,給公司的發展帶來積極影響。

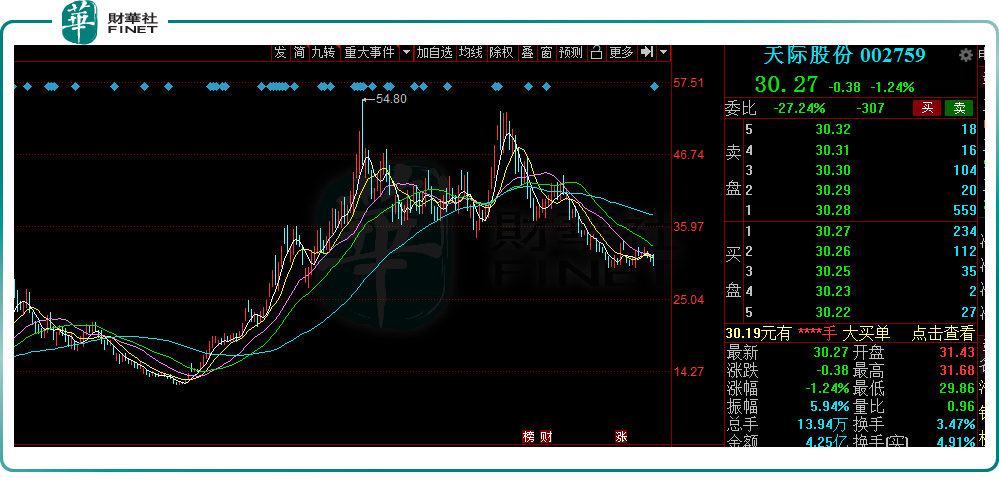

12月7日,天際股份的股價呈現高開低走震蕩行情,截至收盤,股價為30.27元,下跌1.24%,總市值121.7億元。

01鋰電行業高景氣,企業加碼擴產

今年以來,天際股份擴產六氟磷酸鋰等鋰鹽材料的步伐明顯加快。今年8月份,天際股份披露,子公司新泰材料與江蘇常熟新材料產業園、瑞泰新材共同投資設立一家新公司,投資年產3萬噸六氟磷酸鋰及氟化鋰、氯化鈣等鋰鹽材料的生產銷售項目。

目前天際股份六氟磷酸鋰年設計產能8160噸,在建產能1萬噸,再加上今年兩次產能規劃累計6萬噸。預計未來公司六氟磷酸鋰產能約超7.8萬噸,相當於未來產能出現9倍增長。

天際股份如此激進擴產的背後是市場需求高漲,而供給端產能跟不上鋰電需求。放眼整個行業,國内外的電池廠商在產能擴張上已經火力全開。

據目前披露的數據,到2025年,寧德時代產能規劃約670GWh,比亞迪產能規劃超200GWh,億緯鋰能產能規劃約300GWh,中航鋰電規劃產能達500GWh,國軒高科產能超300GWh,欣旺達規劃產能超100GWh。

國外企業同樣不甘示弱,根據規劃,到2025年,LG新能源產能規劃達430GWh,松下產能規劃達160GWh,SKI產能規劃200GWh,Northvolt產能規劃超過120GW。

為保證供應鏈安全及降低生產成本,電池廠商對關鍵材料加緊「囤貨」,在供需緊張的形勢下,六氟磷酸鋰的擴產成為必然的選擇。除了天際股份,天賜材料、多氟多等龍頭企業均宣佈擴大六氟磷酸鋰產能,其中,天賜材料計劃擴產15萬噸;多氟多計劃擴產10萬噸。

與此同時,六氟磷酸鋰價格也水漲船高。在一年前,該產品的報價只有約9.5萬元/噸,如今每噸約56.5萬元,漲幅超5倍,已經遠遠超過2015年40萬元/噸的巅峰價格。

東莞證券指出,由於六氟磷酸鋰的擴產週期需要1-2年,短期來看,產能緊張的供需格局不會明顯緩解,預計後續六氟磷酸鋰價格仍有進一步走高的可能。

02六氟磷酸鋰產銷兩旺,業績暴增

資料顯示,天際股份創立於1996年,起家於家電業務,2015年登陸A股,2016年耗資27億元並購了主營六氟磷酸鋰的新泰材料,正式宣佈涉足鋰電原材料領。從電器領域,拓展到氟化工賽道,天際股份的雙業務路線備受關注。

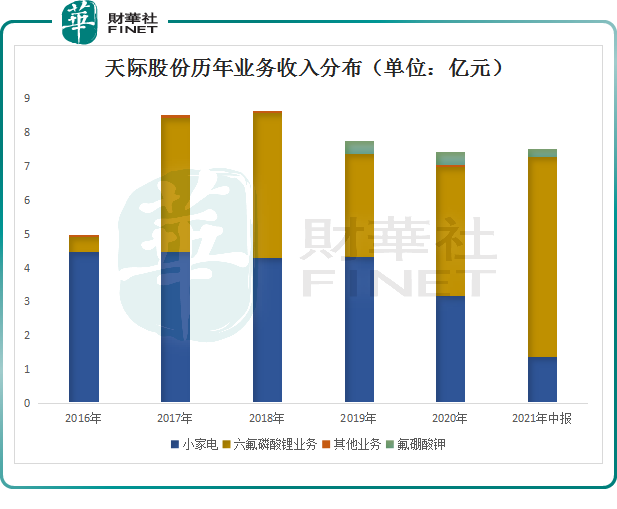

如上圖,2016年報顯示,化工製造業、家用電器營收比重分别為9.05%和89.78%。2017年以後,這兩項主營業務佔公司營收的比例基本上是各佔一半;而到2021年中報,其小家電營收佔比下降至18.03%,化工製造業營收比重增加至78.74%。

也就是說,雖然天際股份(全名「廣東天際電器股份有限公司」)名字中帶著電器,但近年來公司主營業務已逐漸變成化工製造業,而在化工製造的營收,絕大部分是由六氟磷酸鋰貢獻的。2021年中報顯示,天際股份來自六氟磷酸鋰的營收分别為5.92億,佔化工製造業收入的96%。

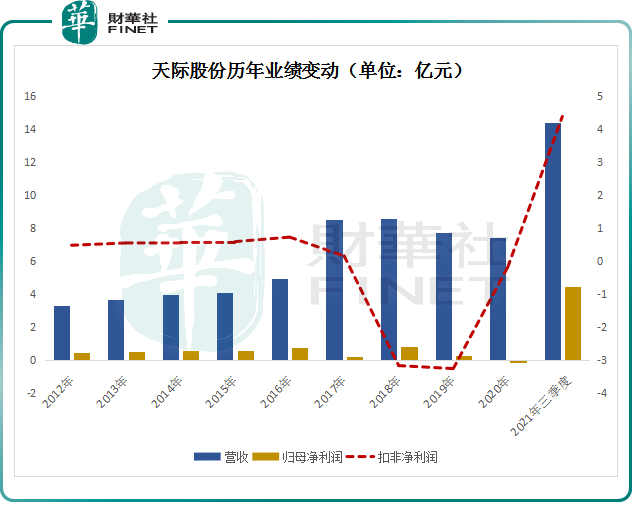

業績方面,天際股份自進軍鋰電產業後,其業績表現不大穩定。如下圖:

從淨利潤變化來看,2016年天際股份淨利為7700.9萬元,2017年下滑至2218.26萬元,2018年有所反彈至8380萬元,2019和2020年繼續下滑,2020年虧損1078萬元,而扣非淨利已連續三年虧損。

進入2021年,天際股份業績開始爆發式增長。財報顯示,今年前三季度公司實現營收14.4億元,同比上升221.07%;淨利潤4.46億元,同比增長高達1120.48%;扣非淨利潤4.39億元,同比增長達952.47%。換言之,天際股份在2021年前三季度的淨利潤,就相當於過去9年淨利潤總合。

天際股份業績是隨著鋰電池材料廣泛應用而暴增,符合鋰電材料行業發展的主旋律。天際股份解釋稱,公司如此暴增的利潤主要歸功於六氟磷酸鋰產品產銷兩旺,加上銷售價格提升,六氟磷酸鋰業績同比大幅增長。今年上半年,天際股份六氟磷酸鋰的銷量同比增長189.78%,產量同比增長172.64%。

在二級市場上,天際股份於2021年4月13日下滑至12元後便一路上漲,至今年7月14日,其股價已達54.8元,3個月股價上漲3.6倍。隨後,該股進入震蕩行情,當前股價30.27元,從年初迄今,累計漲幅82.13%。

結語

放眼整個行業,雖然業内擴產熱火朝天,但短期内整個六氟磷酸鋰行業產能依舊是不足的。首先是目前主要公司包括多氟多、天賜材料、永太科技、天際股份等,企業數量較少。再者,六氟磷酸鋰行業壁壘較高,擴產週期較長(一般需要1-2年)。

天際股份自2016年切入六氟磷酸鋰賽道,已經摸爬滾打多年。同時,在「雙碳」大背景下,新能源汽車已是大勢所趨,上遊鋰電材料行業前景明朗。行業東風已至,天際股份的業績及估值有望突破。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)