今年以來,醫療器械龍頭邁瑞醫療熱度不斷,曾因股價高企被冠以「醫療器械界茅台」,還一度備受機構關注。截至前三季度,邁瑞醫療接待機構數量高達1395家,是年内獲得最多機構調研的A股公司。

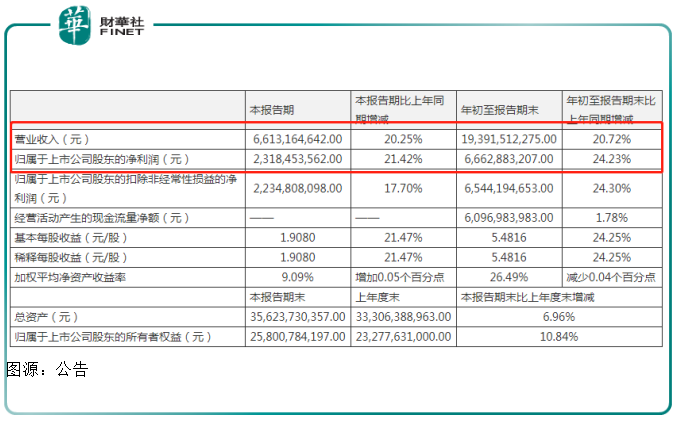

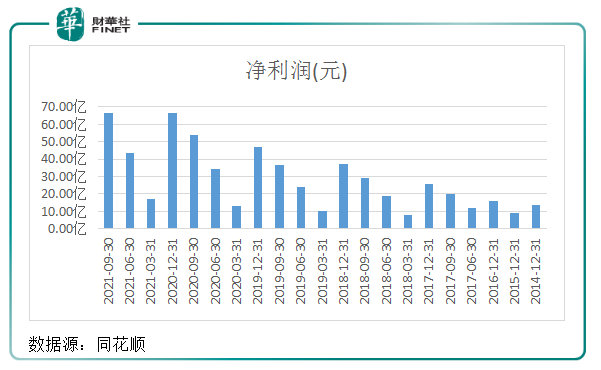

本月,在巨量解禁壓力釋放之下,邁瑞醫療抛出了史上最靓眼的「成績單」。10月19日,邁瑞醫療披露三季報顯示,前三季度實現營業收入193.92億元,同比增長20.72%;實現淨利潤66.63億元,同比增長24.23%。

以此同時,三季度公司還獲得了劉彥春、葛蘭等明星基金經理的增持,其中劉彥春旗下兩只基金合計持有邁瑞醫療1749.97萬股,持倉市值約達67億元。

前三季度淨賺超66億!

公開資料顯示,邁瑞醫療主要從事醫療器械的研發、製造、營銷及服務,主要產品涵蓋生命信息與支持、體外診斷以及醫學影像三大領域。

今年前三季度,得益於國内醫療新基建需求持續旺盛,醫院常規診療活動恢復常態,帶動公司業績實現快速穩定增長。報告期内,公司實現營收193.92億元,同比實現2倍增長;實現淨利潤達66.63億元,已全面趕超2020年全年盈利,創下了歷史最佳水平。

在主營業務上,公司表示國内和部分國際地區醫院診療活動和常規採購的逐步恢復,使得超聲、血球、生化、發光等常規診斷採購需求持續恢復,拉動醫學影像和體外診斷兩大業務領域在報告期内實現了高速增長。得益於國内醫療新基建的逐步開展,以及AED和微創外科等新興業務的高速發力,使得生命信息與支持業務在報告期内延續了良好的增長態勢。

在研發方面,公司在三大領域先後推出多款創新醫療產品及解決方案,持續創新叠代,尤其在高端領域不斷實現突破。截至三季度末,公司的研發投入為17.9億元,同比增長約為19%。

從單季度數據來看,邁瑞醫療第三季度依然實現了高增長。第三季度營收為66.13億元,同比增長20.25%;歸屬淨利潤23.18億元,同比增長21.42%。

外延並購,攻克「卡脖子」問題

值得一提的是,在三大業務領域持續增長的同時,邁瑞醫療亦將產品產線不斷向上拓展,通過外延並購解決了體外診斷上遊原料供應「卡脖子」問題。

9月22日,公司收購HyTest(以下簡稱海肽生物)及其下屬子公司100%股權的交易完成交割,交易價款5.32億歐元。交割完成後,公司全資子公司邁瑞荷蘭直接或間接持有海肽生物及其下屬子公司100%的股權。

資料顯示,成立於1994年的海肽生物是全球頂尖的專業體外診斷上遊原料供應商,總部位於芬蘭舊都圖爾庫,在俄羅斯、中國設有分支機構。其主要產品包括單克隆抗體、抗原、多克隆抗體等,用戶覆蓋全球眾多體外診斷巨頭。

海肽生物擁有優質抗原與抗體的原研、創新和自產能力,在心臟標志物、腫瘤標志物、傳染病、炎症、凝血等優勢領域建立了豐富的產品組合與紮實的技術積累。

研究表明,50%以上的試劑質量問題是由原料導致。免疫原料的自研自產能力是試劑臨床性能、質量和供應安全的重要保證。此次並購,對於邁瑞醫療來說,不僅填補了國内在體外診斷上遊頂尖原料領域的眾多空白,還將補強公司產業鏈核心原料自研自產能力,提升核心原料自製比例。

邁瑞醫療表示,原料自製,可保障質量穩定、供應安全、成本優化,助力解決體外診斷上遊原料供應「卡脖子」問題。

解禁、集採短期壓力尚存?

在二級市場上,近期邁瑞醫療的股價表現較為一般,尤其於下半年以來,受集採風波及巨量解禁等因素影響,公司股價曾一度觸及年内低位。截至10月20日,7月以來累計下跌25.64%,年内累計跌幅為15.71%。

實際上,隨著醫療體制改革的深入推進,部分省份或地區招標降價、分級診療、醫聯體、陽光採購、兩票制等一系列政策出台,使得醫療器械行業面臨一定降價壓力及趨勢。

而對於醫療器械行業龍頭邁瑞醫療來說,其影響亦是不可估量。

10月8日,邁瑞醫療在《投資者關係活動記錄表》中披露,公司於8月27日在安徽省集中帶量採購談判中成功入圍了14個化學發光檢測項目,在全部競標企業中位列第二。

關於集採價格,安徽省醫保局表示選擇免疫診斷最大細分市場化學發光項目,共13家企業88個產品談判議價成功,平均降幅為47.02%。

邁瑞醫療還稱,公司在與南京市醫保局進行「整體性價格談判」後,其包括體外診斷試劑和部分骨科耗材這兩大類產品,整體降價幅度35.51%。

據悉,體外診斷細分市場眾多,而邁瑞醫療在體外診斷領域的主要產品包括血液細胞分析儀、生化分析儀、化學發光免疫分析儀等及相關試劑,且其體外診斷產品佔總營收的四成。

邁瑞醫療表示,「如果公司產品價格的降低幅度較大,將可能影響公司未來的盈利能力。」

除此外,邁瑞醫療於10月18日公開解禁發行了7.17億股限售股,是本月解禁規模最大的公司,解禁市值高達2761億元。受此影響,18日當天,公司股價下跌2.12%,20日再度下跌4.89%,最新市值約為4339億元。

文:虹小豆

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)