2月23日盤後,家電巨頭美的集團整出了一個大新聞,宣佈擬以自有資金回購不超過1億股且不低於5000萬股公司股份,回購價格不超過140元/股。以上限計算,回購金額最多可以達到140億元。1億股則佔公司目前總股本約1.4202%。

受此消息的刺激,美的集團的股價在2月24日跳空上漲,盤中最高飙漲了8.28%,此後出現了回落。

數據顯示,A股歷史上回購金額超過50億元的僅有中國平安、伊利股份、格力電器等少數幾家公司。而以上限140億元計算,美的此次的回購計劃是目前A股史上金額最大的回購案,足以在股史留名。

針對部分投資者質疑此次回購金額過高會影響公司後續經營,美的表示,截至2020年三季度末,公司賬面貨幣資金為664.9億元,遠超本次回購所需金額,回購上限140億元約佔總資產的3.99%、淨資產的12.4%。

關於回購目的,美的集團在公告中宣稱是基於對公司未來發展前景的信心和對公司價值的高度認可,並結合公司經營情況、主營業務發展前景、公司財務狀況以及未來的盈利能力等基礎上,公司決定擬繼續以自有資金回購公司股份,並將持續用於實施公司股權激勵計劃及/或員工持股計劃。

不過,美的集團的股價在2月10日達到上市新高的108元/股後調頭向下,在隨後的4個交易日内大跌15.1%,市值直接蒸發超過1000億元。

因此,也有投資者表示美的在股價大漲後急跌的時刻抛出百億回購案也有保股價、穩市值的意思。

最近A股市場流行各行業的龍頭老大都被冠以「茅」的稱號,如海螺水泥被稱作「泥茅」,金龍魚是「油茅」,海天味業是「醬茅」,而美的集團作為家電巨無霸通常也被稱為「家電茅」。

回顧過往的股價表現,「茅」系列股票基本都是長期走牛的白馬股,美的集團同樣如此,歷史上像近期這樣放量急速大跌也是比較罕見的。所以坊間的一些保股價、穩市值的猜測也是有一定道理的。

那麽,這份上限140億元的回購計劃究竟能否讓「家電茅」穩得住呢?

要弄清這個問題首先要看一下美的近期股價大跌的原因。

首要的原因是近期A股風雲突變,資金抱團現象開始瓦解。

因此,有投資者形象地形容現在市場每天都要殺一批「白馬」祭天。像茅台在最近的5個交易日大跌近16%,海天味業在最近6個交易日下跌超14%,美的自然也不例外。

而在此之前,大部分「茅」係股票的股價在相當長的時間里持續上漲,本身累計漲幅較大,獲利盤豐厚,有内在調整需求,這也是抱團現象瓦解的根本原因。

其次是近期大宗商品的價格普遍暴漲,而銅、鋁、塑料等作為家電行業必不可少的原材料,大宗商品的漲價潮已經開始向中下遊傳導,推高了家電企業的生產成本。

數據顯示,期貨市場的LME銅的價格已經快速翻倍了。

據悉,在空調的生產中,銅、鋁、鋼板、塑料等材料成本合計約為30%,大宗商品漲價給美的集團帶來的影響不可小觑。

除了上述原因外,美的集團於近期受讓萬東醫療的控股權,試水醫療器械領域,或許也讓市場對其跨界能否成功存在疑慮。

2月2日晚間,萬東醫療公告稱,美的集團將受讓公司合計1.573億股,佔萬東醫療股本的29.09%,轉讓價格為14.6元/股,相較於協議簽署前一個交易日萬東醫療10.21元/股的股價溢價43%,交易總價達22.97億元。此次交易結束後,美的集團將直接成為萬東醫療控股股東。

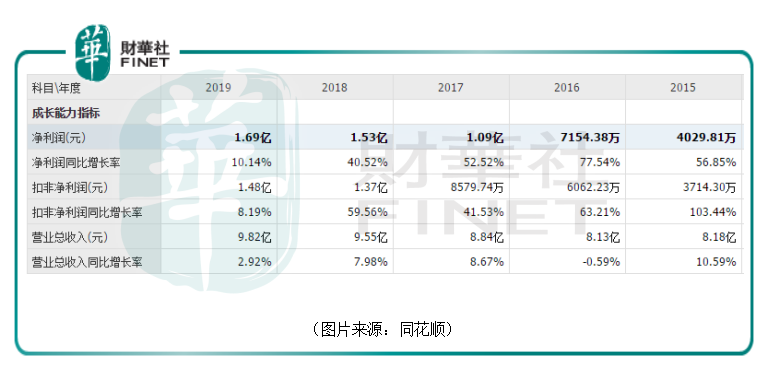

從近些年的業績來看,萬東醫療的營收和淨利潤雖然在增長,但是營收不足10億元、淨利潤也不足2億元,規模並不大。

自古醫療行業是容易出牛股,收購好的醫療資產對於提振上市公司的股價是有幫助的,但是萬東醫療現在肯定不是大牛股,未來能否成為大牛股也有待時間考驗。因此,大幅溢價收購是否值得有待商榷。

另外,美的集團此前通過收購資產推進多元化戰略其實已經踩過大坑,一直讓不少投資者都心有餘悸。

據悉,美的集團在2016年12月30日通過審查,完成了對德國庫卡的並購案,最終成為佔有德國庫卡94.55%股份的控股股東,交易對價約為115歐元/股,總兌價為292億元人民幣。

然而數據顯示,從2018年開始,庫卡的業績用「王小二過年一年不如一年」來形容絲毫不為過。2020年受到疫情的影響,前三季度的營收同比下滑超過20%,淨利潤更是出現了大幅虧損。

而受庫卡業績的拖累,美的機器人及自動化業務的營業收入連續下滑,從2017年的270.37億元下降到了2020年上半年的95.23億元,在總營收中的佔比也從11.23%下降至6.85%。

前面有過如此不好的跨界並購體驗,現在跨界醫療行業還是引起了部分投資者的擔憂。

在股價急跌之際,上市公司祭出前無古人的回購計劃其實也讓許多投資者非常矛盾,「家電茅」還能買嗎?

短期來看,能不能現在買還是需要回到近期下跌的原因上。

這一點可以從最近急速放大的成交量上看出來,美的集團最近的成交額經常接近百億元級别,是之前的兩倍多,換手率也翻倍了。

此前美的集團股價持續飙漲,持股的各路資金賺得盆滿缽滿,現在有部分大資金已經在出逃了,或者在出逃的路上。

在A股市場大白馬股持續大跌的時候,顯然落袋為安才是更符合人性的選擇,回購計劃對於這些獲利豐厚的資金來說影響並不大。

另外,在股價長期上漲後,美的集團的估值已經來到了近些年的最高位。

中金公司的研究人員也表示,在市場需求較好,競爭格局較好的背景下,家電企業一般都能成功轉嫁成本壓力,但轉嫁過程有一定滞後性,導致毛利率暫時的回落。

而針對萬東醫療的並購案來說,此次收購投入的資金不算太多,對於公司目前經營情況的影響很小。

從長期來看,近期可能造成股價短期急跌的因素對於公司的長期經營來說是沒有多大影響的。

美的集團作為家電行業頭部玩家,業績常年維持增長。雖然跨界工業機器人並不成功,但是該公司在以洗衣機、冰箱、廚房家電及各類小家電為核心的消費電器業務上做得很不錯,旗下的小天鵝、COLMO、東芝、佈谷、華淩等品牌具有不錯的知名度。這部分業務的營收在2020年上半年的收入中佔比接近了4成。

在白色大家電天花板日益凸顯之際,拿下在疫情中火出圈的小家電市場對於家電企業來說至關重要。小家電業務也幫助美的集團在疫情的衝擊下依然取得了良好的經營業績,給了股價此前大漲的底氣。

另外,此次推出巨額回購時股價依然處於非常高的位置,這也確實彰顯了公司管理層對於公司後續發展的信心。

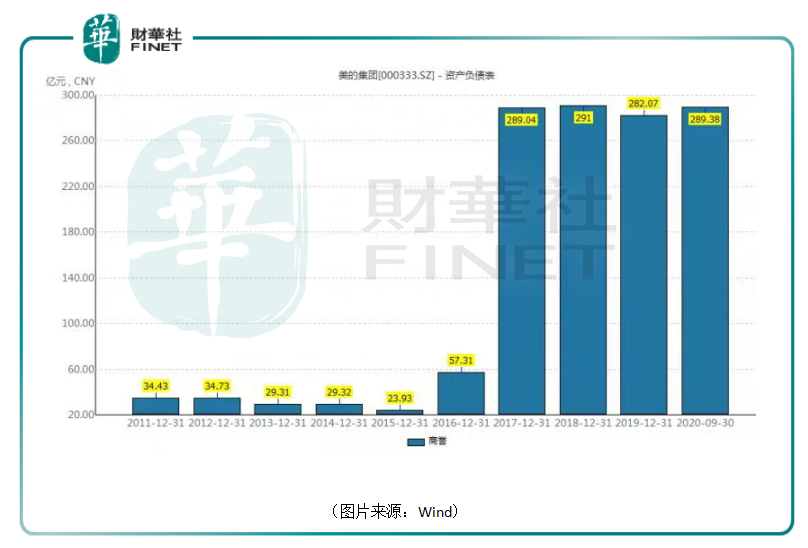

不過,有一點值得投資者特别關注。上述提到的並購庫卡集團的交易讓美的近幾年的商譽居高不下,幾近290億元。

一旦公司在庫卡集團業績下滑的情況下大幅計提商譽減值就會對其業績造成較大的衝擊。

因此,對於投資者來說,雖然祭出了巨額回購計劃,但是美的集團股價短期下跌的風險還是比較大的,但是從長期來看,公司的經營情況還是能讓投資者放心的,唯有商譽問題需要投資者時刻緊盯。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)