這些年,喝奶茶的年輕人喝出了一眾知名奶茶品牌,令現制茶飲市場成為資本聚焦的高景氣賽道。

市場高速增長,同時競爭日趨白熱化,這也讓不少現制茶飲品牌面臨成長的煩惱。而上市融資擴大市場佈局,提升競爭力,成為頭部品牌企業一致的方向。由於登陸A股市場的難度相對較大,這些品牌企業都將「戰場」轉向了香港資本市場。

高端現制茶飲龍頭奈雪的茶(02150.HK)在2021年7月成功登陸港交所,成為「新式茶飲第一股」,不過資金沒有給其捧場,其股價連創新低,目前相較於發行價已跌去逾80%。

此外,喜茶、茶顔悅色和滬上阿姨等品牌此前都被傳出擬上市融資,但至今未有動靜。

自2023年以來,已有三家現制茶飲品牌開啓了上市徵程,新式茶飲市場排行靠前的茶百道於2023年8月向港交所遞交了招股書,目前尚未獲聆訊;2024年1月2日,蜜雪冰城和古茗同日衝刺港交所,這兩家企業與茶百道都爭相做「新式茶飲第二股」。

蜜雪冰城,這家發展一路高歌猛進,並且市場曝光度極高的新式茶飲品牌,實際上已是第二次衝刺資本市場。於2022年9月,蜜雪冰城曾計劃進行A股IPO,但後來未有下文。

「雪王」崛起,門店超3.6萬家

在國内的奶茶市場,蜜雪冰城是佔據年輕消費群體心智最高的品牌之一。從招股書資料來看,蜜雪冰城是國内名副其實的現制茶飲之王。

「蜜雪冰城」品牌在1999年推出,此後於2017年,蜜雪冰城切入現磨咖啡賽道,創立了咖啡品牌「幸運咖」。2020年開始,蜜雪冰城在疫情衝擊的環境中逆勢爆發,門店規模呈階梯式上升,規模總量令同行企業望塵莫及。

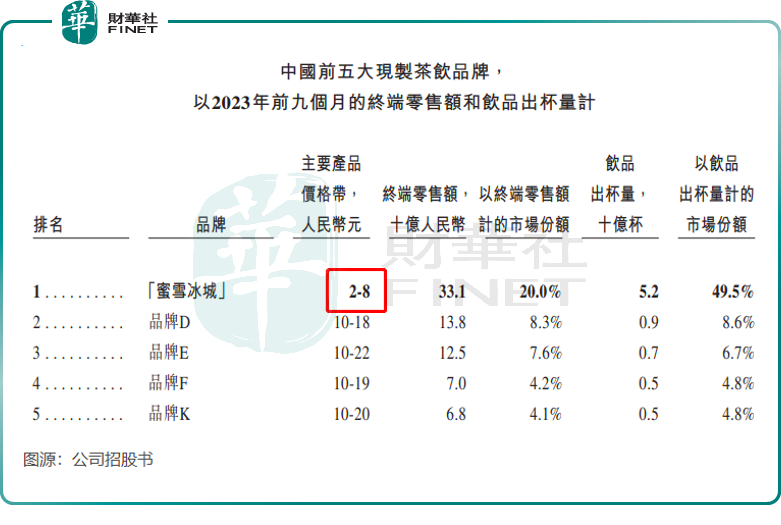

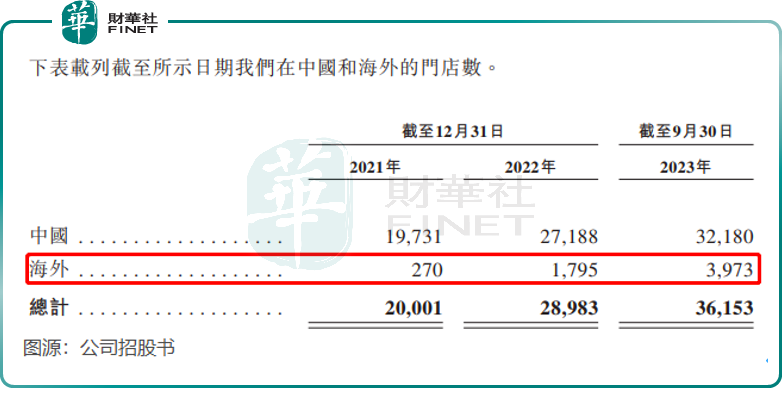

截至2023年9月30日,蜜雪冰城通過加盟模式發展的門店數量超過36000家,覆蓋中國及海外11個國家。其中,按截至2023年9月30日超過29000家的門店及2023年前9個月超過52億杯的出杯量計,「蜜雪冰城」品牌在中國所有現制茶飲品牌中排名第一,且門店數接近行業第二名至第五名之和。

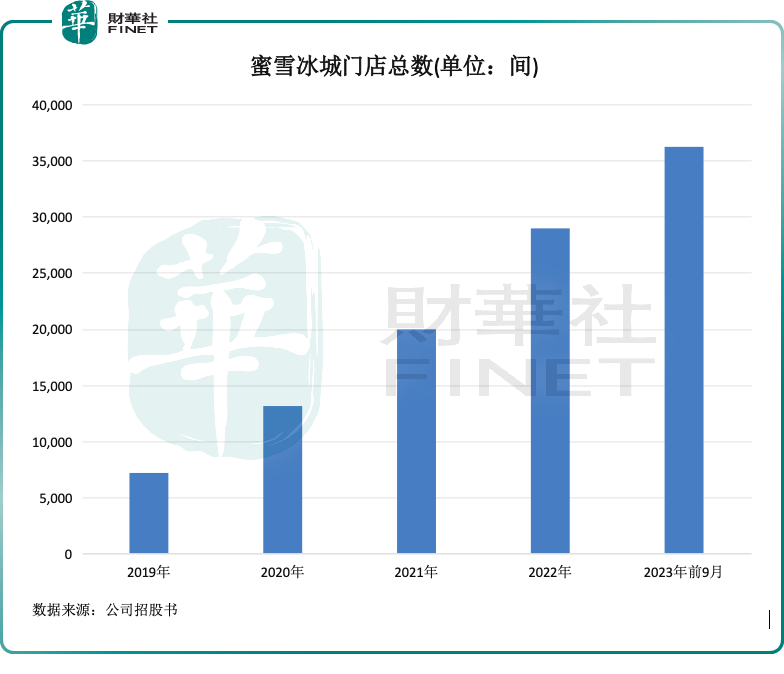

根據公司A股及hth登录入口网页招股書,蜜雪冰城的門店總量由2019年的7225間增長至2023年前9月的36153間,不到4年時間翻了4倍。此外,截至2023年9月30日,「蜜雪冰城」的會員量達到約2.15億,月活會員在2023年9月達到約3800萬,也均為行業之最。

為何門店量能一騎絕塵?

蜜雪冰城之所以能迅速在海内外市場攻城略地,是由於蜜雪冰城加盟模式下的實力出眾。

截至2023年9月底,蜜雪冰城超過99.8%的門店是加盟門店,如何調動加盟商開店的積極性,蜜雪冰城有著其他同行所不具備的優勢,主要體現在以下兩個方面:

1. 擁有成熟且高效的供應鏈。蜜雪冰城通過20多年的努力,打造出了大規模的端到端供應鏈體系,覆蓋採購、生產、物流、研發和質量控制等核心組成部分,有助於提升加盟商的加盟意願。

資料顯示,蜜雪冰城提供給加盟商的飲品食材約60%為自產,為中國現制飲品行業中最高,其中核心飲品食材為100%自產。生產設施方面,蜜雪冰城在全國有五大生產基地,年綜合產能約143萬噸;物流方面,蜜雪冰城有行業内最大的倉儲體系,總面積30多萬平米,同時還有覆蓋中國31個省份、自治區、直轄市的專屬配送網絡,覆蓋廣度和下沉深度為行業内最高。

基於這種供應鏈能力,蜜雪冰城能夠支持廣闊的門店佈局,在物流成本和效率上具備優勢,在配送時效和配送質量上高於行業平均水平。

2. 產品極致的性價比,及對加盟商讓利。基於高效供應鏈,蜜雪冰城產品具有極致的性價比,2023年前9月公司主要產品價格帶僅為2-8元,遠低於前五大現制茶飲品牌中其他品牌的價格帶。極致性價比帶動了公司門店銷量,其飲品出杯量高達52億杯,佔了國内現制茶飲市場接近半壁江山。

蜜雪冰城面向的是中低端市場,門店佈局主要在三線及以下城市,因此面對的消費群體更為龐大,依靠低價策略,蜜雪冰城的下沉市場擴張走得相當順利。

同時,蜜雪冰城對加盟商相對友好。資料顯示,公司門店的初始投資和加盟費都低於中國現制飲品行業平均收費水平。

收入持續狂奔,2022年收入超135億

相較於2023年剛才虧損泥潭中走出來的奈雪的茶,蜜雪冰城的成長性及造血能力明顯更強,同時收入規模也遠超任何同行。

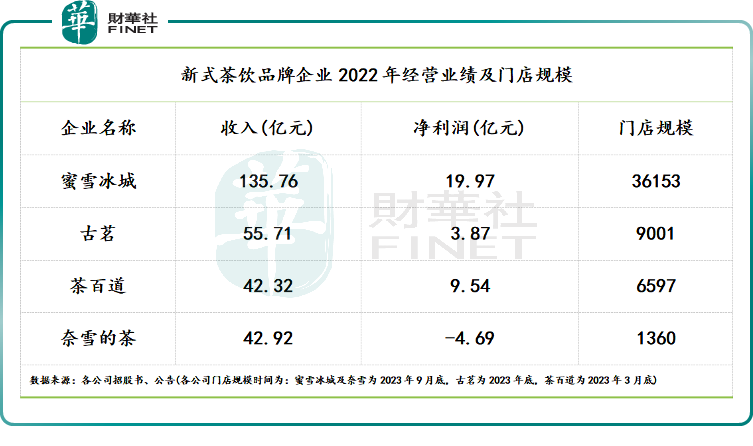

招股書顯示,蜜雪冰城2022年的收入和淨利潤分别為135.76億元及19.97億元,2019年至2022年復合年增長率分别高達約74.2%及65%。2023年前9月,蜜雪冰城收入和淨利潤保持著高速增長,分别錄得153.93億元及24億元,超過2022年全年銷售業績,可見門店擴張和規模效益帶來的正面影響十分明顯。

對比已上市/遞表的其他新式茶飲品牌企業,蜜雪冰城2022年的收入均是數倍於其他企業,其中為古茗的約1.4倍,茶百道和奈雪的茶的約2.2倍。此外,蜜雪冰城的淨利潤也明顯高於其他企業。

毛利率方面,蜜雪冰城走的是低價、性價比路線,因此毛利率偏低,2022年毛利率為28.3%,同期奈雪的茶的毛利率達67%,兩者差距較大。但蜜雪冰城的淨利潤率接近15%,奈雪的茶淨利潤率則是負數,說明蜜雪冰城在規模化效益、銷售成本控制及供應鏈方面更加出彩,造血能力更強。

從蜜雪冰城面對的低端下沉市場看,蜜雪冰城未來的成長能力或相較於其他中高端領域的同行繼續保持優勢。

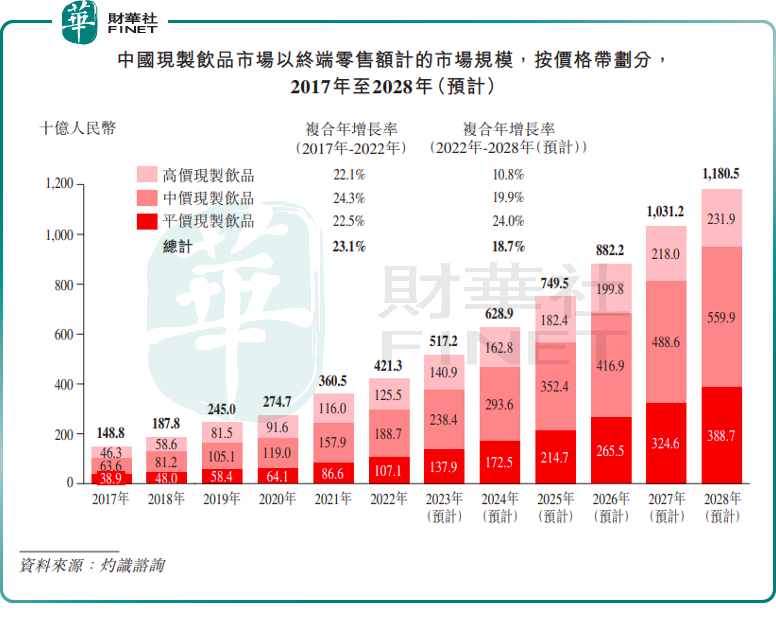

平價現制飲品對於消費者來說物有所值,因此平價現制飲品在不同價格帶的現制飲品細分市場中增速並不比中高價現制飲品低。

在「消費降級」趨勢下,平價現制飲品市場增長或將更為亮眼。灼識咨詢數據顯示,預計2022年至2028年中國平價現制飲品市場規模復合年增長率將為24%,明顯高於中高價現制飲品增速。

出海和咖啡,未來的增長曲線?

在近幾年的資本湧入和競爭加劇背景下,不少新式茶飲企業首要考慮的不是盈利能力,而是如何提升市場佔有率及品牌認知度。

國内新式茶飲企業都在尋找增量空間,除了下沉市場外,隨著新式茶飲頭部企業綜合實力的不斷上升,出海是檢驗其供應鏈完整度的一個好契機。目前,喜茶、奈雪的茶等品牌均在擁抱海外市場,試圖在海外市場分一杯羹。

蜜雪冰城的出海動作更為明顯,其於2018年就走向了東南亞,目前海外市場主要佈局在東南亞、日韓及澳洲,其中「蜜雪冰城」已是東南亞市場排名第一的現制茶飲品牌。

在供應鏈及加盟模式的加持下,蜜雪冰城在海外市場的佈局也十分迅猛,截至2023年9月底,蜜雪冰城在海外11個國家開設了3973家門店,佔公司門店總數的11%。

蜜雪冰城在2023年擴建海南生產基地,該基地預計在2025年建設完成,有利於支持公司的海外業務;同時,蜜雪冰城還在東南亞四個國家建立了本地化倉儲體系,並且配送網絡覆蓋海外四個國家的約300個城市。

海外市場經營成效如何,蜜雪冰城並未在招股書中披露。但蜜雪冰城提到,過去幾年經營業績快速增長,海外市場門店網絡擴張是其中一大推動力。

此外,蜜雪冰城還「不務正業」,2017年切入了現磨咖啡賽道,推出現磨咖啡品牌「幸運咖」,與星巴克(SBUX.US)及瑞幸咖啡(LK.US)等品牌在國内市場同台競技。

依託蜜雪冰城的供應鏈等優勢,幸運咖的發展步調與蜜雪冰城品牌一樣,走「高質平價」路線。根據窄門餐眼數據,幸運咖的人均消費金額僅為8.79元,與庫迪咖啡相當,且明顯低於星巴克的38.1元及瑞幸咖啡的19.83元。

幸運咖市場擴張也相當迅猛,截至2023年9月底門店數量約有2900家,以門店數量計是中國第四大現磨咖啡品牌,但與前三名相比有較大差距。

在低線城市,現磨咖啡在未來數年增長潛力顯著。灼識咨詢數據顯示,以終端零售額計,中國三線及以下城市的現磨咖啡店市場預計將於2022年至2028年間以26.3%的復合年增長率增長,2028年市場規模達到近千億人民幣。

幸運咖主要佈局在低線城市,一方面可避開來自星巴克在一二線城市的競爭,另一方面可挖掘下沉市場。截至2023年9月底,幸運咖有60.9%的門店位於三線及以下城市。

以蜜雪冰城的端對端供應鏈能力來看,出海和佈局咖啡賽道都是尋求增量空間的一次大膽嘗試,其中「低價」則是蜜雪冰城的擴張武器。未來,蜜雪冰城需繼續增強供應鏈能力和創新能力,才能在越來越卷的新式茶飲和現磨咖啡賽道中實現持續增長。

需要注意的是,蜜雪冰城在迅猛發展的同時,其加盟模式所引發的負面影響也曾一度使其陷入公眾的爭議之中。

由於加盟模式本身具有兩面性,蜜雪冰城在過度依賴這種模式進行擴張的過程中,其在全局掌控方面的能力也受到了削弱。因此,在產品質量控制和人員管理方面,蜜雪冰城很難做到全面而嚴格的把控。一些不遵守操作規範和管理的加盟商,曾使蜜雪冰城陷入使用「廢棄」食材、偷工減料、不簽訂勞動合同等問題的輿論漩渦中,導致其品牌形象受到嚴重影響。

因此,如果未來蜜雪冰城繼續選擇加盟模式時,應權衡利弊,充分考慮對品牌形象的潛在影響,不然即便登陸了hth登录入口网页市場,估值可能會因這些潛在風險而大打折扣。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)