現如今「軟件定義汽車」已經成為新能源車圈流傳的口頭禅。

汽車軟件模塊數量與相互協同的增加提高了汽車OS的開發難度,更專業的獨立第三方OS廠商有望在產業鏈上扮演重要、不可替代性的角色。

隨著智能化在新能源車身上的價值比重在不斷地放大,圍繞著「汽車智能化」做文章的上市公司就愈發深得資本的青睐。

比如,中科創達(300496.SZ)最近短短一個月就獲得5份券商研報關注,買入4家,強烈推薦1家。

公司近期的中報顯示,上半年營業總收入24.77億元,比上年同期增長46.17%;實現歸母淨利潤3.93億元,同比增長41.69%,整體業績表現尚可,在預料之中。

中報中列示了三大核心業務,如同三駕馬車並駕齊驅,在智能化的疆土馳騁。我們先分析一下這三大業務的發展狀況。

01 智能軟件業務

先看第一大業務——智能軟件業務,上半年創造收入 9.10億元,同比增長 24.86%。

其中,來自終端廠商的收入為 6.65億元,同比增長37.15%;來自芯片廠商的收入為 2.33億元,同比增長5.78%。

一大亮點是,目前公司的智能軟件業務可以支持包括Android、Linux、鴻蒙、Windows 等所有流行的移動操作系統。

也正是受益於這一亮點,讓公司的智能軟件業務方面的下遊客戶星羅密佈,比如,終端廠商包括華為、OPPO、VIVO、小米、三星、傳音、一加、索尼、夏普等;芯片廠商包括高通、華為、ARM、Intel、三星等。

公司智能軟件業務的增長的一大動力是——外部產業環境的更叠,尤其是5G 滲透率的提升。

5G 技術要求終端廠商根據 5G 芯片、5G 通訊模組等全新的硬件設備開發、優化、調試 配套軟件,公司為手機提供中間件相關服務,連接操作系統和底層硬件,5G 更新為公司帶來業務增長。

智能軟件業務可以說是公司的老本行,稱得上是看家本領,但從增長率來看確實有些放緩的迹象,這與下遊的景氣度受損有關,比如,近期任正非内部講話,華為目前主要綱領是「活下來」。

02 智能物聯網業務

公司的第二大業務——智能物聯網業務,上半年創造收入 8.21 億元,較上年同期增長 75.29%,是公司上半年三大業務中,增速最高業務分部。這或許反映出當前物聯網的高景氣度。

公司為物聯網應用開發提供一站式技術支持,產品主要為標準/定制化模組,客戶主要為終端 IoT 廠商。

公司的 IoT 模組集成了高性能計算、傳感器、通信模塊、人機交互、計算機視覺等部件和功能,可向細分領域客戶提供差異化產品。

公司物聯網業務板塊覆蓋的下遊行業都是普遍熱門的,包括機器人、VR/AR、智能 Camera、遠程視頻會議系統等;標桿客戶包括 AR 眼鏡龍頭 Vuzix、 會議系統龍頭 polycom 等。

邊緣計算場景與物聯網全棧式解決方案可以說是公司的兩大亮點。

在邊緣計算領域公司在持續突破,比如,公司 EB6 邊緣智能站與高通 RB6 基於同平台打造,將面向智慧醫療、智慧交通、智慧工廠、智慧樓宇及智慧電力等細分場景提供邊緣計算能力。

根據 IDC 《全球物聯網支出指南(2022 年)》,未來五年全球物聯網支出規模將不斷擴張, 在 2026 年達到 1.1 萬億美元。

根據 GSMA 數據,全球物聯網終端連接數持續增加,2025 年全球將存在 250 億個物聯網終端。

由此看出,智能物聯網的行業前景度可觀,空間巨大。

為了積極擁抱這一市場,公司通過定增融資來加速推進。

2022 年 3 月 4 日公司發佈增發預案,擬募資 31 億元,其中投向物聯網業務相關項目共 15.6 億元,佔比 50%,項目周期均為三年。

03 智能網聯汽車業務

第三大業務——智能網聯汽車業務,上半年創造收入 7.43億元,同比增長 50.86%。其中軟件開發、技術服務收入 6.36億元,軟件許可等收入 1.07億元,較上年同期增長 42.35%。

嚴格來說,第三大業務算是第二大業務的衍生,畢竟車聯網是屬於物聯網的一大細分領域。

在「軟件定義汽車」的共識下, 以及由於操作系統開發的復雜性,軟件在智能汽車中的價值量不斷增加。

根據華經產業研究院,軟件成本在整車 BOM 的佔比將從 2016 年的 10%提升到 2030 年的 30%,軟件能力將成為車廠差異化競爭要素。

簡而言之,智能化在未來汽車行業的發展空間足夠大。

根據智研咨詢估計, 2020年全球L1-L3滲透率達到45%,而這一數字將於2025年達到70%,2030 年將達到 85%

這說明目前智能駕駛發展處於早期階段,儘管各路車企都競相搖旗呐喊自家的車自動駕駛水平可以達到L2、L3甚至L4,不能排除滿嘴跑火車的嫌疑,畢竟目前行業的規範標準沒出台。

而且,智能駕駛翻車引發的事故一直都沒消停過,這也足以說明智能駕駛發展階段還很稚嫩。

在迎接「軟件定義汽車」的浪潮之下,中科創達定的目標是力爭成為 Tier0.5,屆時在產業鏈上的地位與議價能力均有望提升。

這個Tier0.5是在Tier1基礎上又提升了半個台階,Tier1是一級供應商,可以與整車廠商直接對話與合作,Tier2屬於二級供應商,是整車廠的間接供應商。

根據中商產業研究院,到 2025 年中國自動駕駛市場規模達 3994 億元,三年 CAGR 超 70%。

未來五年智能駕駛高速發展,公司的智能網聯汽車業務能不能成為其第二成長曲線呢?這直接影響到其估值。

為了打開局面,公司曾引進戰略合作夥伴——高通,「高通-創達」模式在智能座艙上已經打開一片天地。

後來高通入股中科創達自動駕駛域控制器子公司——暢行智駕,持股比例為13.1%,二者聯手昂首邁入整車域控制器市場,暢行智駕主要基於高通8540芯片開發自動駕駛域控制器,這不由得讓德賽西威(002920.SZ)後背發涼。

綜上可以看出,公司的這三大業務的前景度均可觀,尤其第三大業務——智能網聯汽車業務目前對營收的貢獻度是墊底的,但是發展潛力巨大。

三大業務具有一定的相關性,均與智能化相關,技術方面的底層邏輯是一致的,未來公司可以就著下遊的行業狀況見風使舵,在此三大板塊中靈活發力。

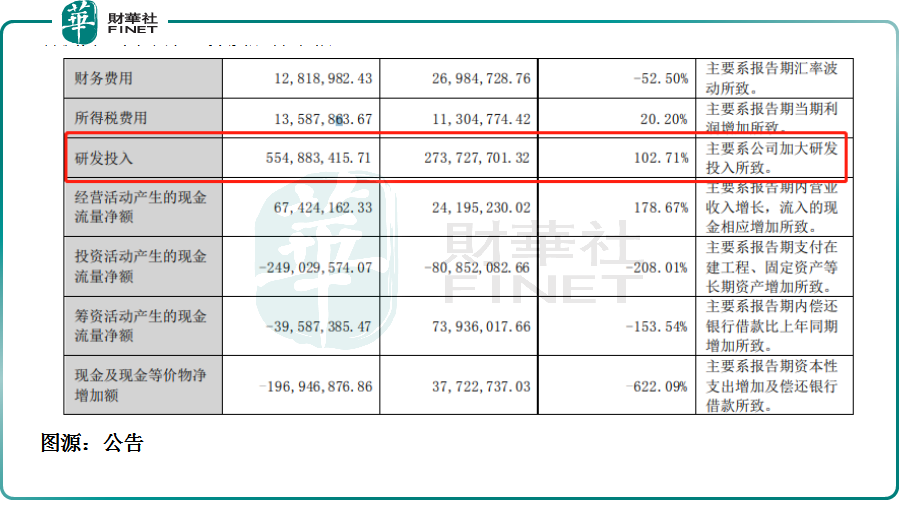

為了支持這三駕馬車穩健的前進,公司在研發投入方面不遺餘力。

財報顯示,今年上半年公司研發投入高達5.549億元,同比增速高達102.71%,研發投入顯著提升,為未來業務發展打下根基。

美中不足的是,公司的應收賬款。

截至報告期末,公司應收賬款淨額 14.27億元,佔資產總額的比例為 18.59%。儘管提取了壞賬準備,但應收賬款絕對金額及佔總資產的相對比重仍然較高,不能排除未來出現應收賬款無法收回而影響業績的情形。

二級市場方面,截至發稿前,中科創達股價為127元/股,較8月初的153.29元/股,跌幅為17.15%。不少投資者認為,中科創達股價回落或許與業績無關,與公司高估值有關。截至發稿前,中科創達靜態市盈率估值為83.5倍,高於物聯網板塊平均市盈率的17.65倍,及可比公司光庭信息靜態市盈率的67倍。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)