按照不同的場景劃分,鋰電池可分為三個應用市場,分别為動力鋰電池市場、消費電子類鋰電池市場以及儲能市場。其中,消費電子類鋰電的資本市場整體熱度要弱於其他兩個應用市場。

但是呢,消費電子類鋰電賽道卻不乏倍增的大牛股。

2020年中以來,工具鋰電龍頭企業蔚藍鋰芯(002245.SZ)股價累計暴漲超過4倍;另一家龍頭企業長虹能源(836239)股價也累計翻了逾一倍。其中,在股價高位之際,蔚藍鋰芯選擇通過定價,開啓了產能「大躍進」的模式。

25億定增,17機構參與搶籌

7月7日,蔚藍鋰芯定增結果出爐,本次非公開發行股票的發行價格為21.51元/股,發行股份數量為116,225,011股,募集資金總額為25億元。隨著定增落地,其股價隨之拉升。7月8日,蔚藍鋰芯股價高開,盤中一度漲超8%,最終收漲4.39%。

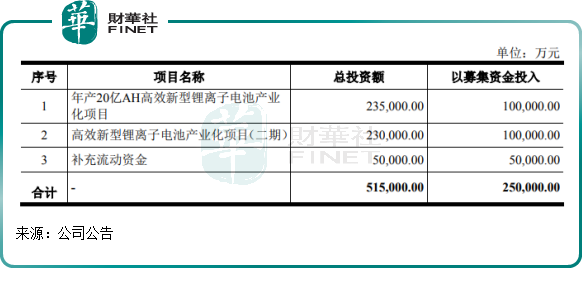

此次25億大定增,蔚藍鋰芯擬將大部分募集資金用於建設鋰電池產業化項目,少部分資金用於補充流動資金。

值得留意的是,蔚藍鋰芯此次定增獲得17家機構參投,其中不乏一些基金機構。認購額排名前三的機構分别為中信證券股份有限公司(資管)、海富通基金管理有限公司以及青島盈科價值永泰投資合夥企業(有限合夥),分别認購2.9億元、2.62億元及2.5億元。此外,公司實控人CHEN KAI(陳锴)亦認購公司1億元,公司控股股東綠偉有限公司則由陳锴控股。

本次發行後,綠偉有限公司持股比例由14.26%下降至12.82%,多家基金機構借此進入公司前十大股東陣營。

乘上快車道,欲做消費鋰電屆的「寧王」?

實際上,消費電子領域的鋰電市場與動力電池市場一樣,都是一塊大肉肥。

當前,因電動工具可應用於建築裝修、輕工制造等領域各種場景,因此成為消費電子鋰電池領域的主要「用戶」。而隨著電動工具朝著無繩化、電動化方向快速演進,鋰電池迎來了發展的春天。

在2019年-2021年,國内電動工具用鋰電出貨量分别同比增長54.8%、64.7%及96%,增幅呈快速上升趨勢。

除了電動工具,吸塵器、電踏車、家用電器等多個應用場景也逐漸過渡到鋰電化階段,成為小型動力電池不容忽視的增量市場。

還有一大機遇便是,三星SDI、LG等廠商近兩年將資源重心放在了動力電池領域,他們在電動工具電池方面為國產品牌騰出了空間。與此同時,以蔚藍鋰芯旗下的天鵬電源、億緯鋰能以及長虹能源為主的國產品牌在技術上日漸成熟,趁勢在國内展開了轟轟烈烈的國產替代潮。

蔚藍鋰芯此前主營業務是金屬物流和LED產品生產,在2016年探索動力鋰電池市場受阻後,於2019年將重心放在了小型動力電池市場,並逐步獲得了博世、史丹利百得、TTI等國際知名品牌工具制造商的訂單,鋰電池銷售量持續大增。

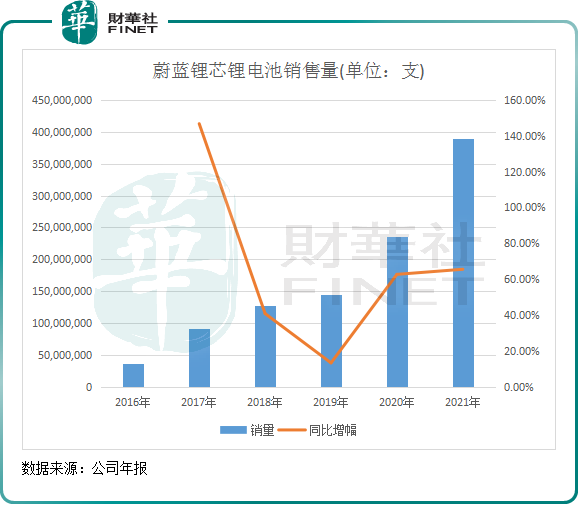

在2020年,蔚藍鋰芯將從事鋰電產品生產的子公司天鵬電源股權全部收入囊中,正式完成新能源轉型。在2019年進入博世和史丹利百得以及2020年進入TTI和牧田供應鏈後,蔚藍鋰芯的鋰電銷售量自2020年起迅速增長。2020年及2021年,公司的鋰電銷售量分别為2.36億支和3.9億支,分别同比大幅增長62.68%及65.53%。

面對需求高增的市場,以及公司傍上了多家大客戶,蔚藍鋰芯趁熱打鐵,計劃在2022年實現鋰電池銷量增長70%以上。

然而,大客戶訂單源源不斷,蔚藍鋰芯的鋰電產線開足馬力也依然出現產能不足的情況,那如何能保證銷量再上一台階?

為此,蔚藍鋰芯近兩年來開啓了產能大擴張的時代,與競爭對手展開「軍備競賽」。

為支持產能擴張,蔚藍鋰芯在去年3月計劃非公開發行股票募資15億元以支持鋰電產能擴張,但後來公司撤銷申請而「告吹」。

現如今,25億元定增成功,蔚藍鋰芯猶如久旱逢甘霖。

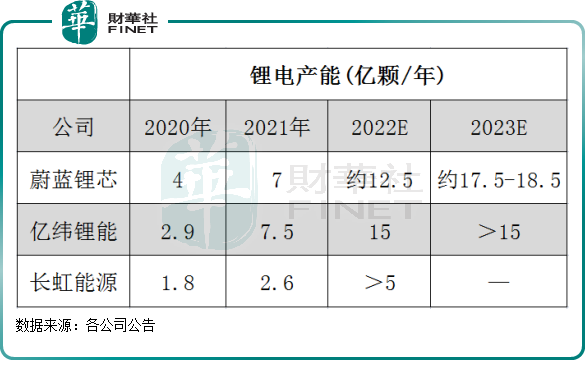

根據財華社統計,蔚藍鋰芯在2021年的鋰電池產能為7億顆/年,僅較排名第一的億緯鋰能低0.5億顆。公司的淮安工廠一期項目正在建設中,預計2022年四季度開始投產,達產後公司鋰電池年產能將達到12.5億顆。

預計到2023年,蔚藍鋰芯的鋰電池產能將達17.5億顆/年至18.5億顆/年,在拉開與長虹能源距離的同時,還有望超過億緯鋰能屆時的產能規模,從而坐上全球產能第一的寶座。

值得留意的是,待產能緊俏的問題得到緩解後,蔚藍鋰芯對外的朋友圈或會得到擴容。

除了電動工具市場,蔚藍鋰芯目前在做佈局其他市場的準備。公司董事長陳锴近日表示:「近期我們的戰略重心仍是電動工具賽道,待2023年產能相對寬裕,我們在清潔電器、電踏車、便攜式儲能領域會有明顯出貨增長。」

在關於公司鋰電池應用場景收入問題上,公司管理層近日提到:目前動力工具佔比約9成,預計明年隨著其他應用場景的拓展,動力工具佔比會在8成左右。

單顆淨利增長亮眼

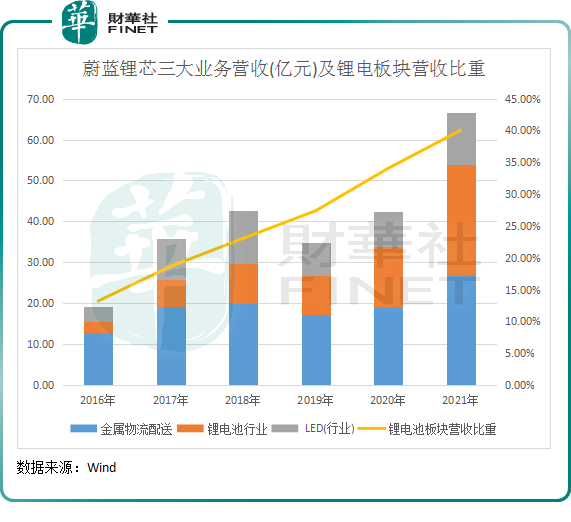

自蔚藍鋰芯2016年切入鋰電領域以來,鋰電板塊成為公司營收的穩定器。特别是2021年,蔚藍鋰芯營收的飙升,鋰電板塊功不可沒。

鋰電板塊的營收比重在2021年快速提升至40%以上,成為蔚藍鋰芯最大的營收來源,公司的老本行金屬物流配送業務則屈居第二。

實際上,高毛利率的鋰電板塊,已成為蔚藍鋰芯利潤提升的主力軍。2021年,鋰電板塊毛利率為28.23%,是其他兩個板塊毛利率的約一倍;期内鋰電板塊更是貢獻了7.55億元的毛利,佔比達55.35%。

所以說,從財報表現來看,蔚藍鋰芯短短幾年時間就成為消費類鋰電市場的「黑馬」,此次大轉型的方向是走對了。

公司鋰電業務不僅銷量和營收雙增,單顆電池帶來的利潤也逐年上升。

根據計算,蔚藍鋰芯2018年-2021年鋰電產品單顆利潤分别為0.55元、0.78元、1.13元及1.38元,三年時間單顆利潤增長了150.9%,如搖錢樹般不斷為公司帶來更多的利潤。

財華社認為,蔚藍鋰芯鋰電池單顆利潤快速增長,主要有兩個原因帶動的:

(1)規模效應。2018年起,蔚藍鋰芯鋰電池產能快速增長,產能規模也由此迅速晉升至行業前列,加之公司大客戶訂單量大,因此公司的規模效應推動了成本的下降。

(2)出海成效顯著,海外業務利潤更高。電動工具、電踏車和清潔電器等,在國外的滲透率較國内更高,因此蔚藍鋰芯2020年起加大佈局海外銷售渠道。

在2020年,蔚藍鋰芯有4.2%的收入來自境外地區。到了2021年,這個比例大幅增至12.31%。這個變動,主要是由於鋰電業務獲取了博世、百得等電動工具廠商的訂單而來。

蔚藍鋰芯管理層曾表示:公司國際高端客戶比例會增大,因此未來單價及毛利率仍會相對樂觀。這句話的言外之意是,國際高端客戶帶來的單價和毛利率比國内產品更高。

當下,影響蔚藍鋰芯單顆鋰電池利潤的因素在於,產品原材料價格的持續提升,對公司價格傳導產生了一定的挑戰。

今年一季度,蔚藍鋰芯受上遊原料價格大幅上漲影響,鋰電池業務毛利率較去年有所下降,為21%左右。受此影響,公司報告期内的淨利潤增速出現放緩,同比增長25.4%。而去年同期,公司在上遊原料價格相對較低的情況下,整體淨利潤同比飙升15倍。

上月底,蔚藍鋰芯在接受調研時表示,一季度鋰電池原材料價格上漲,公司也相應進行了提價。從目前初步看,隨著二季度的提價,銷售均價較一季度提升,價格傳導順利。

但也應注意到,產品售價的上漲,或會抑制下遊終端消費市場的需求,不利於廠商提升銷量。

因此,在產品漲價時要保持銷量的上升,蔚藍鋰芯需加快下遊細分市場的銷售渠道佈局。如對電踏車需求持續大增的歐美市場,應成為蔚藍鋰芯未來重點佈局的方向。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)