市場最懼怕「不確定」,所以美股大跌。

美國的5月份消費物價指數創近40年半年以來的最大年度漲幅,這或預示著美聯儲可能會為了壓抑通脹,將50個基點的加息幅度延續至9月。

美聯儲將於6月14日和15日兩日議息,有市場人士預期加息幅度或達到75個基點,這觸發了資金的逃離。

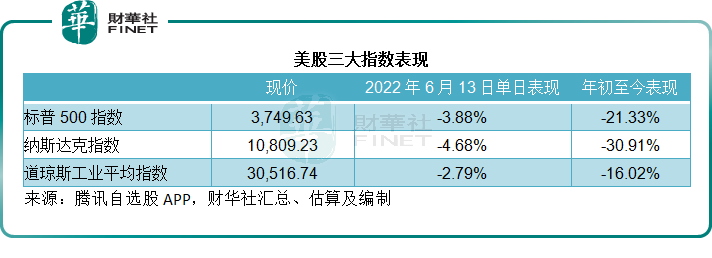

2022年6月13日,標普500指數跌3.88%,道瓊斯工業平均指數跌2.79%,反映科技股走勢的納斯達克指數更大跌4.68%。

年初至今,美股已累計回調16%以上,納斯達克指數的累計跌幅更高達30.91%。

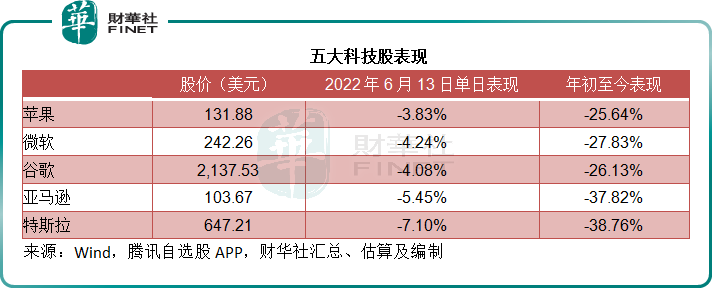

其中市值最大的五大科技股跌幅最嚴重,蘋果公司(AAPL.US)單日大跌3.83%,微軟(MSFT.US)跌4.24%、谷歌母公司Alphabet(GOOG.US)跌4.08%、亞馬遜(AMZN.US)跌5.45%、特斯拉(TSLA.US)更大跌7.10%,跑輸大市表現。

通脹與加息

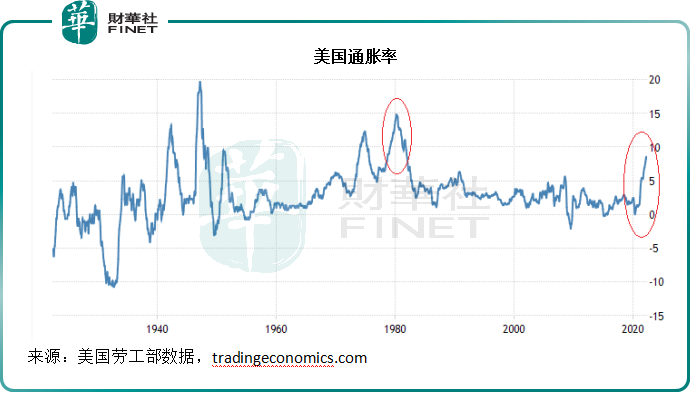

2022年5月,美國的年度通脹增速出乎意料加快,達到8.6%,這是1981年12月以來的最高,而市場普遍預期的是8.3%。

事實上,在2022年3月到達8.5%的水平時,市場也曾經充斥著悲觀情緒,但4月份的通脹數據下降至8.3%,又帶來了希望,因此華爾街普遍預期5月份的通脹率應該得到控制,至少會在8.3%左右,沒想到一下子又帶飛了。

當然,能源價格大漲是最主要的原因,能源價格自2005年9月以來上漲了34.6%,其中汽油上漲48.7%,燃料油更大漲106.7%,為歷史上最大漲幅,天然氣亦大漲30.2%。

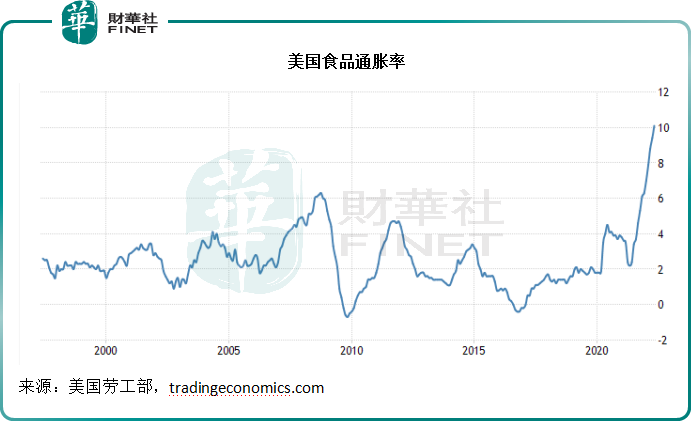

美國的食品通脹率更連續12個月加速,到達10.1%,肉類、家禽肉類、魚類和雞蛋價格均出現較大幅度的上漲,其中雞蛋價格上漲14.2%。

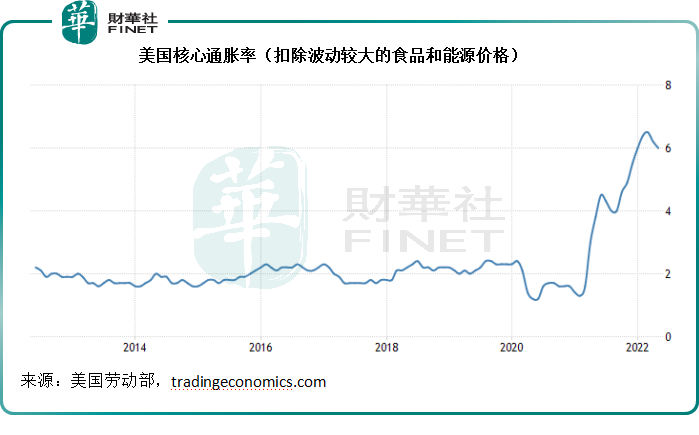

不過,扣除能源和食品價格的核心通脹率有所減緩,由4月份的6.2%下降至6%,但仍高於預期的5.9%,其中房屋指數上漲5.5%,為1991年2月以來的最大漲幅,新車和二手車通脹率分别達到12.6%和16.1%,機票漲幅最大,達到37.8%。

由此可見,不論加沒加波動較大的能源價格和食品價格,美國的通脹率都處於一個頗高的水平。

見上圖,雖然5月份的核心通脹率暫時較前兩個月有所回落,但仍遠高於之前幾年的水平,更遠高於美聯儲的通脹目標2%,這觸發了市場對於美聯儲可能進一步擴大加息步伐的預期。

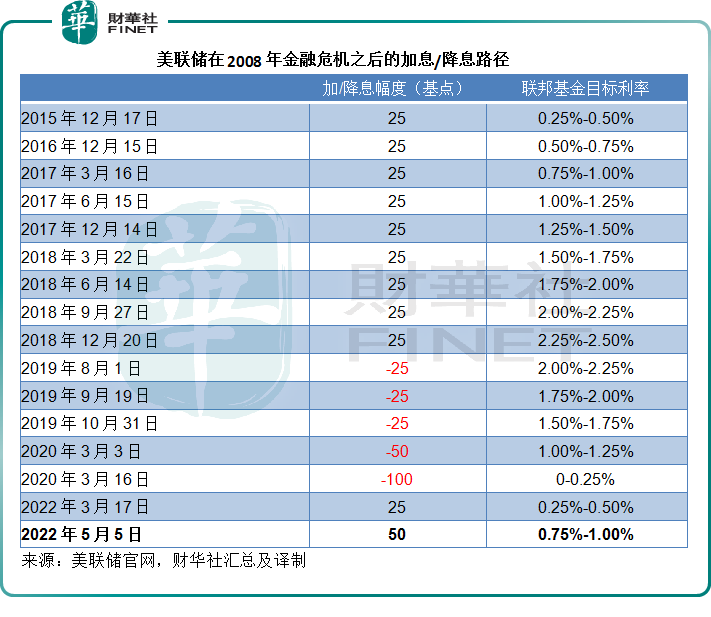

美聯儲的上一個加息週期從2015年12月中下旬開始,一直延續到2018年12月,加息幅度均為25個基點。參考上圖,2015年末起到2017年,核心通脹指數在2%以上。

然後,於2019年8月起展開降息週期,2020年3月3日和3月16日,降息幅度最大,分别達到50個基點和100個基點,因疫情導致華爾街大跌,原油期貨價更一度跌至負數,觸發美聯儲下重藥。

2020年3月中那次100個基點的大幅降息,使得聯邦基金利率跌至0-0.25%的水平,可以說已經降無可降,同時美聯儲提供無限流動性,為企業和資本市場帶來大量的活水,也為當前的高通脹埋下伏筆。

從上表可見,截至今年5月初的加息,聯邦基金利率最高為1%,仍處於一個相對較低的水平,起碼較2019年8月降息週期開始前的2.50%具有150個基點的差距。

市場普遍預期這個月的加息幅度會達到50個基點,美股下跌正是擔心美聯儲會出乎意料地將加息幅度擴大到75個基點,以遏制通脹。

大型科技股的拆股潮能不能救股價?

近日,多只科技股開啓了拆股模式,包括亞馬遜、谷歌、特斯拉等。

亞馬遜按1:20拆股,已於6月6日生效。

2022年2月1日,谷歌母公司Alphabet宣佈,以1:20的比例拆股,即每1股拆為20股,將適用於2022年7月1日在冊的股東,從2022年7月15日起生效。

特斯拉於2022年6月10日發佈的公告,希望股東能通過其1:3拆分股票的提議,即每1股拆分為3股,原因是自其上一次於2020年8月拆股以來,到2022年6月6日,股價已累計上漲了43.5%。

什麽是拆股?就是將股份拆細。

例如當前特斯拉的股價為647.21美元,每手1股,也就是說,投資者進行交易的最低買入單位為647.21美元。按1:3的比例拆分股票後,特斯拉的股價將變為215.74美元,投資者的買入門檻大大降低,有215.74美元就可以買入了,這將可擴大特斯拉面向的投資群體。

拆股不會對股東權益產生影響,例如原來持有1股特斯拉的投資者,在拆股之後變成持有3股。

有變化的只是每手買入門檻,門檻降低有利於吸引更多散戶投資者,估計這正是單價較高的大科技股拆股的主要原因。

除了上述亞馬遜、谷歌和特斯拉外,蘋果和微軟也是拆股的常客。

蘋果的上一次拆股發生在2020年8月28日,每1股拆4股,適用於2020年8月24日在冊的股東。

微軟的對上一次拆股還是在近20年前的2003年,從該公司的歷史公告來看,該公司決定以每1股拆分2股的比例進行拆股,適用於2003年2月21日在冊的股東,並表示,這是微軟1986年3月13日上市以來的第9次股份拆分。

筆者留意到,微軟在2003年拆股之後的已發行股份數為108億股,但經過多年回購,其股份數已降至2022年4月21日的74.79億股(Wind數據)。

所以,拆股只是一個提高股票流通量的技術工具,真正能提升股東收益和價值的,還是這家上市公司能不能持續保持盈利增長,並通過派息和股份回購,將收益反饋給投資者。若能做到,投資者自然不會離棄。

同理,美股的短期走勢或受到「不確定」的影響,但「不確定」始終都會變為確定,就好像這次的「不確定」在於美聯儲的加息幅度,而議息會議即將在這兩天舉行,議息會議之後自然會澄清市場當前籠罩的「不確定」陰霾。因此,市場的長遠表現仍取決於上市企業的業績表現。

那麽,加息將如何影響到美股的長遠表現?

美股後市走勢

美聯儲在確定貨幣政策時會看兩個重要指標,一個是通脹,一個是就業數據。

就業數據反映了美國的經濟可擴張容量,若就業率處於高位,通脹率處於2%,被認為是合適的,意味著經濟在健康地運行。

就業不足而通脹率處於2%或以下時,可通過降息,鼓勵企業投資增加就業職位,來推動經濟增長;就業充裕而通脹率超出2%時,可通過加息來壓抑通脹,確保經濟的平穩發展。

就業並沒有一個明確的數據可以合理量化,但我們可以通過與過往的對比,來判斷當前美國的就業形勢如何。

見下圖,美國的失業率已降低至疫情之前的水平。

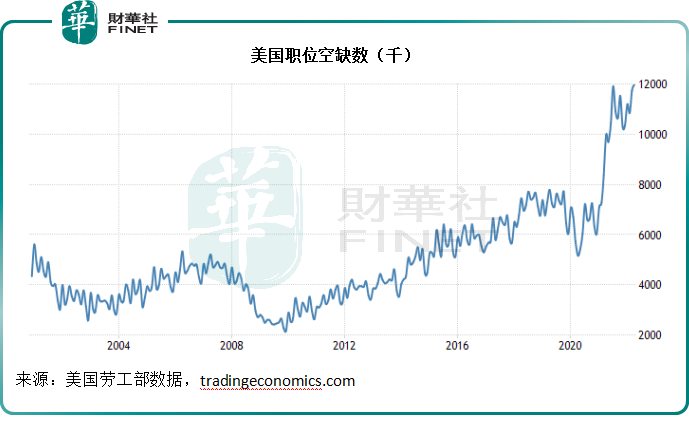

而美國的新增職位數則於2022年3月創下新高,達到1185.5萬份,4月份稍微回落,但仍高達1140萬,意味著企業仍在努力聘請新員工,見下圖。

儘管高薪酬的大型科技企業、金融企業都在裁員,但從上圖可以看出,美國的就業市場仍十分繁榮,其中人力需求增幅最大的是運輸、倉儲和公共設施,抵消了零售貿易和餐飲服務人力資源需求銳減的負面影響,凸顯當前全球的供應鏈問題。

也就是說,必需品、確保基本生產的人力資源需求強勁,而這是美國經濟的底層基礎,若這一基礎成本增加,自然會傳導到上層的成本。

舉例來說,美國消費者的基本消費品得不到保障,例如家居用品供應不足,這名消費者可能會重金求購,這增加消費者的使用成本,消費者可能會要求僱主增加工資,以滿足他/她的生活消費,這一增加的成本就傳導到消費者的僱主身上,如此類推。

有意思的是,與新增職位數一同增加的還有職位空缺數量,4月份的職位空缺數由3月的1173.7萬增至1198.1萬,見下圖。

就算高薪職位裁減的多,但從勞工部的數據來看,美國職位空缺仍較大,或許意味著結構性失業比較嚴重,這一錯配也會導致用工成本的增加。

例如,被裁員的華爾街銀行家可能不願意去當貨車司機,而貨車司機短缺,增加了運輸成本,以及零售必需品的成本,也增加了銀行家的生活成本。商家為了維持生計,只得提高薪金(亦即增加僱佣成本),來吸引失業銀行家這類閑置勞動力入場,也就增加了企業的運營成本。

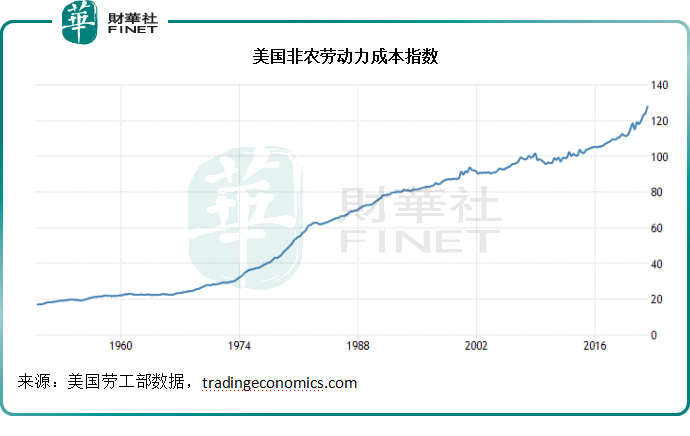

見下圖,美國的勞動力成本持續攀升。

除了結構性勞動力成本上升導致社會成本的上升之外,美國近年呼籲將供應鏈遷回美國,或加大了勞動力空缺的壓力,這將令整體社會成本增加,企業資源被擠壓所承受的機會成本也將增加,加上加息帶來的成本壓力,資本市場對於美國企業的業績要求也增加。

面對運營成本增加的壓力,企業——尤其大型科技企業,還需要面對加息的其他後果。

美國的加息令懼怕風險的資金回流,加上美國利率與低息貨幣之間的利差,促使資金抛棄低息貨幣,重投美元懷抱,這觸發了美元匯價的上升。

見下圖,反映美元兌一籃子主要貨幣匯價的美元指數已升至20年高位。

強美元蠶食了有海外業務的美國企業盈利。大型互聯網企業均有不少的海外業務,強美元意味著它們從外國賺取的外匯轉化為美元時,被匯率耗損了。

以微軟為例,其截至2022年3月末的季度收入、毛利率和經營溢利,因為不利的匯率影響,而分别耗損了3%、3%和4%。

亞馬遜2022年第1季國際銷售收入同比下降6%,主要因為匯率的影響,而期内國際收入佔了其總收入的28.24%。

同樣,蘋果引以為傲的服務業務,如果不是因為美元強勢帶來的匯兌損耗,可以達到更高水平。

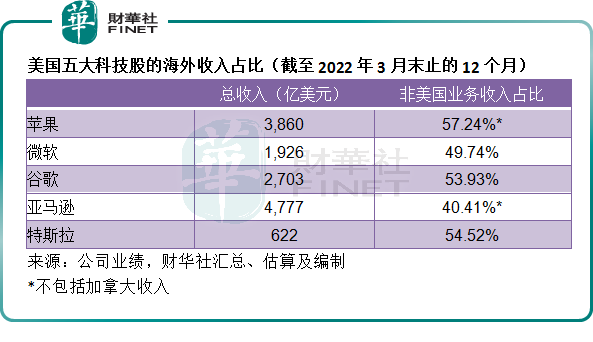

筆者匯總了五大科技股截至2022年3月末止12個月的收入,發現它們的海外營收佔比均達40%以上,蘋果、谷歌和特斯拉的海外營收佔比更在一半以上。

另一方面,強美元也降低了美國商品在國際市場的吸引力,或削弱出口企業的收入增長,例如飛機製造商波音(BA.US)單日股價大跌8.77%,正是市場對其產品價格競爭力的顧慮。

在勞動力及生產資源機會成本增加,以及美元強勢帶來的不利貿易地位和匯兌耗損下,大型科技企業的盈利增長未必跟得上成本的增速,這最終會反映到它們的股價表現上,這就是美國通脹和加息所帶來的長遠後果。

也正因此,美國正考慮放寬貿易限制,以降低通脹壓力,最終得益的將是勞動力成本相對較低的貿易對手,例如中國企業,業績增長加上估值偏低,有望吸引追求高回報的資金,這正是A股和hth登录入口网页一枝獨秀的原因。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)