最近,美股上市的叮咚買菜(DDL.US)關閉多城站點,作為其優化調整的一項舉措。

前期「燒錢」搏流量的成功案例不多,迄今為止最成功的或許要數美團-W(03690.HK)和拼多多(PDD.US)。

美團背靠到店業務的強大利潤支撐,攻城略地,終於以流量成就規模,而實現外賣業務的扭虧為盈;而拼多多則利用大讓利的補貼赢取近9億活躍用戶的流量支持,用規模效益推動扭虧為盈的進程。

如果說疫情帶來用戶消費習慣的變化,那最得益的平台要數美團,不僅主要的外賣業務有效地彌補了到店業務的收入下降,新推出的「美團買菜」也憑借有效的物流團隊和配送裝備投入,在受疫情影響的部分地區發揮出重大作用,例如無人車的最後一公里配送。

為什麽美團做到,而其他買菜平台做不到?

筆者認為,流量基礎很重要,而美團生逢其時:在需求洶湧而來之時,美團的用戶基礎已十分穩固,相反,叮咚買菜、每日優鮮等平台仍處於培養流量的階段,配送、人員等的成本效率拼不過更為成熟的美團。

再加上美團累積的龐大收入和現金流,足夠其進行研發,以提升配送效率和投入,例如美團無人車的研發在疫情中派上了用場。

因此,在面對「大考」的時候,美團有備而來,進一步搶奪其他小平台的市場份額,將市場再做大,自然更有底氣擴張規模。

用戶增長

對於平台運營商來說,用戶基數和增長是最為重要的業績指標。

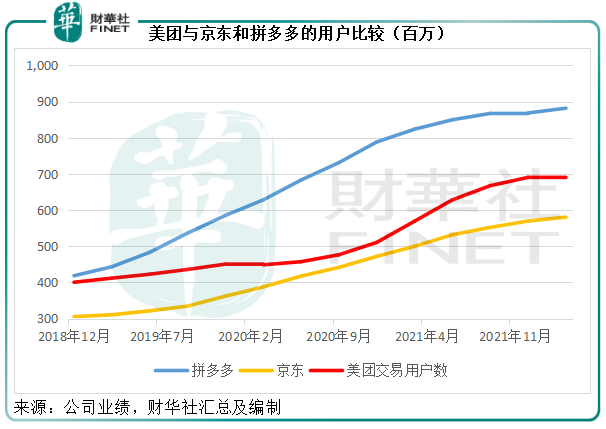

筆者留意到,對比於目前國内另外兩大平台拼多多和京東-SW(09618.HK,JD.US),美團的同比增長佔優,但按季增長略低,或與上一季「就地過年」呼籲下,其年夜飯外賣訂單增加有關。

2022年第1季,美團的交易用戶數量為6.929億,較上年同期增加1.236億,較上季增加2.4百萬。

相比之下,拼多多截至2022年3月末止12個月的活躍買家數為8.82億,較上年同期增加58.1百萬,較上季增加13.2百萬;而京東的年活躍用戶為5.81億,較上年同期增加80.7百萬,較上季增加10.8百萬。

見下圖,代表美團的紅色曲線尾部趨平,或反映較低的按季增幅。

在最新的季度,美團沒有公佈餐飲外賣的交易金額規模,難以作出整體表現的細致分析,不過其業務收入分佈或許可以給予一些啓示。

美團三大業務的表現

按業務分類,美團的收入來自三項主要業務:1)餐飲外賣;2)到店、酒店及旅遊預訂及營銷;業績3)新業務及其他,主要包括社區團購業務美團優選、即時零售平台美團閃購、以及買菜平台美團買菜,還有共享單車等新興產業。

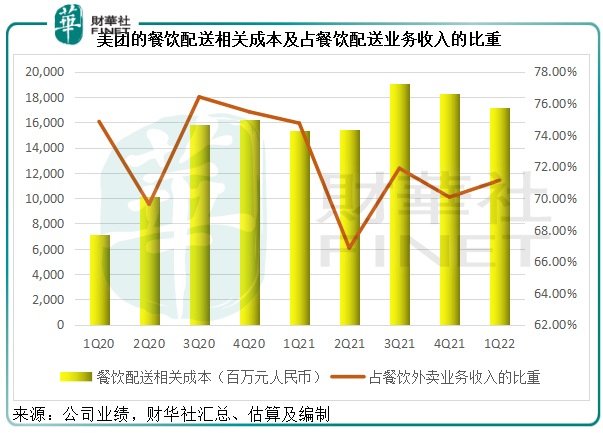

2022年第1季,餐飲外賣業務的收入同比增長17.41%,至241.57億元(單位人民幣,下同),經營溢利按年增長41.34%,至15.77億元,經營利潤率由去年同期的5.42%提升至6.53%,或主要得益於餐飲配送相關成本效益的提升。

據筆者估算,餐飲配送相關成本佔餐飲外賣業務收入的比重由去年同期的74.74%,下降至71.13%,反映效率的提升,見下表。

2022年第1季,到店、酒店及旅遊業務收入同比增長15.75%,至76.22億元,但為美團貢獻了最高的經營溢利34.74億元,較上年同期增長26.39%,經營利潤率由2021年第1季的41.74%,進一步提升至45.58%,或反映了疫情後到店業務的逐步恢復。

新業務及其他於期内仍是美團最主要的增長驅動力,第1季收入按年增長47.02%,至144.91億元;經營虧損較上年同期擴大12.19%,但較上年同期縮減11.57%,至90.25億元,經營虧損率由上年同期的-81.62%,下降至-62.28%。

但是,餐飲外賣和到店業務合共50.51億元的經營溢利卻不足以抵消新業務接近百億的虧損,也因此,美團在2022年第1季的虧損持續。

美團的經營效率

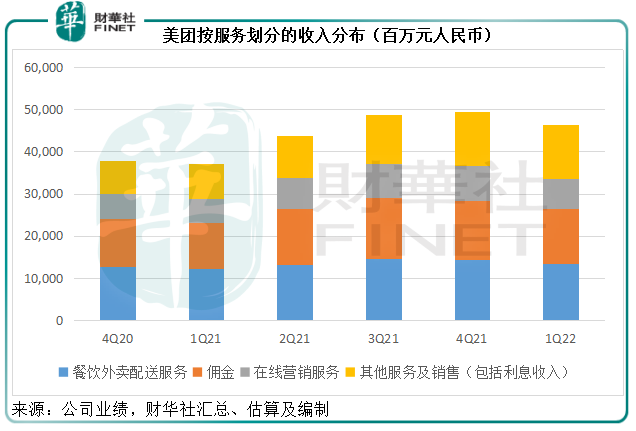

按平台的服務類型,美團的收入分為四項,包括餐飲外賣配送服務、佣金、在線營銷和其他銷售服務。

從收入規模來看,餐飲外賣配送服務和佣金收入佔了其總收入的一半,見下圖。

2022年第1季,餐飲外賣配送服務收入和佣金收入分别按年增長10.97%和19.63%,至135億元和130.32億元;在線營銷服務(即為商家提供營銷服務)的收入按年增長23.90%,至70.19億元;主要與新業務有關的其他服務及銷售收入按年增長53.37%,至127.18億元。

總括而言,美團2022年第1季收入按年增長25%,至462.69億元;賬面淨虧損達到57.02億元,相較上年同期為淨虧損48.46億元。

利潤率較高的佣金及在線營銷服務的增幅均高於餐飲外賣配送服務,這也是其毛利率得以提升的主要原因。期内,美團的季度毛利率由去年同期的19.5%提升了3.7個百分點,至23.2%;季度毛利按年增長49.17%,至107.4億元。

扣除非持續性項目,美團的經調整LBITDA(扣除利息、稅項、折讓及攤銷前虧損)為18.41億元,而去年同期為23.83億元。經調整淨虧損為35.86億元,也低於去年同期的經調整淨虧損38.92億元。

虧損得以改善,主要因為收入規模的擴大,規模效益能夠發揮作用,毛利率有所提升。值得注意的是,美團於2022年第1季在營銷和研發方面的投入有增無減。

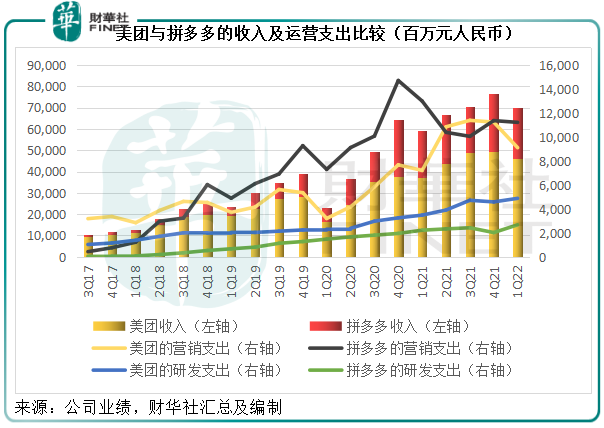

期内,銷售及營銷開支為91.06億元,佔總收入的比重較上年同期增加了0.2個百分點,達到19.7%,相較而言,已經扭虧的拼多多同期營銷投入佔收入的比重為47.15%,按年下降了11.48個百分點,支出規模達到112.19億元,高於收入規模是其一倍的美團。

美團2022年第1季的研發支出為48.79億元,佔收入的比重為10.5%,較去年同期高出1.1個百分點。相較而言,要投入農業研發的拼多多,第1季研發開支為26.69億元,僅相當於美團的54.7%。

在最新一季業績中,拼多多和美團都強調了對農業和研發的投入,但從這兩項數據的比較,可以看出,對於拼多多來說,以營銷換流量依然是其策略的重點;而美團則更重視對研發的投入,這意味著其對客戶留存和增長有信心,並相信科技投入或比營銷投入帶來的成效更大。

見下圖,儘管拼多多的收入規模遠不如美團,但拼多多的營銷支出(黑線)要高於美團(黃線),而美團的研發投入(藍線)一直都在拼多多(綠線)之上。

總結

2019年扭虧為盈後,美團大舉進攻新業務,務求在其外賣及到店業務之外,開拓第三條增長曲線。但社區團購從轟轟烈烈的開始,到一地雞毛的結束,似乎並沒有為美團帶來多好的結果,反倒是即時零售和買菜業務在疫情期間發揮了一定的作用,也提升了消費者的認知。

2022年第1季,其美團閃購訂單量同比增加近七成,美團買菜的訂單量同比增長近120%,日單量更創歷史新高。

筆者認為,美團龐大的配送隊伍以及配送基建為其新業務的協同發展奠定了基礎,再加上該公司在無人配送裝備方面的投入,正漸漸發揮出作用,例如截至2022年3月31日,美團的自動配送車輛總計完成超過1.5百萬份配送訂單,累計配送里程超過1百萬公里。這些都可能成為新的利潤增長點。

前文提到,餐飲配送相關成本是美團最重要的支出,如果這項支出每單位投入所產生的收入能有質量的飛躍,不僅能有效提升其外賣業務的利潤,還能改善即時零售和買菜業務的配送效率,從而實現降虧,這正是美團大力發展無人車的重要原因。

美團也確實有大力投入研發的底氣,截至2022年3月31日,該公司的現金及現金等價物為354.06億元,短期理財投資達680.42億元,這兩項流動性資產已佔了總資產的44.81%,合共超千億元(筆者估算約合港元1220億),已相當於小鵬汽車-W(09868.HK, XPEV.US)hth登录入口网页市值1700億港元的72%,後者正致力於無人駕駛汽車系統研發並大力投入生產新能源汽車。

但是,這些研發投入的效果並非一朝一夕可見,畢竟自動配送車輛的1.5百萬份配送訂單,相對於美團2022年第1季餐飲外賣交易總數33.616億筆而言,基本可忽略不計。

管理層在業績發佈會上提到,4月疫情對其不利影響可能會在第2季業績中體現,所以美團的短期前景似乎不太樂觀。但是第1季的減虧以及新業務的強勁增長或許會是扭虧的一個好兆頭。

再加上國内鼓勵平台經濟發展的有利政策,以及地區利用美團、京東等大型平台發送消費券以刺激消費的舉措,或可助推這些平台的流量,因此這些平台的長遠增長展望應不錯。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)