去年集装箱价格疯涨让海运龙头中远海控的净利润与股价同步“起飞”,而从“航空物流第一股”的东航物流的基本面分析来看,似乎也有这个趋势,不过本周该股解禁市值排名第一。目前空运行业情况如何?东航物流能成为去年的中远海控吗?

本周(6月6日~6月10日)共有93家公司限售股陆续解禁,从解禁市值来看,排名第一的是东航物流(按上周五收盘价计算,解禁市值141.13亿元),该股解禁日为6月9日。

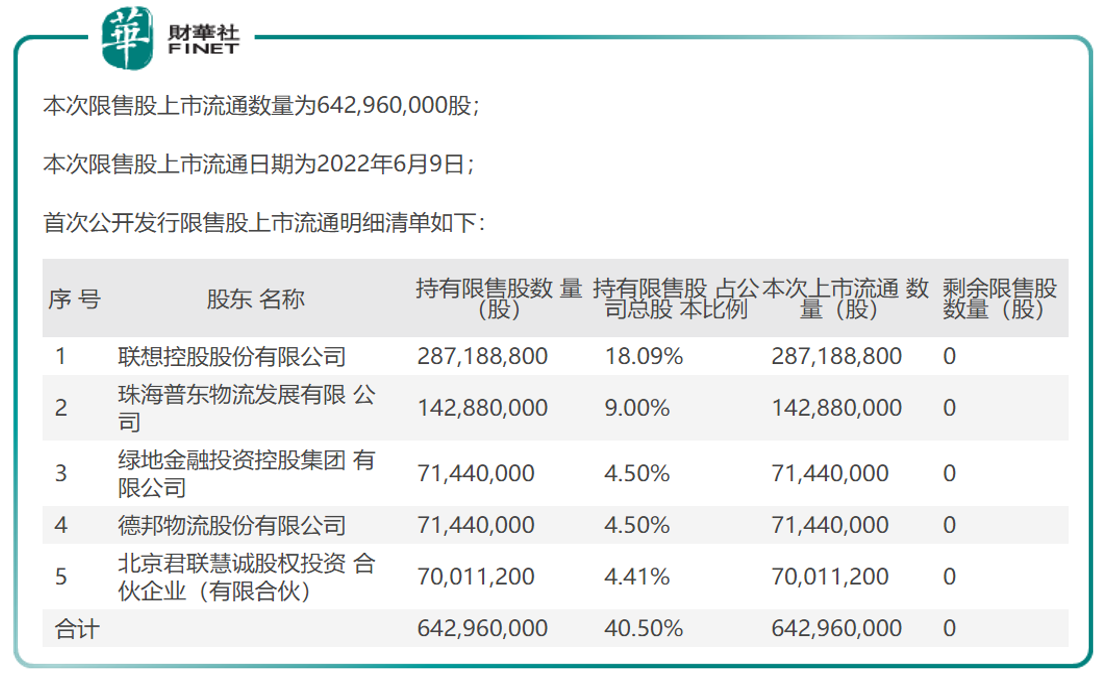

根据6月2日公告,本次上市流通的限售股为首次公开发行限售股,涉及股东为:联想控股股份有限公司、珠海普东物流发展有限公司、绿地金融投资控股集团有限公司、德邦物流股份有限公司、北京君联慧诚股权投资合伙企业(有限合伙)。

其中联想控股持有限售股占公司总股本比例最高,为18.09%。根据今年一季报公布的十大股东情况,联想控股排名第二。

作为全国首批、民航首家混合所有制改革试点企业,东航物流于2021年6月9日在上交所上市,成为“航空物流第一股”。

根据Choice数据,东航物流在概念分类上属于快递、冷链物流概念股。在申万2021版行业分类里,属于跨境物流板块(申万3级行业分类)。

根据去年年报,2021年公司实现营业收入222.27亿元,同比增长47.09%,其中主营业务收入222.09亿元,同比增长47.10%。

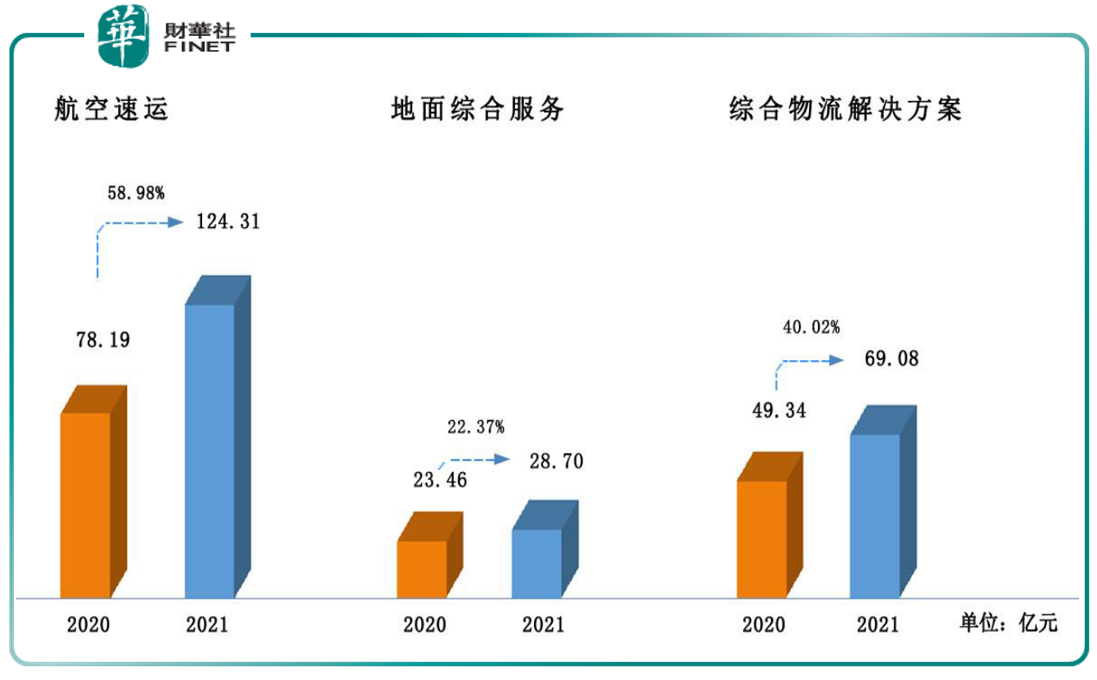

营收分板块来看:

航空速运方面,公司加大运力投入,提升全货机和客机货运业务的运营效率,航空速运板块实现收入124.31亿元,同比增长58.98%;地面综合服务方面,公司积极拓展业务范围,货邮处理量稳步增长,地面综合服务板块实现收入28.70亿元,同比增长22.37%;综合物流解决方案板块实现收入69.08亿元,同比增长40.02%。下图为营收情况各板块表现。

从上图各板块的营收状况中可看出,航空速运作为公司主营业务,同比增长也是最快的。其次是综合物流解决方案,同比增速同样不俗,而地面综合服务稍显弱势,但也同比增22.37%。

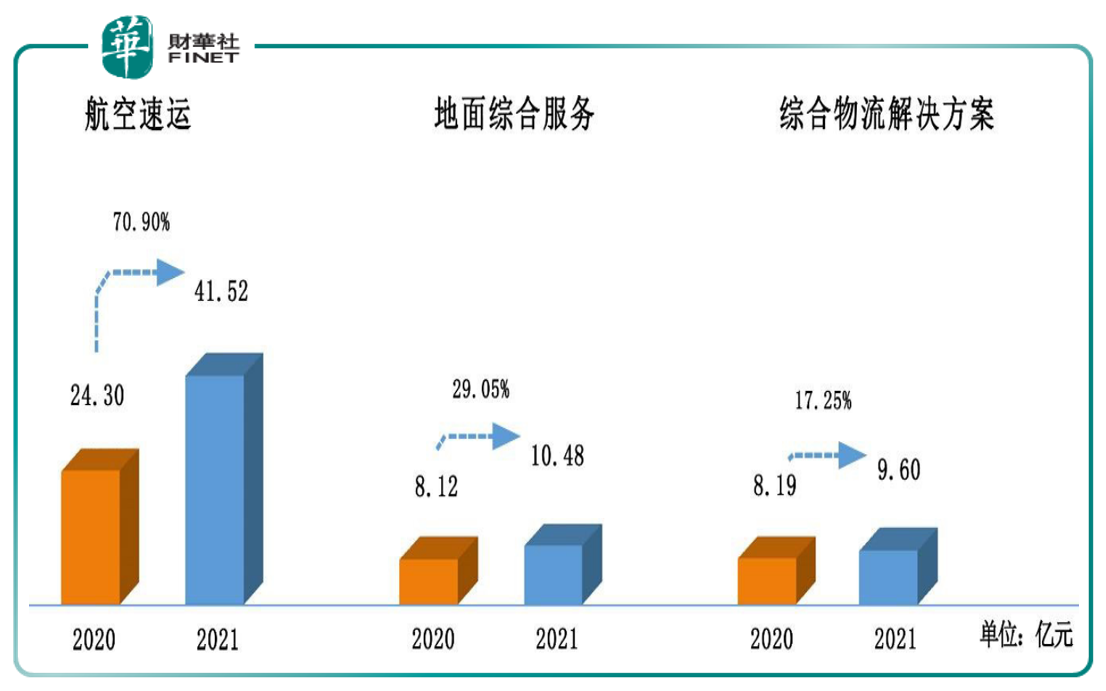

净利润分板块来看:

若从归母净利润看,大体类似。下图为归母净利润各板块表现。航空速运仍然是公司的“王牌”,但综合物流解决方案的净利润同比增长(17.25%)则排名最末。若对比以上营收情况看,该板块的成本或较高,导致营收增速和利润增速不匹配。公司解释称:受业务开拓成本增加影响,综合物流解决方案板块毛利率同比下降2.70个百分点,为13.90%。

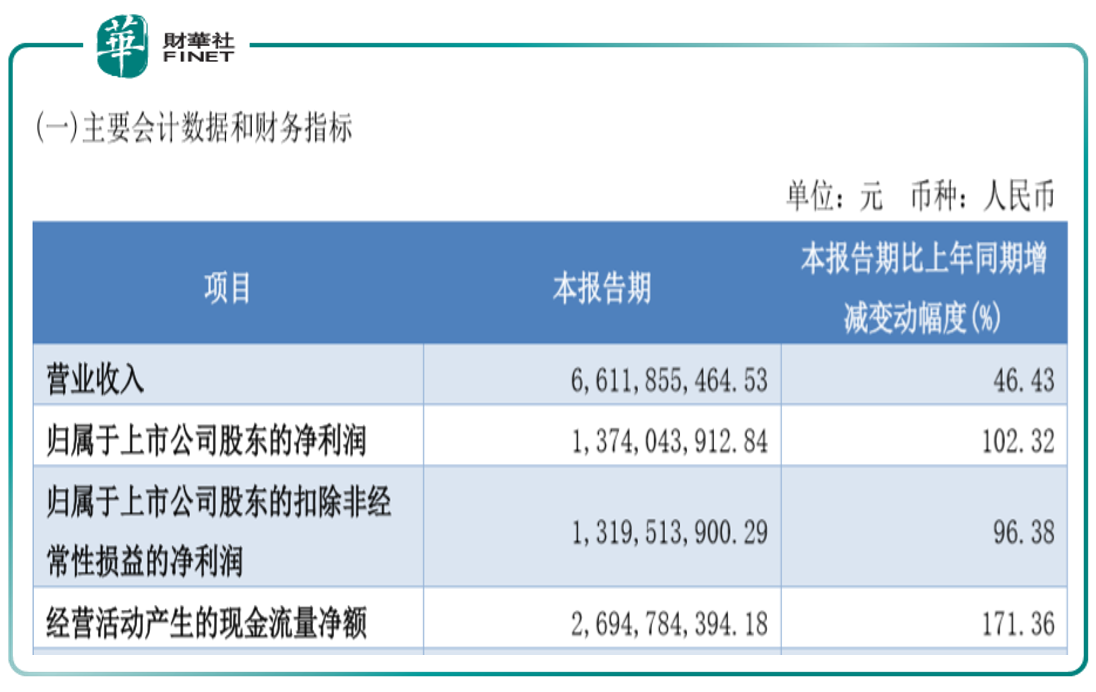

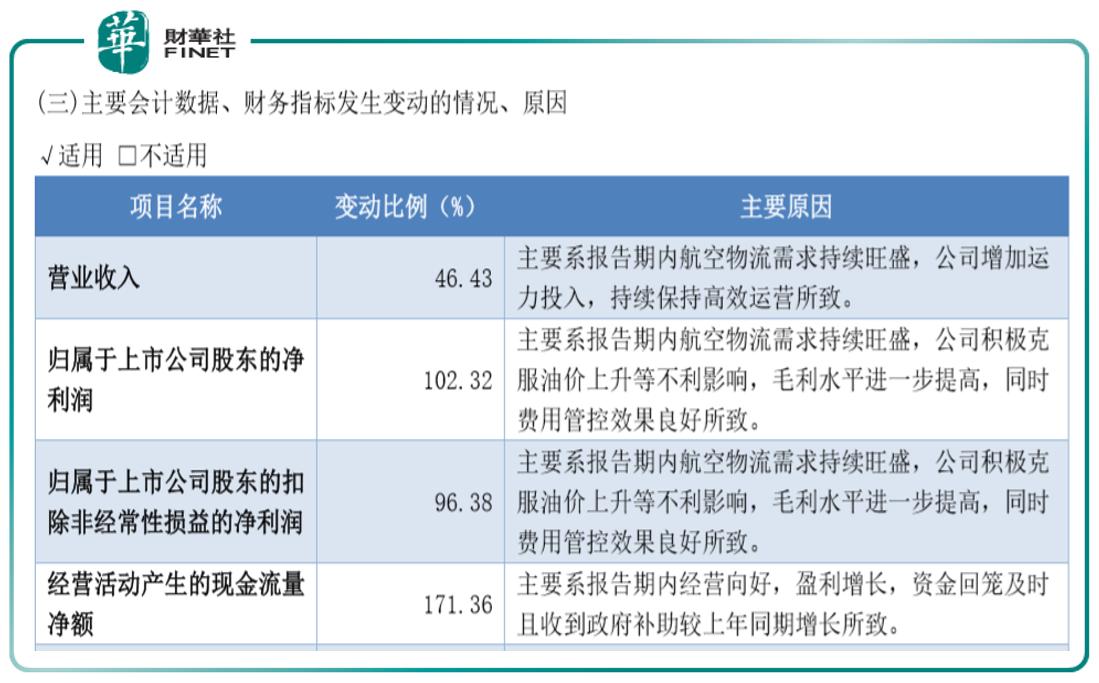

我们再看今年一季报的最新业绩情况,营收与净利润同比增速仍然大幅增长。净利润同比增速近翻倍。下表为今年一季度主要业绩数据。

根据海通国际的研究,一季度营收与净利润大幅增长,主要系收入端的持续增长,以及公司采取积极措施,有效降低高油价对成本端带来的不利影响,保证整体毛利水平稳步提高,同时,在公司严格的成本管控下,销售费用、管理费用双双下降,同比降低4.9%、2.0%。

下表为一季报中,公司对各业务板块业绩变动的说明。可以看到,油价上升确实对公司成本造成影响,但航空物流需求持续旺盛,且公司费用控制效果良好,导致公司业绩仍然保持高增长。

市场需求方面,国际航空运输服务协会定期报告数据显示,2021年全球航空货运需求较2019年增长6.9%,较2020年增长18.7%,主要受2021年全球经贸活动持续复苏、疫情反复引起的全球供应链交付延迟和海外企业库销比低位运行等因素影响,航空货运需求持续强劲增长。

公司在去年年报中指出,由于疫情造成的人员短缺等影响,航空货运运力复苏前景尚不明朗,供需矛盾仍未迎来实质性改善。

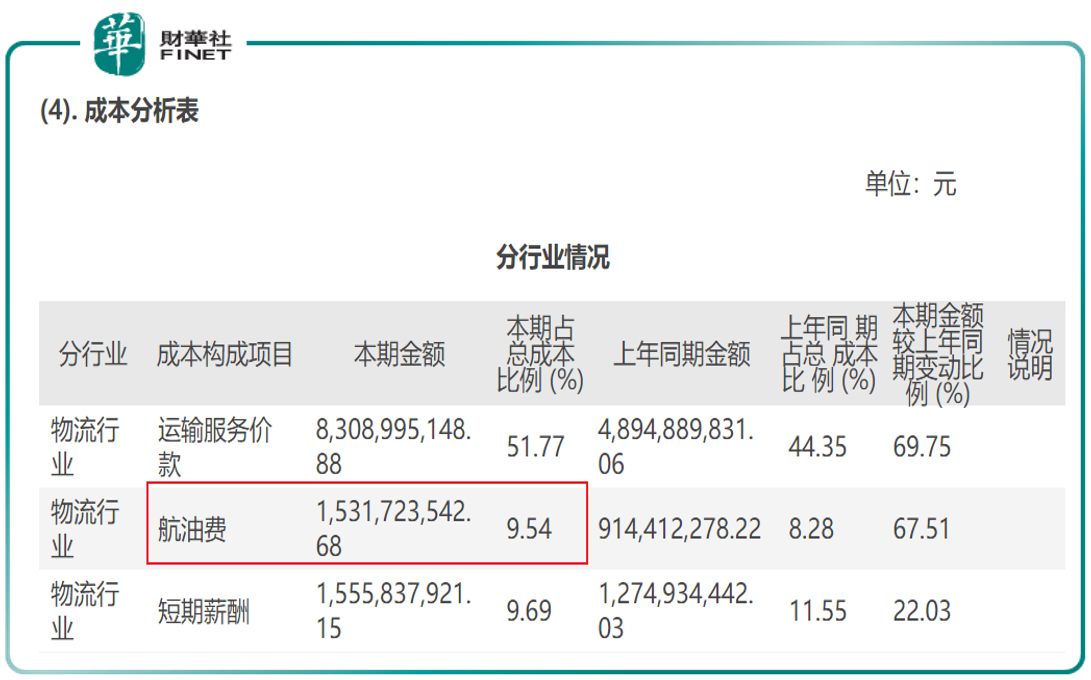

此外,笔者查询年报的成本情况发现,航油费约占总成本比例10%左右,并没有想象中那么大。在航运物流里,运输服务价款才是成本的主要部分,约占总成本一半的比例(51.77%)。

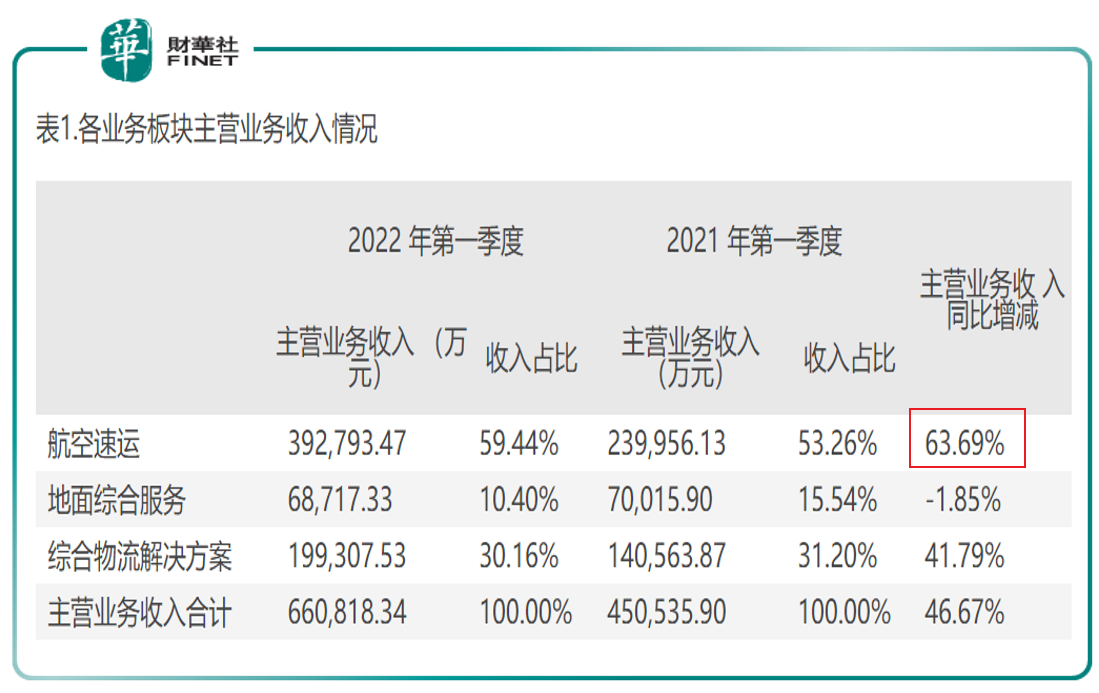

我们继续看今年公司一季度业绩。分板块来看,航空速运的营收增长情况仍然是公司“王牌”,延续2021年的高增长态势,一季度营收同比增63.69%,营收同比增速第二强的也仍然是综合物流解决方案,同比增41.79%。

目前多家机构例如华创、海通国际、西南证券等,都认为航空物流将维持高景气度。综合机构观点和公司年报、一季报的以上业绩数据分析,笔者综述下:

虽然油费价格确实上涨,但航空货运需求持续增长,同时疫情导致运力人员短缺,这个需求大于供给的供需矛盾目前来看,仍然是存在的,公司年报判断“供需矛盾仍未迎来实质性改善”。

简单来说,航空物流公司目前仍处于高景气中。这个供需不平衡的逻辑让笔者想起了去年的海运。去年中远海控爆赚近900亿(2021年归母净利润约893亿元),股价也是从去年年初的8元附近涨到去年8月最高点的25.69元。中远海控在去年的海运行情中赚了一大波。笔者在去年也曾有过文章分析,例如去年夏天时写的《中远海控半年净利同比增32倍,集装箱还能“疯狂”多久?》。

去年的海运环境是集装箱“一箱难求”,海运费开启疯涨模式。而中远海控就在这样的背景下爆赚一大波。今年的航空物流从机构观点与业绩数据分析来看,也是受益于供需不平衡的逻辑。

从行业来看,根据中国银河证券的观点,该机构战略性推荐国际航空物流赛道,理由如下:短期来看,航空货运价格或将呈现上涨态势。长期来看,跨境电商、全球优质食品、高端制造产品的进出口物流需求稳健增长,高时效的航空物流需求具有长期成长性。从政策角度来看,“十四五”期间国家强化全球供应链安全,重点发展国际物流和冷链物流,航空物流未来政策支持进一步加强。

笔者认为后续需观察:1、供给方面,国内疫情方面的政策,这是关于运力人员供给方面;2、需求方面,国际物流贸易的需求,与全球制造业复苏程度有关。

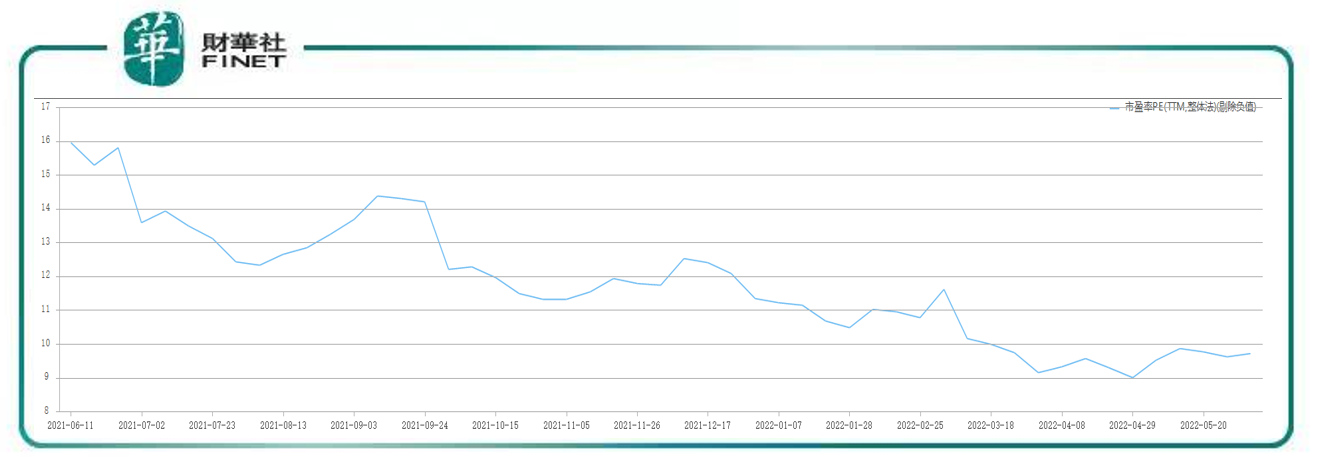

从目前估值角度看。根据申万2021版行业分类,东航物流属于跨境物流的板块。目前跨境物流的估值在交通运输板块内处于较低水平。

若对比跨境物流估值近一年情况,目前估值也处于近一年的较低水平。

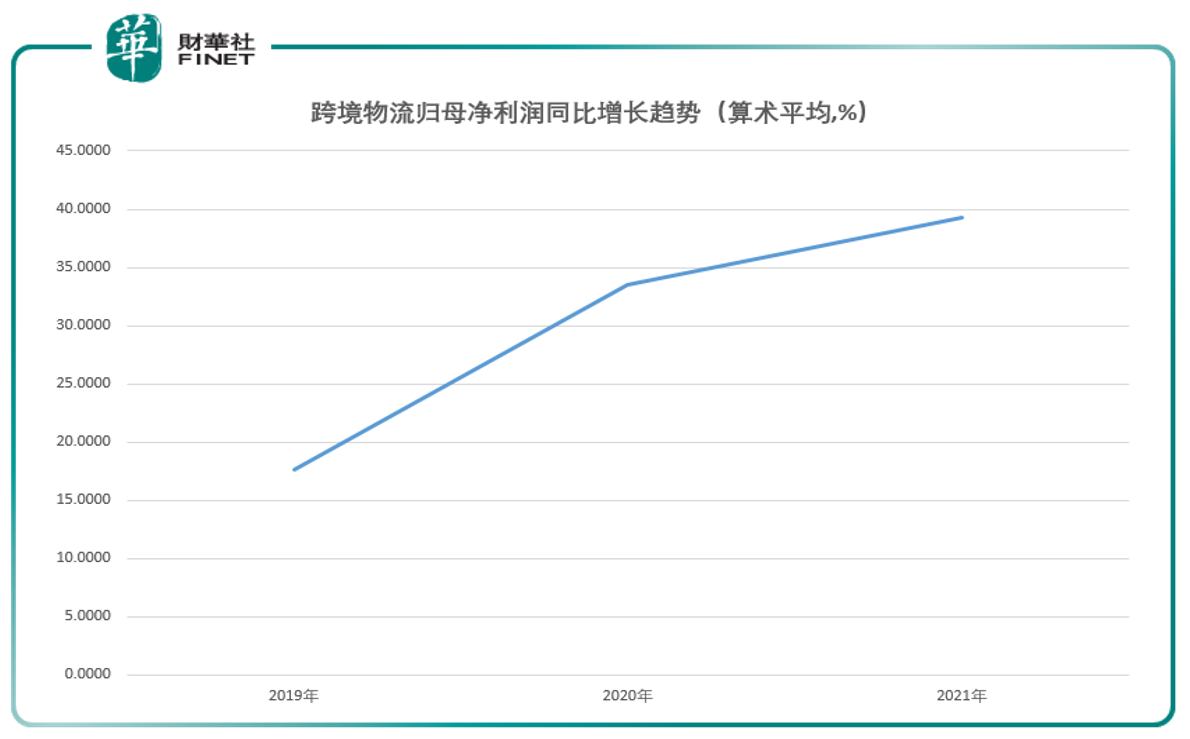

从业绩成长性来看,以归母净利润同比增长(算术平均)为标准,跨境物流近三年(2019-2021年)呈连续增长态势。

总结全文:

从目前估值+近三年业绩增速看,跨境物流属于低估值+持续成长行业。从供需关系与业绩分析,目前行业处于高景气度。东航物流属于跨境物流板块,国内“航空物流第一股”,又叠加混改概念,未来或可期待。

笔者认为后续需观察:1、供给方面,国内疫情方面的政策,这是关于运力人员供给方面;2、需求方面,国际物流贸易的需求,与全球制造业复苏程度有关。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(//m.iteamtexas.com/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)