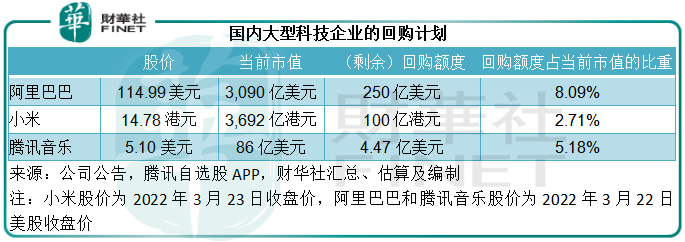

中國最大的電商平台阿里巴巴(09988.HK, BABA.US)最近宣佈加碼100億美元,擴大回購規模至250億美元,相當於其公告前美股市值的8.98%。

規模之空前激發了市場對於中概股的信心,也引發了其他中資大型科技股的回購潮,例如小米集團-W(01810.HK)在公佈業績之後發佈百億港元回購計劃。

除此以外,市場密切期待即將公佈2021年全年業績的騰訊(00700.HK)也會發佈回購計劃。但截至撰文之時,公佈了2021年業績的騰訊仍未發佈相關計劃。

其音樂旗艦公司騰訊音樂(TME.US)在幾日前公佈的全年業績中就表示,去年三月公佈的10億美元回購計劃已完成一半以上,筆者據此估算尚餘4.47億美元的額度,相當於騰訊音樂當前市值86.32億美元的5.18%。

事實上,今年以來騰訊和小米都是回購交易名單的常客。

Wind的數據顯示,截至3月22日收市,騰訊今年的累計回購金額達到21.96億港元,已是去年全年回購規模的84.51%。

小米今年以來的回購金額也達到2.61億港元。早在2021年6月,小米股東大會就通過了回購數目不超過其2021年6月10日已發行股份總數10%股份的決議案,也就是回購授權。而剛剛發佈的回購計劃,則表示會不定期按最高總額100億港元於公開市場購回股份,給予了更具體的目標和安排。

截至2021年6月3日,小米的已發行股份數為250.71億股,也就是說其回購的股份數量或不超過25.07億股。若按2022年3月22日(公告前)小米的收市價14.20港元計算,小米的百億港元或可回購7.04億股,相當於其當前已發行股份數249.77億股2.82%。

很多人說,這是市場的抄底信號,筆者認為並不儘然。

回購的原理

上市公司對股東的回饋一般有兩種,一種是分紅,一種是回購。

分紅是指將上市公司的留存收益以現金(派息)、股份(將公司之前回購的股份按一定比例分派給投資者),或是其他實物(例如騰訊將所持的京東股份分派給股東)的方式分派給在冊的股東。

回購是指上市公司利用所持有的資金回購自己的股票。

一般的做法是將回購的股份注銷,以縮小已發行股份的規模,擴大現有股東的權益。

舉例來說,A公司的已發行股份數為100萬,當年的收益為1000萬元人民幣,則每股收益為10元人民幣。若該公司回購10萬股並注銷,則其已發行股份數就變為90萬股,由於用以計算每股收益的分母縮小,每股收益變為11.11元人民幣。

上市公司也可以不注銷,而是將回購的股份分派給持股股東。如上例,如果A公司不注銷回購的10萬股,而是將10萬股以一定的比例分派給股東,則股東手上持有的股份數增加,權益也有所提高。

但也有一種情形:上市公司將回購的股份分派給公司的核心員工或是關聯方,這就需要投資者觀察該公司的企業管治情況。若企業管治良好,而且分派股份是為了合理嘉獎關聯方,以將其與上市公司的利益捆綁在一起,有利於未來發展的,這應是好事。當然,若有關的分派並不合理,無理擴大利益方的權益,則需要多加留神。

大體上講,回購與派息一樣,釋放了一種正面信號:上市公司有能力將留存的收益回饋給股東。就短期市況而言,尤其交易流動性不足時,上市公司回購股份有利於提振市場信心,通過影響當前的買賣盤供求關係來穩定股價表現,不過實際效果取決於回購規模相對於上市公司流通股的規模。

另一方面,上市公司回購股份或釋放出管治良好的信號——管理層沒有亂花錢、亂投資,而是將留存的利潤回贈給股東。

回購的資金

企業的資金來源有三種:1)經營活動所得資金,2)借貸,3)股權融資。

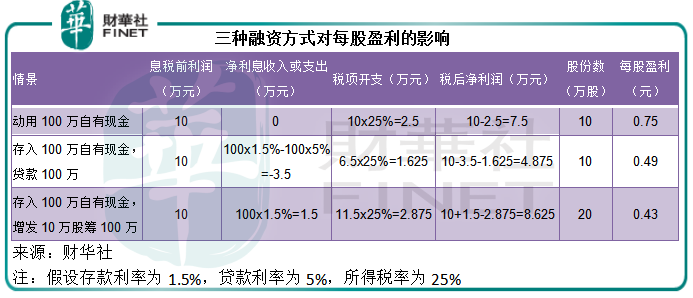

一般而言,經營活動留存的淨現金成本最低,因為這只涉及機會成本,舉例來說,企業經營活動留存的100萬現金,它可以存放在銀行收取利息;而如果投入到生產中,它就錯過了收取銀行利息的機會,這就是它的機會成本。

其次為借貸,因為借貸需支付利息,而利息支出可抵免稅款。

舉例來說,若銀行的短期存款利率為1.5%,貸款利率為5%,若它有剩餘資金100萬,再投入到生產中去,則放棄了1.5萬的利息收入,這就是機會成本。

若它不動用這100萬,而是存放在銀行中賺取1.5萬的利息收入,而向銀行借貸100萬用於生產,則它要支付利息5萬,再加上1.5萬利息,淨利息支出為3.5萬,而這3.5萬是可以抵免稅款的。

假設企業所得稅率為25%,其當年的息稅前利潤為10萬,若沒有借貸利息,其支付的稅款為2.5萬元,稅後利潤為7.5萬;而如果有借貸利息支出(即加入利息收入後的3.5萬),稅後利潤將降低至4.875萬(6.5*0.75),而支付的稅款將降低至1.625萬,也就是說節省了0.875萬的稅務支出。

股權融資的成本是三種融資方式中的最高,因為沒有稅務抵免,而且需要現有股東讓渡權益。

再舉上述例子,如果該公司使用的100萬資金來自發售新股融資,增發了10萬股從而將已發行股份數擴大至20萬股,其每股盈利將被攤釋。

假設這家上市公司的已發行股份數為10萬股,若使用自有資本,其每股收益為0.75元(=7.5/10);若使用債務融資,其每股盈利為0.4875元(=4.875/10);若以股權融資,其稅後利潤或達至8.625萬(7.5萬稅後利潤加上不動用的100萬存款稅後利息收入),每股盈利只有0.4313元(=8.625/20)。

這正是企業回購的意義所在——用成本最低的留存資金回購股份並注銷,以提升每股回報。當然,也有上市公司會以貸款來回購,取悅股東和投資者,以提升股價,從而獲取更有利的融資條件。若其取得的貸款成本較低——例如低於上述的存款成本,則對股東有利。

大型科技企業過去十年的迅速擴張累積了大量現金,這正是它們大手筆回購的底氣。

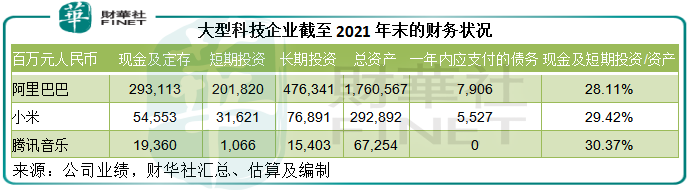

以阿里巴巴為例,2021年末的現金及存款總額達2931.13億元(單位人民幣,下同),短期投資達2018.2億元。換言之,可動用投資合計達4949.33億元,佔了總資產的28.11%,而一年内應支付的附息債務僅79.06億元,足以應付250億美元(約合人民幣1593億元)的回購規模。

小米和騰訊音樂截至2021年末的現金及短期投資規模分别達到861.73億元和204.26億元,佔其總資產的29.42%和30.37%,其中小米一年内應支付的附息貸款僅55.27億元,騰訊音樂更是沒有附息債務,它們所持有的資金都足以應付回購。

回購≠抄底

在阿里巴巴表示提高回購額度後,市場沸騰起來,認為抄底時機已到。

值得注意的是,阿里巴巴近日觸底反彈並非因回購而起,早在兩日前,其股價已見回升,或主要因為超賣——有意向的賣盤基本已消化,對平台經濟的監管明朗化,以及刺激國内經濟的政策支持。

近日的回購額度增加只是在這些利好基本面的因素之外,再添加一重短期供求方面的情緒利好而已。

回購是不是意味著抄底時機已到,不儘然。

資本市場的迷人之處正在於不確定性,沒有人知道底部在哪里。

回購只是發放了管理層的正面信號而已,至於買不買賬,還需要看市場資金的走向,若資金有更好的去處,例如覺得通脹風險高,紛紛買金避險,那麽科技股估值再低,短期表現也難利好。反之,若政策大利好,資金忽然對未來有了樂觀期待,不論科技股估值多高,也可能繼續捧場。

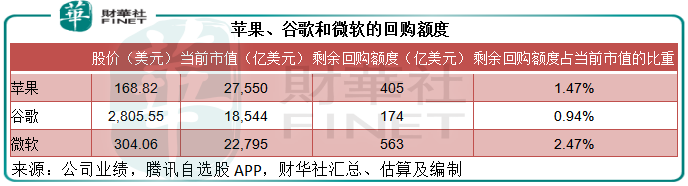

谷歌(GOOG.US)就是很好的例子。在股價於2021年創新高時,谷歌依然堅持不懈地回購股份,截至12月末的2020年和2021年,谷歌分别回購及注銷了215萬股和203萬股,分别涉資311億美元和503億美元,合計814億美元,相當於其總市值1.85萬億美元的4.39%。

此外,在2021年創新高的蘋果公司(AAPL.US)和微軟(MSFT.US)也堅持不懈地回購。

蘋果於2021年9月獲授權回購不超過3150億美元公司普通股(相當於其當前市值2.76萬億美元的11.43%),到2021年12月25日累計回購了2745億美元。

微軟則在2021年批復了600億美元的回購計劃,較之前一年的400億美元增加了200億。

由此可見,即便有如此大額度的回購支持,它們的股份依然在見頂之後回落,回購不一定就是抄底的信號。

那回購意義何在?

正如我們前文所分析的,在估值較低時,大幅回購可提振市場的信心,影響短期的交易流動性,從而起到市值管理的作用。

從長遠來看,持續合理的回購可優化股東權益,蘋果、谷歌和微軟都持之以恒地安排回購計劃,這是它們企業管治的一項重要内容,為其無處可去的現金找到更有價值的去處,避免管理層濫用資金,損害股東利益。

還有一點值得注意的是,在老練的投資者眼中,上市公司大量現金閑置而進行大手筆派息和回購,也可能意味著對前景的憂慮——投資機會較少或投資回報不佳,而寧願將資金用於回饋股東。

所以,投資者宜綜合考慮上市公司的基本面,不要輕易被市場和傳言帶偏。

毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)