當前正值光伏裝機旺季,甘肅、廣西和新疆等多地光伏項目加速推進。

但同時,光伏產業上遊高昂的矽料價格,也讓不少企業在四季度放慢了裝機速度。今年四季度能否超過去年同期29.5GW的新增裝機預期,仍有較大的不確定性。

財華社在《景氣正高的矽料丨價格漲勢如虹,供給偏緊格局待改善》一文中提到,矽料受產能擴張呈現滞後性以及中下遊需求旺盛影響,中短期内矽料價格或會繼續上漲,近日矽料價格繼續創新高。Wind數據顯示,於10月25日,國產多晶矽料(一級料)現貨價進一步上漲至41.92美元/KG,較年初飙升219%。

原料漲價的背景下,行業往往會上演幾家歡喜幾家愁的景象。對於上遊矽料企業來說,這是一個值得狂歡的時節。

各公司業績「暴增」

去年7月下旬,我國正式提出實現碳中和目標的時間點,光伏產業的春風也因此一夜襲來。

但因矽料產能擴張存在週期長、投入高、彈性小等壁壘,導致今年以來多晶矽產量增速遠不及矽片、電池片和組件產量增速高。換言之,當前矽料產能仍未到釋放期,產能規模大的企業就是赢家。

在產能釋放之前,光伏上遊矽料企業依靠原有產能就實現了業績大增。

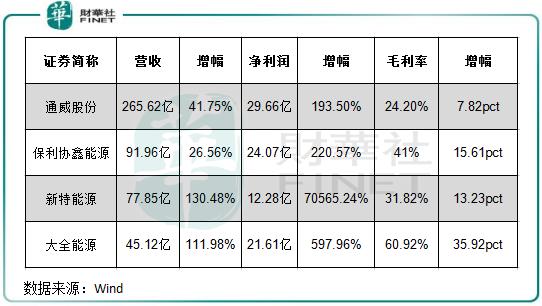

根據Wind數據統計,今年上半年,通威股份(600438.SH)、保利協鑫(03800.HK)、新特能源(01799.HK)和大全能源(688303.SH)四大矽料龍頭企業營收淨利潤齊飙升。

得益於產品售價的提升(如保利協鑫棒狀多晶矽平均售價漲幅達103%),該四大矽料企業淨利潤翻了數倍或數百倍,新特能源更是實現了705.65倍的淨利潤增幅。

毛利率方面,產品售價上升也大幅拉動了矽料企業的毛利率。上半年,除了通威股份毛利率增長7.82個百分點外,其餘三家企業毛利率均增長超過10個百分點。

不同於10多年前光伏產業受制於人的草莽時代。當前全球矽料生產頭部企業中,多晶矽產量絕大部分來自中國,佔比超過80%,大體上可滿足光伏行業的需求。根據CPIA數據,按有效產能計,2020年全球矽料產能前五大企業均是來自我國,這五大企業分别是通威股份(16.5%)、保利協鑫(15.6%)、新特能源(14.7%)、大全能源(14.7%)及東方希望(12.9%)。

我國以上述五家矽料企業為首的矽料行業,從矽料生產到工藝設計,再到到設備製造等皆已擺脫外企扼喉,全部實現了國產化。

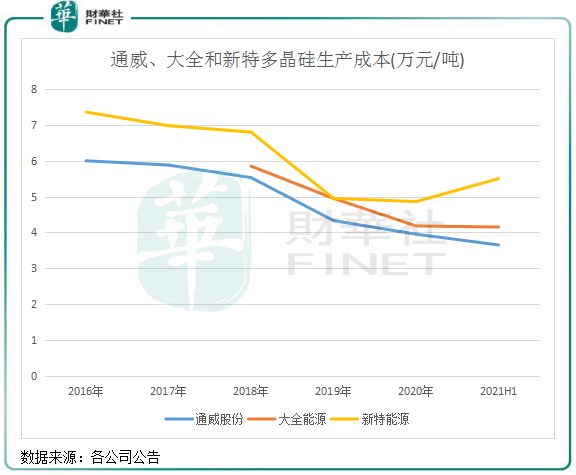

另一方面,成本的下降也是我國矽料企業能在全球範圍能實現趕超,並實現持續盈利的關鍵。

首先在生產技術方面,當前我國包括上述五大企業在内的絕大部分矽料企業均採用了成熟的改良西門子法生產技術,實現了生產過程的閉路循環,即原料的循環利用,有效降低了生產成本。在此基礎上,各大企業通過技術攻關和產業化建設,工藝制備從而實現了低能耗和低成本。

其次,再進一步降低成本還可從原材料和電力成本方面下功夫。根據華創證券數據,電力成本佔了多晶矽生產成本的33%,為成本之首。

從近幾年各大矽料企業的動作看,它們均不約而同將產能基地開設或遷移至材料矽粉產出豐富且低電價的新疆地區。内蒙生產電價亦較低,也有不少矽料生產基地佈局於内蒙地區。

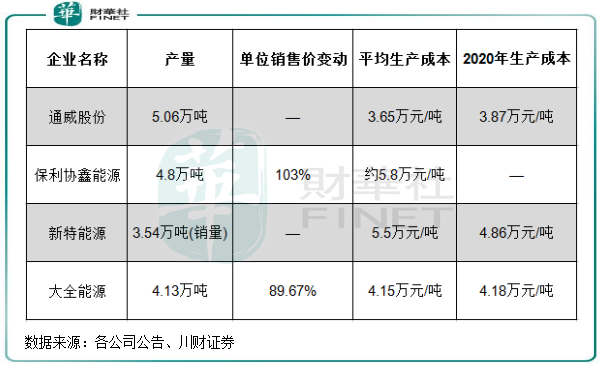

這一係列的成本控制,使我國多晶矽生產企業的生產成本已大幅優於國外企業。從半年報披露的數據看,通威股份滿產滿銷,規模化的成本優勢進一步顯現,期内平均生產成本降至3.65萬元/噸的行業低位,較公司去年全年3.87萬元/噸的生產成本下降了0.22萬元/噸。

此外,大全能源的也是多晶矽生產成本最低的企業之一。今年上半年,大全能源平均生產成本為4.15萬元/噸,較2020年全年下降了0.03萬元/噸。而在2018年,該公司的平均生產成本為5.9萬元/噸,兩年半時間將生產成本下降了約30%。

大全能源擁有全球唯一一家單體7萬噸的多晶矽工廠,該工廠位於新疆地區,因此具備了規模、電價等方面的成本優勢。以電價為例,大全能源採購了本地電力供應商天富能源的電力,並享受到了「友情價」,2018年-2020年每千克耗電成本為18.24元、15.42元及11.62元,下降趨勢明顯。

此次上市後,大全能源在此基礎上正規劃建設年產3.5萬噸的多晶矽項目,項目建成後,大全能源的規模優勢有望進一步帶動多晶矽生產成本的下降。

得產能者得天下!各企業紛紛忙擴產

據CPIA 數據統計,2021年上半年多晶矽產量23.8萬噸,同比僅增長16.1%,產能釋放仍有待繼續提升。

矽料的擴產週期較長,從設計到試生產階段往往需要1.5年,滿產則需要2-2.5年。矽料投資額也巨大,約為10億元/萬噸,投資回收期較長。

在需求旺盛、供需緊缺的背景下,國内矽料市場重現「得產能者得天下」的景象。

實際上,不少企業已經與下遊矽片客戶簽訂了多晶矽銷售協議,訂單量較大。如9月下旬,新特能源與雙良矽材料簽訂了高達154.6億元的訂單,後者計劃向前者採購8.22萬噸原生多晶矽。晶澳科技從2020年至今更是分别與新特能源、大全能源、亞洲矽業、保利協鑫簽訂高達56.52萬噸的矽料協議。

從今年來各大企業擴產動作看,各大企業均快馬加鞭新建生產基地,一方面可以提升產量以滿足飽滿的訂單需求,另一方面也有利於降低生產成本,可謂是一舉兩得。

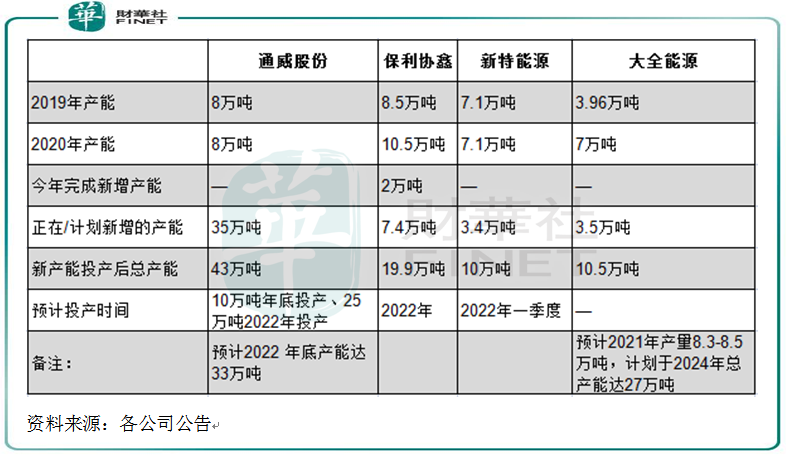

根據財華社統計,產能擴張最為瘋狂的要數通威股份了。當前通威股份正在或計劃新增的產能就高達35萬噸,其中將有10萬噸多晶矽產能在年底投產,意味著年底通威股份總產能將達18萬噸,一舉超過保利協鑫,成為國内矽料產能一哥。

此外,通威股份同時還有15萬噸的多晶矽產能將在2022年内投產,屆時產能規模又將躍升至33萬噸,進一步拉開與其他競爭對手的距離。

保利協鑫也在加速擴充產能規模,今年2萬噸顆粒矽的產能已完成投產,當前正在新建的產能由7.4萬噸,預計2022年完成投產,投產後總產能達19.9萬噸。

新特能源和大全能源也在緊鑼密鼓搞擴產,不過在建的產能遠不如通威股份和保利協鑫。得益於上市募集了高達64億元的資金,大全能源已勾畫出了瘋狂的產能擴張藍圖:計劃於2024年總產能達27萬噸,較2020年飙升近3倍。

不過,除了通威股份,年内多數企業均沒有較大規模的矽料能實現投產。明年將是矽料產能大釋放的一年,單是通威股份、保利協鑫和新特能源三大企業將於2022年新增的產能就接近50萬噸,超過2020年我國42萬噸的多晶矽產能!

暴利之下,也有不少企業跨界入場搶灘市場蛋糕。有消息稱,寶豐能源將在銀川建設年產60萬噸高純多晶矽項目,一期30萬噸已動工建設。晶諾新能源年產10萬噸高純晶矽項目正在進行環評公示。

同時,黃河公司、同德化工、青海麗豪等企業也紛紛對外公佈了投產計劃。

綜上看,隨著明年矽料產能的大幅釋放,矽料價格有望觸頂企穩,隨後呈現下降趨勢。而今年和明年上半年,預計通威股份為首的矽料生產企業在產能大幅增加以及生產成本持續下降的背景下,業績爆發期將會來臨。

作者:遙遠

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)