9月28日,A股及hth登录入口网页兩大資本市場房地產板塊均出現大幅反彈。據富途數據顯示,截至2021年9月28日收盤,hth登录入口网页内房股板塊漲達5.44%。其中,漲幅居前的有融創中國(01918.HK)、佳兆業集團(01638.HK)、龍湖集團(00960.HK)及萬科企業(02202.HK)等在内11家内房股股價單日漲幅超5%。

A股房地產板塊方面,據富途數據顯示,截至2021年9月28日收盤,A股房地產開發板塊漲幅達3.63%。其中,招商蛇口(001979.SZ)、金科股份(000656.SZ)及萬科A(000002.SZ)等在在内9家房企,單日股價漲幅超6%。

在房地產板塊集體反彈之際,近期獲董事長大手筆增持的朗詩地產(00106.HK)(下稱「朗詩」)股價卻趨於領跌態勢。截至2021年9月28日收盤,朗詩股價為0.52港元,跌幅為1.89%。其中,朗詩日内股價最大跌幅達5.66%,領跌整個内房股市場。

實際上,股價在背離大市及房地產板塊之前,朗詩股價已經在董事長田明的「助攻」之下,股價已經反彈超30%。

股價反跌背後:年内股價創新低,董事長瘋狂增持

2021年是地產行業經營環境變化最劇烈、最颠覆的一年。從中央到地方,政策調控在不斷升級加碼。「兩集中」供地、限購限售、限地價限售價、二手房指導價、房貸進一步收緊等調控政策猶如雨下。在此背景之下,債務「窟窿」過大、跟不上調控步伐的房企,向外界發佈「求救信」,以求得援助;實現頂不住的,只能宣佈破產。

受諸多負面因素疊加影響,今年以來二級市場房地產板塊幾乎處於領跌態勢。以hth登录入口网页市場内房股為例,據富途數據顯示,截至2021年9月28日,年初至今,内房幅板塊累計跌幅23%,市盈率估值僅有4.36倍,處於歷史較低位置。

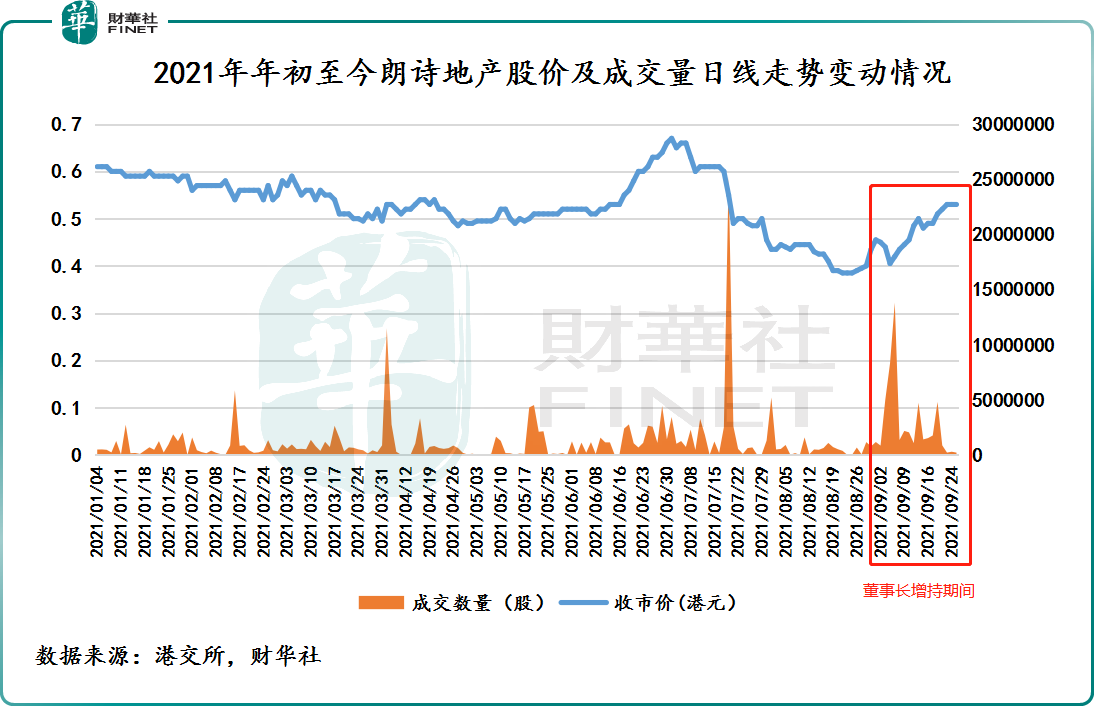

在房地產板塊投資情緒跌至冰點之際,常年交易低迷的朗詩股價更是一度跌至0.365港元,創出2017年以來的新低,在「仙股」之境中越陷越深。

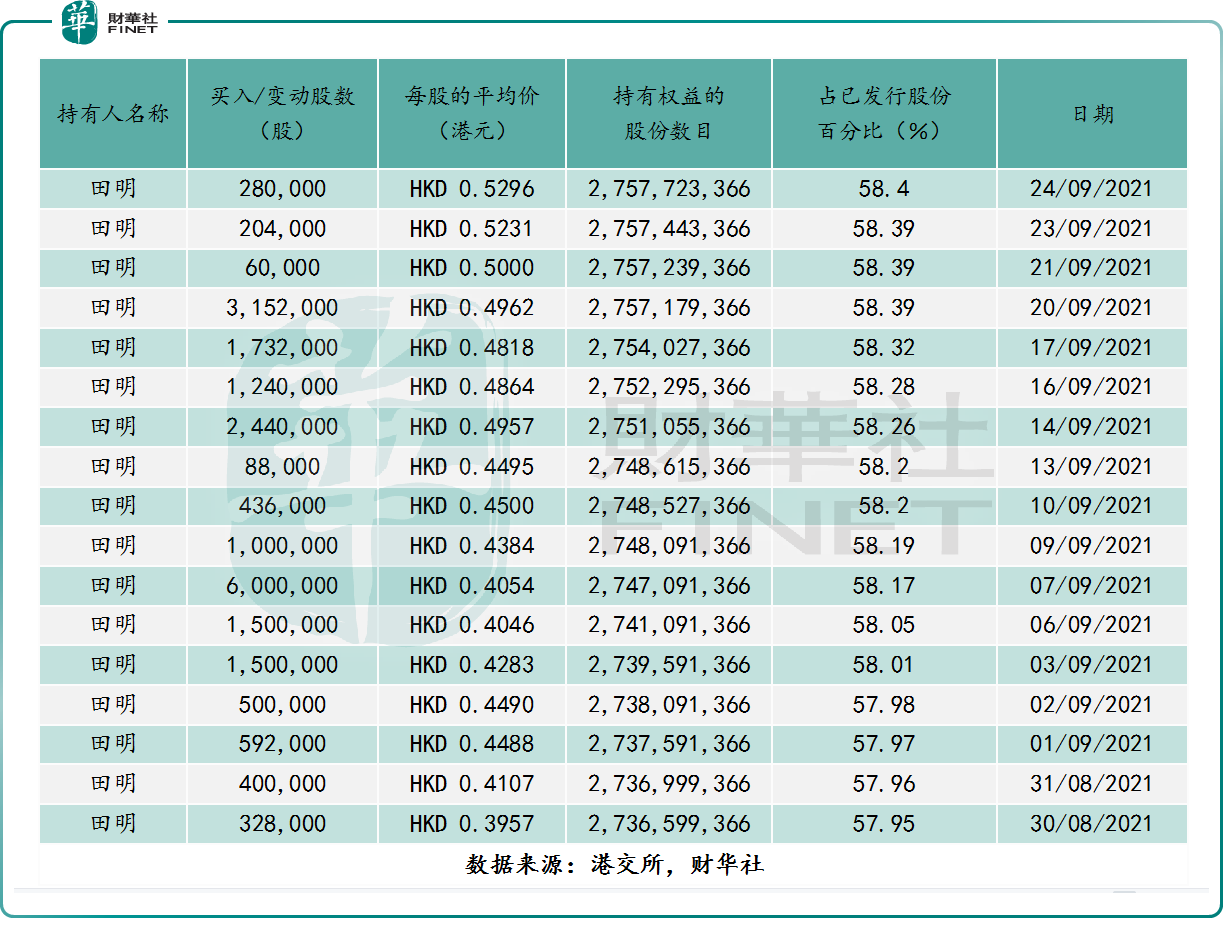

在「仙股」之境彌留之際,朗詩控股股東及董事長田明終於看不下去了,開啓大手筆增持。在朗詩股價創出新低0.365港元同日,即2021年8月30日,田明以0.3957港元每股均價增持朗詩32.8萬股。至此,田明在接下來18個交易日里,連續發起16筆增持。

據港交所數據顯示,於2021年8月30日至9月24日,田明共計發起17筆增持,累計增持朗詩2,145.2萬股,約佔已發行股本的0.45%,總代價為963.631萬港元,平均價格約為每股0.4492港元;增持完成後,田明持股由27.36億股股份增至27.57億股股份,約佔已發行股本比重從57.9%增至58.4%。

值得注意的是,在董事長頻繁的增持下,公司股價出現了大幅異動。截至2021年8月30日至9月24日,朗詩股價累計漲幅為32.5%。股價異動背後與董事長大手及頻繁增持有很大關係。

據港交所數據顯示,截至2021年8月30日至9月24日,朗詩成交量為5,318.9萬股。田明在該期間内增持股份為2,145.2萬股,約佔該期間内總成交量比重的40.3%。

董事長增持背後:上半年虧損4.4億,「三道紅線」未轉綠

在董事長大手筆增持背後,朗詩基本面及發展前景並未樂觀。2021年上半年,朗詩(連同合、聯營公司)銷售額為234億元,同比增長81 %;簽約建築銷售面積148萬平方米,同比增長101%。

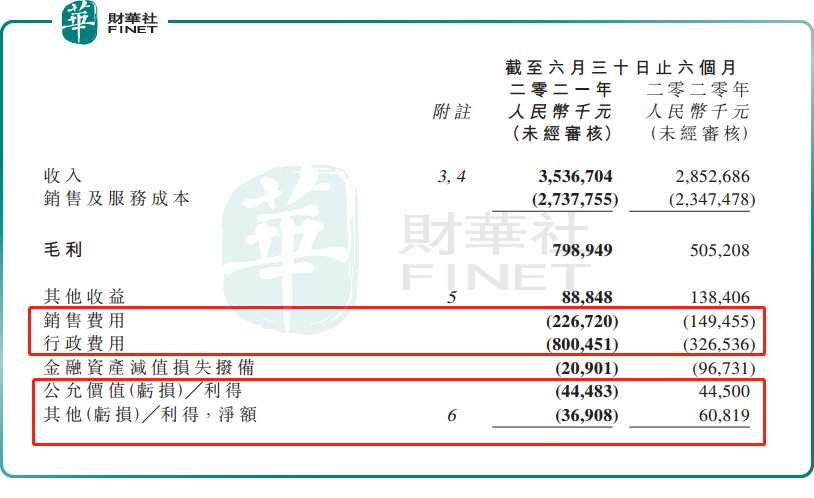

經營業績方面,2021年上半年,朗詩營業收入為35.37億元,同比增長23.98%;毛利7.99億元,同比增長58.14%;然而,淨利卻由盈轉虧,上半年虧損額達4.42億元,同比下滑334.85%;歸屬於公司股東的虧損為4.46億元,同比下滑414%。

朗詩交出一份增收不增利的成績單的背後,公司成本管理及内部管理能力尚待提升。2021年上半年,朗詩的銷售費用及行政費用增速均高於營收增速。據財報顯示,上半年,銷售費用2.27億元,較去年同期的1.49億元增長51.7%,行政費用8億元,較去年同期的3.27億元上升145.1%。對此,朗詩解釋,銷售費用增加,除了銷售規模同比增長外,受疫情影響,為促銷售激勵政策的力度也所有加大;行政費用增加主要是在美國收購SPAC公司間接產生的上市費用3.77億元,同時收購Vintage Estate Homes等導致人員增加帶來成本提升。

此外,因收購、投資物業帶來的公允價值變動,以及匯兌變動產生的賬面虧損,亦是朗詩上半年業績出現虧損重要影響因素。2021年上半年,朗詩公允價值虧損0.44億元,而去年同期則盈利0.45億元;因匯兌變動產生的其他虧損為0.37億元,較去年同期利得0.6億元,出現了由盈轉虧的情況。

從債務角度來看,朗詩依舊踩中「三條紅線」中的一條。截至2021年6月30日,朗詩的債務總計為70.7億元,較去年年底的65.5億元增長7.94%;現金及現金等價物以及受限制資金約39.4億元,較去年年末的52.5億元下滑24.95%。此外,截至6月底,朗詩的加權平均財務成本約為7.0%,較2020年12月31日的7.6%略微有所下降。

依照「三線四檔」融資新規,朗詩剔除預收款後的資產負債率為73.8%,淨負債率為52.8%,現金短債比為2.74。由此,朗詩2021年中期指標一項超阈值,位於「黃檔」行列。

朗詩「不明朗」:土儲逐年減少,引人憂

土儲作為房企業績持續增長的基石,土地儲備的多少將直接影響房企長足發展。然而,從近些年土儲變化來看,朗詩似乎並不在意土儲的增量儲備。

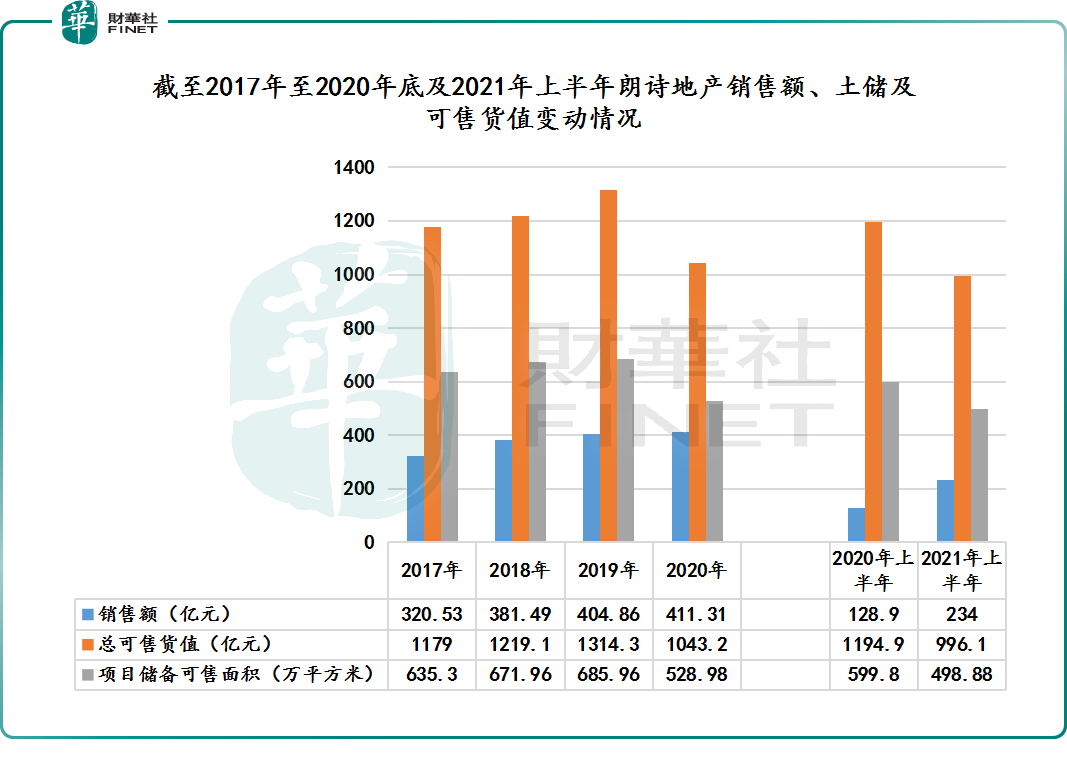

據數據顯示,截至2017-2020年底及2021年上半年,朗詩的項目儲備可售面積分别為635.3萬平方米、671.96萬平方米、685.96萬平方米、528.98萬平方米及498.88萬平方米,對應的總可售貨值為1179億元、1219.1億元、1314.3億元、1043.2億元及996.1億元。如此可見,朗詩的項目儲備可售面積及可售貨值這兩項核心數據均呈現下滑態勢。

此外,2021年上半年項目儲備可售貨值面積按照權益計算,朗詩應佔項目儲備可售面積僅有176.53萬平方米,預計可售貨值293.9億元,分别佔比為35.39%、29.51%。

土地儲備規模持續下滑,亦讓全球三大國際評級機構之一的惠譽產生擔憂。2021年上半年,惠譽對朗詩「最後一評」中直接指出,朗詩集團持有朗詩地產50.1%的股權,高級管理層高度重合,母公司對朗詩地產的董事會控制強且集團内部的資產轉移時有發生;此外,惠譽還強調到,朗詩地產土地儲備規模有限,土儲年限較短,僅為1.5年,可能會阻礙銷售增長和業務可持續性。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)