2021年4月8日晚,中國鋁業(02600-HK,601600-CN)、重慶鋼鐵(01053-HK,601005-CN)和江西銅業(00358-HK,600362-CN)先後發佈了2021年第1季業績預喜。

其實,在此之前已有多家煤炭和礦業巨頭發佈業績預喜,包括中煤能源(01898-HK,601898-CN)和紫金礦業(02899-HK,601899-CN)。

這些週期股的股價也已聞風而起。

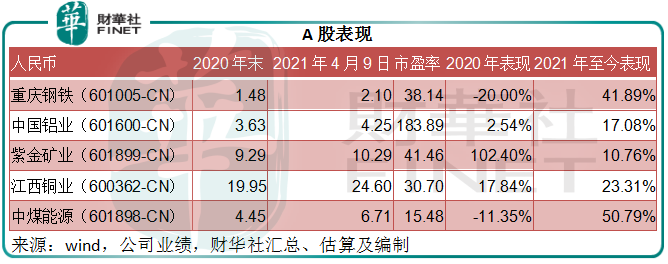

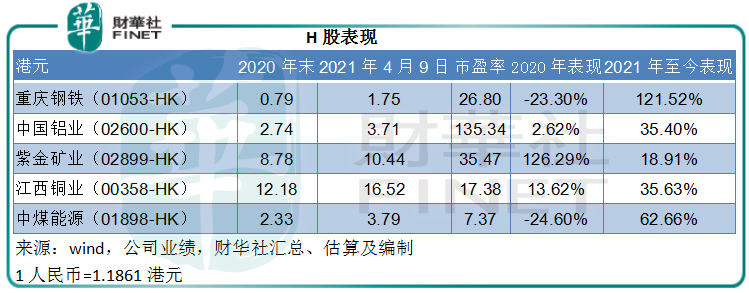

2021年至今,這五家公司的A股累計漲幅介於10.76%-50.79%之間,H股累計漲幅介於18.91%至121.52%之間。

其中漲幅的區間低位(A股10.76%及H股18.91%)屬於紫金礦業,2020年由於疫情以及政經不確定因素令全球避險情緒升溫,對黃金的投資需求激增,紫金礦業的礦產金業務收入顯著增長,同時毛利率大幅提高,帶動整體業績顯著增長,所以紫金礦業的股價在2020年已漲過一波,A股全年累計上漲1.02倍,H股全年累計上漲1.26倍,在2021年至今三個多月仍能保持11%以上的累計漲幅,已顯示出韌力。

可能正因為已經累積了一定的漲幅,在這些公司發佈盈喜時,有的股價大漲隨後回調,有的回落後上漲。如何摸清市場先生的情緒波動?

歸根到底,最終決定這些公司估值表現的還是它們自身的基本面因素。這五家AH股上市公司的2021年季績增幅均以數倍起步,照理應為不錯,但相信許多人都擔心高增長是否與2020年第1季適逢疫情停產以致低基數有關。

以下我們就來看看這些預喜的成色如何?這些上市企業的短期前景到底怎樣?

2020年,最早從疫情中復蘇的中國,再次令世界震驚,經濟恢復速度遠超預期,也讓煤炭和工業金屬等對經濟發展敏感度最高的原料產品猝不及防。

經濟復蘇對基建、工業生產的需求急增,因此對煤炭和工業金屬的需求也大幅上升,這大大超越了供應方的預期,同時出口國依然處於疫情的封鎖狀態,未能復工復產,也讓原料進口量顯著下降。在供求缺口擴大的支持下,煤炭和工業金屬的價格急漲,這種情況在2021年第1季尤其明顯。

從下圖可見,普鋼價格今年以來累計上漲近13%,較去年同期則同比上漲45%以上。

而鐵礦石在去年下半年上漲至高位後未有進一步突破的動力,今年以來累計漲5.26%左右,見下圖。

在普鋼價格顯著跑赢原料價格的推動下,重慶鋼鐵的2021年業績增長也就可以預料得到了。

該公司預計,在其抓住鋼鐵市場復蘇的有利時機,狠抓降本增效,實現產銷規模效益穩步提升,而帶動淨利潤同比大幅增長。2021年第1季歸母淨利潤將增長約10.8億元(單位人民幣,下同),扣非歸母淨利潤將增加10.66億元。

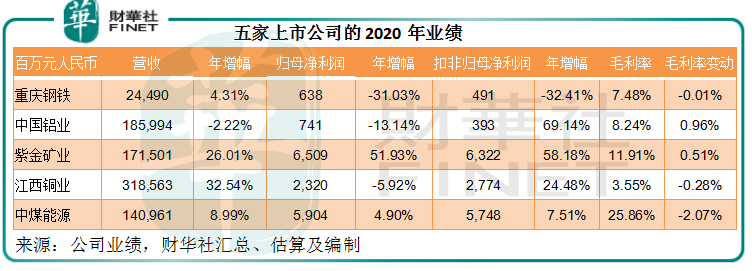

2020年第1季,重慶鋼鐵的季度歸母淨利潤為417.3萬元,扣非歸母淨利潤為25.3萬元,這意味著其2021年首季歸母淨利潤和扣非歸母淨利潤或分别達到10.84億元和10.66億元,甚至高於2020年全年的業績表現。該公司2020年全年歸母淨利潤和扣非歸母淨利潤分别只有6.38億元和4.91億元。

這種有利形勢能否持續?先來看大環境。

根據「我的鋼鐵」的產業數據,四月用鋼旺季,庫存去化明顯。鋼聯數據顯示,截至2021年4月8日,國内五大鋼鐵品種生產企業的周產量達到1057.35萬噸,相較2020年平均水平為1033.19萬噸,可見產量在提升。

與此同時,截至2021年4月9日的一周,國内五大鋼材品種總庫存為2625.56萬噸,周環比下降6.1%,年同比下降10.79倍,可見庫存的去化十分明顯。

產量增長、同時庫存去化加速,可見國内對鋼材需求強勁,而目前鐵礦石價格仍未見飙升,對鋼鐵生產商來說無疑是利好。所以短期而言,至少在第二季,鋼鐵企業應仍可享受鋼材價格上漲的紅利,聲稱已進一步優化產品結構的重慶鋼鐵在短期内或仍可保持表現。

今年以來,疫苗的推廣讓全球經濟重啓的信心得到了提振,對貴金屬的避險需求也有所降溫,金價從逾兩千美元高位回落15%以上。有鑒於此,紫金礦業預計2021年第一季歸母淨利潤增長主要得益於礦產品產量和銷售價格同比上升,更大可能與冶煉產銅有關,而不再是礦產金。

2020年,陰極銅、冶煉銅、銅精礦等業務合共佔了其總收入的19.35%,但分部利潤佔比高達49.19%,可見銅業務對其業績增長的重要性。

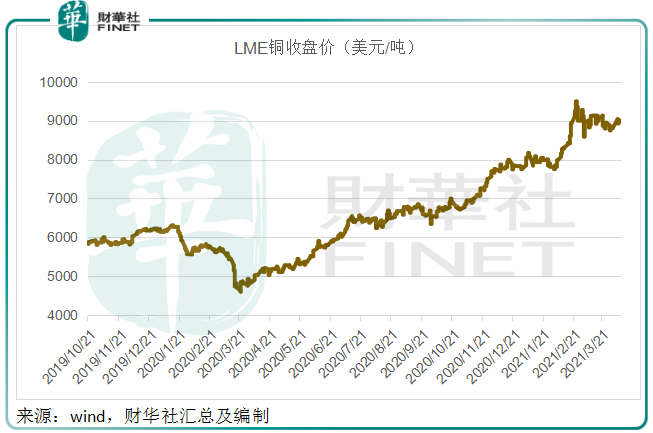

2020年,LME銅價累計上漲25.68%;2021年第1季,LME銅價再漲13.62%,已相當於去年全年漲幅的一半。

紫金礦業預計其2021年第1季歸母淨利潤將按年增長1.21倍-1.4倍,至23億元到25億元。

同時,國内最大的綜合性銅生產企業江西銅業亦預計,2021年首季歸母淨利潤或按年增長4.19倍-4.49倍,至8.31億元-8.79億元,扣非歸母淨利潤或達到12.28億元-12.76億元,相較上年同期為淨虧損4.74億元。

從上圖可見,LME銅價漲勢是從去年4月起展開,短期來看,供求缺口仍在,銅價應可得到支撐。

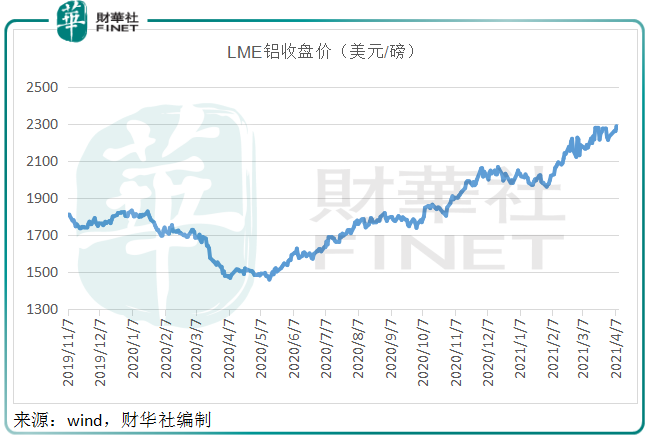

LME鋁價於2020年累計上漲了9.84%,但2021年鋁價走勢更為淩厲一些,或得益於全球經濟重啓的需求上升。2021年第1季LME鋁價累計上漲11.71%。

在這個有利大環境的推動下,中國鋁業也即將發佈強勁增長的2021年第1季業績。該公司預計,在主營產品毛利較去年同期大幅增長的帶動下,季度歸母淨利潤或按年增長30倍,達到9.67億元;扣非歸母淨利潤或達到12.88億元,而上年同期為虧損2.91億元,比2020年全年扣非歸母淨利潤3.93億元還要高出2.3倍。

從上圖可見,鋁價仍呈斜向上之勢。今年4月以來,鋁價又在3月末的基礎上再上漲了2.89%。在碳達峰的發展計劃下,鋁的需求端應可得到支撐,鋁價未來走向或取決於產能優化對供應端的影響。

未來碳排放的控制,必然以降低化石燃料的使用為主,但目前煤炭仍是我國重要的消耗原料。2020年和2021年前兩個月,火電仍佔我國總發電量的67.87%和75.56%,而電力、煤氣和冶金等工業佔了我國煤炭消費的一半以上。

2020年第四季,由於用電需求激增,同時下半年部分煤礦煤管票提前不足和進口下降,煤價開始上漲。

參考以上兩張圖,煉焦煤從去年第四季起上漲,到三月初有所回調,動力煤在供應缺口最大的1月底2月初到達峰值後回落,不過仍比去年同期高出一定幅度。

中煤能源預計,受產品銷售價格大幅上漲帶動,2021年第一季歸母淨利潤或同比增長4.27倍-4.43倍,至34.15億元-35.2億元,扣非歸母淨利潤或同比增長4.41倍-4.58倍,至27.59億元-28.64億元。

然而,煤炭等石化企業的未來或許不如其他基本金屬企業那麽正面,碳排放的控制、新能源的倡議使用,將迫使這些企業不斷進行技術升級的投入甚至轉型,相信這也是中煤能源利潤能力遠勝,但市盈率估值比其他基本金屬企業低的原因。

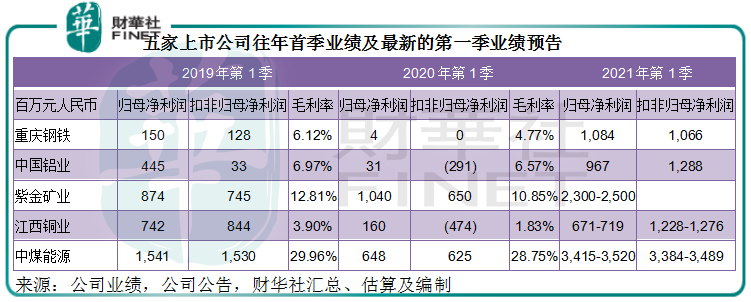

對比以上兩個圖表的數據,2021年第1季的預盈數據都優於疫情之前的2019年第1季,重慶鋼鐵和中國鋁業甚至超越2020年全年業績表現,由此可見,2020年第一季的低基數並非促使其強勁增長的主要原因——產品價格上漲以及業務增長才是主因。

對週期股的交易操作一般為逆向,即在估值偏高時介入,估值偏低時出售,因為業績發佈具有滞後性,在業績見底回升時,由於分母較低,估值也偏高,反之亦然。

但是,這五只週期股卻不能一概而論。首先從鋼鐵、銅、鋁等工業金屬來看,行業的產能過剩問題早已存在,短期的供求缺口主要因為產能未完全恢復,未來的價格走勢仍取決於產能問題,若產能增長跟上甚至超越需求,則這些基本金屬的價格將回落。碳達標已明確了日程,煤炭企業的前景不確定性更大。投資者須謹慎應對。

作者:毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)