作為國内cxo(醫藥研發外包)領域的龍頭企業,藥明康德(603259-CN)業績在經歷了2019年短暫的下挫後,2020年中期業績增長保持了行業應有的景氣度預期:營收與淨利潤分别同比增長22.68%和62.49%,達72.31億元、17.17億元。

與此同時,康龍化成(300759-CN)、泰格醫藥(300347-CN)業績亦同比大增,營收與歸母淨利潤同比增長34.01%、196.89%,達21.93億元、4.79億元;8.58%、183.66%,達14.52億元、9.99億元。

驅動這一現象的因素來源於以下幾個方面:

節省成本。藥企外包一般要降低了藥物開發有關的整體研發成本;

專業分工。外包有助於製藥公司獲取製藥公司研發部門内部未發現的能力。外包亦有助於製藥公司繼續專注於其核心業務。與此同時,若幹服務的外包有助於藥物開發過程中的執行效率及(如有必要)在最重大藥物開發挑戰中向製藥公司提供定製及科學研究、分析及開發服務;

降低風險。外包予可靠及聲譽良好的合夥人降低了藥物開發過程中有關的整體風險;

以中國市場為例,政策調整也在為以上因素提供良好的催化環境:於2019年期間,中國醫療行業先後推行輔助用藥目錄、國家醫保藥品目錄(National DrugReimbursement List)新版、第一批藥品集中採購的全國擴展、第二批仿製藥集中採購等多項政策。結合中國正在進行的藥品審批制度改革、2016年頒佈的藥品上市許可持有人制度試點方案,以及集中採購仿製藥試點方案和將創新藥物納入國家醫保藥品目錄,通過鼓勵更多公司轉向創新藥物開發,增加中國對合同研究機構服務的市場需求,加快了中國醫藥創新市場的增長。

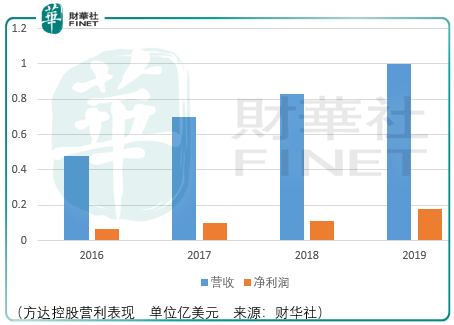

以上,便是理解方達控股(01521-HK)業績增長前景的行業現狀。

方達控股是一家從泰格醫藥業務中分拆的一家以美國為主要經營市場的cro企業,根據方達的說法,泰格集團認為方達的風險及回報狀況及業務增長策略與泰格集團截然不同,分拆及上市將為投資者提供機會投資在美國及中國(全球兩個最大的合同研究機構服務市場)均有業務經營的快速增長型合同研究機構,而泰格集團更專注於主要在中國、韓國、日本、馬來西亞、新加坡及印度提供臨床試驗服務、已成功完成臨床試驗的藥品或醫療設備或醫療器械的登記服務以及臨床試驗支持服務。

但分拆並不意味著兩者脫離關係,方達通過泰格得以在中國向客戶提供涵蓋I至IV階段的臨床試驗支持的全面解決方案,作為交換,泰格的客戶可以使用方達的服務,尤其是生物分析相關服務。

因此在股票市場上可以理解為方達控股為mini版的泰格醫藥,這一點可以通過兩者二級市場股價走勢的聯動性得到印證。

然而,在2020年7月初以來的走勢中,兩者卻呈現了較大的差異:2020年中報顯示,方達營收、歸母淨利潤增速分别為1.95%、-52.67%,達0.51億美元、0.043億美元。

造成業績增速差異如此之大的原因在於方達主要經營的美國市場正受到covid-19的嚴重影響,據方達披露,「自2020年3月以來,美國的COVID-19個案數目持續上升,限制了我們僱員進行實驗室服務的完全能力,並降低了我們的交付效率。此外,COVID-19大流行導致美國運輸服務減少,製造業和物流網絡中斷,對我們的供貨商及客戶的供貨商在美國生產候選藥物及服務所需的其他物資的能力產生不利影響。我們在美國的設施繼續以較低的使用率運作,目前並無明確指示其運作將於何時回復正常。」

儘管有消息稱新冠疫苗研發有重大突破,但這並不能確定方達控股業績短期下滑趨勢就此阻斷並帶來股價上的提振,尤其是在目前自身估價高企、泰格醫藥估價處於歷史頂點附近的時刻。

那麽從長期而言,方達控股是否具有投資價值?

從行為上,應該要看到方達控股所做的努力:

於2020年中期内,Frontage Labs(方達子公司)通過增加中心實驗室服務(包括臨床採集盒、中心實驗室檢測、樣品跟蹤、本地實驗室標準化、生物庫、物流、科學操作、高級治療服務、臨床、藥代動力學及藥效學(PK/PD)及COVID-19檢測)開始擴大其生物分析及生物制劑分部的能力,其預期該等服務將於2021年第二季度全面營運;

Frontage Labs繼續進行其位於賓夕法尼亞埃克斯頓設施的71000平方英尺實驗室面積的建設,乃用於擴張化學、製造和控制及生物分析服務,該實驗室場所計劃將於2021年第一季度全面投入運營;

Frontage Labs在賓夕法尼亞埃克斯頓設施建立了高要求的定量全身放射自顯影(「QWBA」)基地(「COE」)。QWBA研究在藥物開發過程中用於確定放射性標記測試化合物在實驗動物中的分佈和濃度,可提供有關組織藥代動力學、穿透性、蓄積及恢復的信息。從QWBA研究獲得的組織分佈數據將用於支持監管提交、發現項目,並在向人類研究對象施用放射性標記藥物之前提供監管機構及機構審查委員會要求的劑量學計算。迄今為止,COE已可全面開展QWBA研究,並為人類放射性標記臨床研究提供劑量學預測;

方達啓動了在中國蘇州的215000平方英尺研究設施的設計程序,該設施將用於藥物代謝和藥代動力學、非GLP和GLP藥代動力學及毒理學研究,並進一步擴展現有業務,包括生物分析、臨床試驗材料生產、穩定性研究、微生物檢測以及包裝材料的兼容性研究;

從現實上,應該進一步看到方達所面臨的成長環境:

就cro行業,對於‘龍頭’而言其是否存在較強的競爭壁壘,譬如康龍化成的中期營利增速要高於藥明康德。如果沒有,方達或許還有一定的成長空間,但到一定的程度,其將面臨新興企業的市場擠壓;

如果國產cro企業講的是一個技術人才成本優勢的故事,那麽企業需要面臨用人成本增長的問題。根據弗若斯特沙利文數據,全球合同研究機構經營成本按複合年增長率6.4%由2014年的218億美元增加至2018年的280億美元;全球耗材成本按複合年增長率7.9%由2014年的39億美元增至2018年的54億美元;設備成本按複合年增長率3.9%由2014年的23億美元增至2018年的27億美元。雖然此刻方達控股有底氣認為其能夠將主要成本部分的任何增加轉嫁到客戶身上,且預計有關增加日後不會對其經營業績造成任何不利影響,但是根據海外cro企業較低的集中度,這個成本轉移的能力終將面臨限制;

總體而言,cro三巨頭(藥明、康龍、泰格)自2020年7月以來在股價新高上已經愈發艱難,而在長期競爭前景上,龍頭優勢還需要更多數據佐證其長期投資價值,否則cro領域的投資就是一股潮流的週期遊戲,而目前並不適合介入。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)