中國SaaS企業寒冬未過!

今年以來,hth登录入口网页SaaS概念股集體遭遇滑鐵盧。富途牛牛資料顯示,年初至今,在hth登录入口网页的19只SaaS概念股中,有多達18只股股價下跌,其中17只股跌幅達兩位數。

面向房地產行業的SaaS服務商明源雲(00909.HK),其股價年初至今以59.69%的跌幅排在板塊第五位。

從2021年2月中旬起,明源雲股價就開啓了跌跌不休的模式,至今累計跌逾90%,市值只剩下50餘億港元。

對資本市場十分敏感的機構紛紛減持明源雲,富途牛牛數據顯示,目前機構合計持有明源雲股份的比例降至20.57%,相較於2021年三季度最高點31.16%下降了超過10個百分點。

明源雲的運氣不大好,與其他領域的SaaS服務商相比,深耕房地產行業的明源雲受到市場的衝擊更大。

深陷虧損旋渦

明源雲是我國地產生態鏈數字化頭部服務商,為不動產生態鏈上各主要參與者提供企業級SaaS產品和ERP解決方案,累計為全國超過7000家房地產企業提供數字化產品和服務。

根據弗若斯特沙利文的數據,明源雲是中國房地產開發商的第一大軟件解決方案供應商,按2019年的收入計佔有18.5%的市場份額。中國前100家地產開發商中,有99家都是明源雲的客戶。

眾所周知,SaaS服務企業普遍面臨規模商業化難和持續性虧損的困境,背後是產品同質化嚴重、獲客成本過高、銷售成本高以及市場需求多樣化導致規模化難等問題。因此,活下去並能扭虧為盈,才是展現一家SaaS公司強大生命力和判斷其好與壞的核心維度。

作為一家以技術和營銷驅動增長的SaaS企業,高昂的營銷成本及研發投入導致明源雲在最近幾年產生持續虧損,營收則起起落落。而進入2023年,明源雲依靠的一群地產「金主爸爸們」都很缺錢,項目擴張十分有限,這令明源雲雪上加霜,告别了曾經的高增長時代。

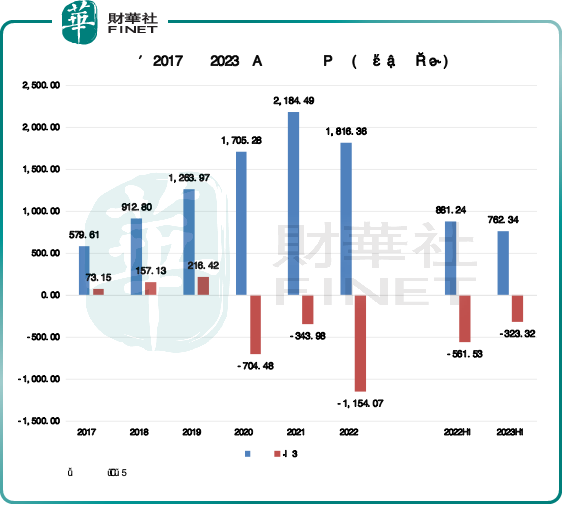

近三年,明源雲的經營業績越來越不好看:2020年開始,明源雲產生虧損;2022年起,明源雲收入進入下降通道。

在今年上半年,由於地產市場環境繼續深度調整,明源雲收入同比下降13.5%至7.62億元。受強有力的成本管控措施(整體費用下降12.9%),明源雲公司擁有者應佔虧損3.23億元,同比收窄42.4%。

與微盟集團(02013.HK)、金蝶國際(00268.HK)等SaaS企業一樣,明源雲的獲客成本較高,2023年上半年銷售及推廣費用為4.52億元,佔收入比重近60%。此外,明源雲的研發成本、一般及行政費用在今年上半年雖也有所下降,但佔收入比重也較大。以上三項費用及支出累計值已超過明源雲的收入水平,因此導致公司產生了虧損。

在數字經濟和公有雲快速發展的帶動下,我國SaaS賽道方興未艾,大有可為。但在當下,SaaS行業仍處發展初期,研發和營銷投入仍是一場持久戰,企業很難在持續降本的基礎上實現市場規模擴張,要實現規模化效益還為之尚早,明源雲如今尚處於低谷期。

壞賬風險警鍾敲響?

對於近日股價再創歷史新低,明源雲於11月5日晚間發佈公告稱,「並不知悉有關該等股價波動之任何原因」。

明源雲還在公告中表示:「公司的業務營運維持正常,訂單簽約額及回款情況保持平穩,不存在大額壞賬的情形。」

那麽,回款和壞賬情況是否是造成明源雲股價跌入谷底的「罪魁禍首」?

我們首先看一下明源雲所處的房地產行業狀況。

整體來看,我國地產行業正處於弱復蘇階段,房地產開發投資指標仍處於低谷,這對於明源雲的經營來說並不是好事。

統計局數據顯示,1-10月,全國房地產開發投資95922億元,同比下降9.3%,從單月來看,已有20多個月未能轉正;商品房銷售額97161億元,下降4.9%,其中住宅銷售額下降3.7%。

在此背景下,不少地產開發商資金狀況吃緊,一方面不得不謹慎投入數字化,從而拖累了相關SaaS企業收入;另一方面,地產開發商結算能力減弱,他們的供應商面臨壞賬風險。

明源雲的客戶合同貿易應收賬款數額並不低,且壞賬值得警惕。2023年半年報顯示,明源雲的客戶合同貿易應收賬款為1.56億元,同比增長5.56%,增長幅度不大。

值得一提的是,在2020年9月提交的招股書中,明源雲表示通常授予其客戶0至30天的信貸期,但2023年半年報中將該信貸期提升至0至90天。信貸期的延長,可能會推升壞賬的金額水平。

今年上半年,明源雲6個月至1年以及1至2年賬齡的貿易應收賬均有所增加,並且這兩個賬齡的貿易應收款佔比較高,反映出公司客戶的結算能力正在減弱。按整體基準計,該兩個賬齡的貿易應收款及合同資產的預期虧損率較高,分别高達43%及69%,因此作出的虧損撥備也是最高的。

受此影響,明源雲在今年上半年作出了近7000萬元的減值撥備,這也拖累了公司的盈利能力。所以可以看出,明源雲雖然並不存在大額壞賬的情況,但壞賬存在上升勢頭,並且貿易應收款數目較大,明源雲需把控好信貸風險,以免給利潤進一步帶來負面影響。

未來走向何方?

作為房地產SaaS垂直賽道的龍頭服務商,明源雲的底子較厚,其以「PaaS平台+SaaS+生態」的戰略佈局,以天際PaaS平台為技術底座,構建了雲客、雲採購、雲空間、雲鏈產品矩陣,覆蓋客戶關系管理、資產管理與運營、項目建設三大業務線。

明源雲在地產行業的客戶圈相當龐大,有大部分的百強開發商都在使用明源雲的ERP(企業資源規劃),依靠ERP穩固的客戶關系,容易推進新的不動產管理SaaS服務。

奈何地產行業風雲變幻,過度依賴地產市場的明源雲也該到了尋找新增量的時候。

在地產行業,削減數字化投入的企業以資金吃緊更為嚴重的民營企業為主,而很多央企經營較為穩健,財務整體健康。克而瑞地產研究數據顯示,從2023上半年樣本房企三條紅線分檔結果來看,綠檔房企佔比從2022年的23%上升至2023上半年的26%,仍然以央國企為主。另一方面,央企在數字化方面的投入也較為穩定,在《數字中國建設整體佈局規劃》背景下,央企正加快投入數字化轉型。

明源雲將客戶拓展方向聚焦在了央企層面,以提升央企在業務中的佔比。公司在2023年半年報中表示,加速匹配數字技術創新體系,推動公司數字技術創新產品在國央企客戶群的更廣泛應用。

要擺脫對地產行業的過度依賴,轉向產業及基建類非住宅房地產市場成為明源雲的重要策略,這也是明源雲拓寬收入來源的好途徑。

自2021年下半年開始,明源雲就加速進入產業及基建非住宅市場,例如保障房、商辦物業、產業園區等。全面轉向非住宅市場至今已有數年,明源雲在這方面的成效如何,其並未具體透露。在近日的公告中,明源雲表示「正在加快從住宅拓展至產業/基建數字化市場,預期未來將從相關市場的業績增長中受惠。」字里行間可以看出,當下非住宅市場對明源雲的業績貢獻十分有限,公司還暫時擺脫不了對地產市場的依賴。

此外,SaaS企業要提升產品力和服務能力,人工智能技術顯得尤為重要。特别是AI大模型的出現,SaaS服務或將被重新定義,AI大模型還可有效降低SaaS企業服務和交付成本,改善SaaS企業的利潤率。

在AIGC和大模型風口下,國内多見SaaS企業加入了擁抱AI大模型的軍備賽,如微盟集團發佈了AI大模型應用產品WAI,金蝶國際亦在今年8月推出了金蝶雲·蒼穹GPT大模型,中國有贊(08083.HK)則發佈了AI產品「加我智能」。

明源雲也加入到了「百模大戰」中,今年7月,明源雲發佈了不動產數字營銷AI大模型「雲客GPT」以及不動產生態鏈一站對話式營銷雲「MY AI」,其中「雲客GPT」不僅基於對地產數字營銷的專業沉澱和行業大數據優勢,也可以結合房企數據定制企業專屬大模型。此外,明源雲的天際PaaS平台引入了AIGC能力,將「AIGC+零代碼」、「AIGC+低代碼」等技術結合至公司顧問及客戶開發人員的AI生產應用中。

雖然目前還不能說大模型是國内SaaS市場的質變點,但這是一個劃時代變革的節點,可能會給中國SaaS行業帶來一次「活得更好」的機會。

明源雲能否抓住AI時代的歷史性機會,我們拭目以待。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)