近期,美國遭遇了歷史罕見的「奶粉荒」,為此不得不從歐洲空運奶粉以滿足國内需求。

而在太平洋的另一端,我國奶粉市場不但供應充足,還出現了需求疲弱的現象。在行業進入存量競爭的背景下,内卷也越來越嚴重,價格戰愈演愈烈,導致頭部企業疲於應付行業困局。

今年上半年,奶粉企業的日子並不太好過,「期中」成績單並不理想。

啞火!奶粉龍頭業績集體變臉

隨著中期業績報披露時間接近尾聲,大部分奶粉上市企業披露了半年報。

與去年同期相比,今年上半年國内奶粉市場增長明顯乏力,上升空間受限,不少行業參與者出現業績下滑的尷尬局面。

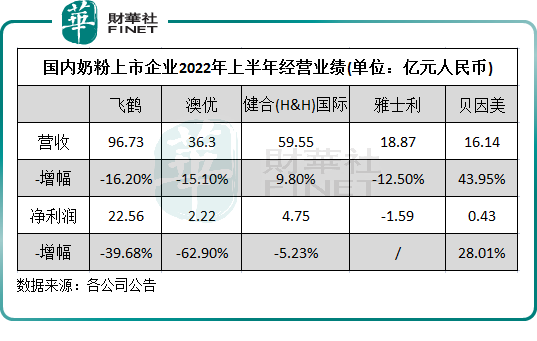

在上圖5家奶粉上市企業中,除了貝因美(002570.SZ)營收淨利齊增外,其餘四家企業業績均出現下降。

其中,本土奶粉品牌一哥中國飛鶴(06186.HK)報告期内營收淨利潤雙降,分别下滑16.2%及39.68%,這也是公司2019年以來半年報中首次錄得業績下滑;有伊利(600887.SH)撐腰的澳優(01717.HK)則與飛鶴同病相憐,營收淨利潤分别同比下滑15.1%及62.9%。

此外,健合(H&H)國際(01112.HK)報告期内增收不增利,淨利潤同比下降了5.23%;蒙牛控股的雅士利國際(01230.HK)的成績單則最慘淡,營收不但錄得下滑,期内還由盈轉虧,虧損了1.59億元,為該五家企業中唯一一家產生虧損的企業。

對於業績下滑,「人口出生率下滑」、「市場需求疲弱」和「競爭加劇」成為這些企業提到的最為頻繁的原因。

新生人口紅利已過,存量競爭時代到來

一直以來,人們普遍認為孩子和女人的錢最好賺。但如今,行業因受諸多因素影響,孩子們的錢也沒那麽好賺了,行業高增長的勢頭已不復存在。

實際上,自2014年起,我國嬰幼兒配方奶粉(以下簡稱「嬰配粉」)的市場規模增速就開始出現了較大幅度下滑,逐漸進入了單位數的緩慢增長階段。

2020年以來,受疫情的襲擾,我國嬰配粉的市場規模直接進入到了低單位數增長階段,2020年及2021年分别僅增長4.4%及2.2%。到了今年上半年,行業增速下降了4%,出現了罕見的負增長。

而對國内嬰配粉市場造成長期影響的,是人口出生率的變動。在過去,我國嬰配粉市場的高速增長,是建立在人口出生率保持在健康水平的基礎之上,新生兒人口紅利為眾多本土品牌的崛起提供了良好的土壤環境。

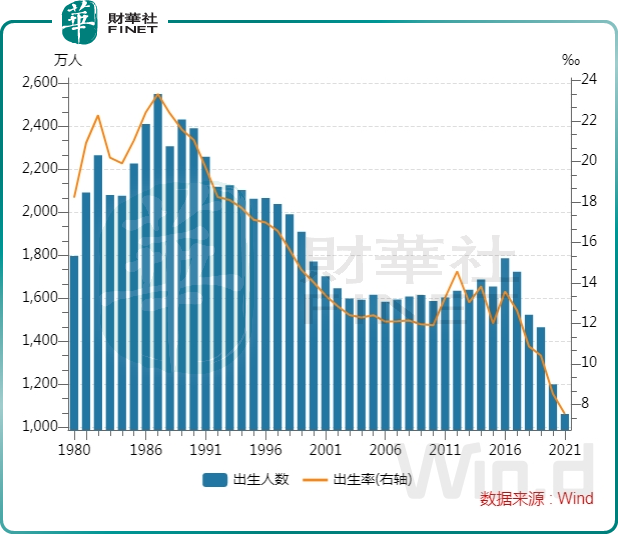

上圖可以看到,近些年,我國新生兒的規模出現較大幅度的下降。而對於我國奶粉市場來說,嬰幼兒一直是帶動奶粉銷量增長的主力軍。不難看出,近幾年減少的大量新生兒,對國内奶粉市場帶來的衝擊得有多大。

因此,新生兒數量的變動,是導致我國嬰配粉行業進入存量市場階段的根本原因,這與嬰配粉的市場規模出現負增長息息相關。對於那些快速崛起的本土品牌來說,顯然是難以適應市場增長放緩的現實,經營業績出現較大的波動也不足為奇。

行業陷入内卷,清庫存成首要目標

過去幾年,嬰配粉市場僧多粥少的現象已然形成,在這種大環境下,奶粉企業首先要做的就是如何保住市場份額了。

不過,任何行業進入存量競爭階段,往往避免不了陷入「内卷」。薄利多銷,似乎成為行業參與者共同的目標,為了這個目標,企業的盈利能力也經受著更大的考驗。

在2020年疫情爆發之前,國内奶粉行業的銷售模式較為粗放,飛鶴、澳優等頭部企業為了加速搶佔市場份額,以及在國際品牌面前實現彎道超車,紛紛採用了激進的「壓貨」式增長模式,即廠家不斷提升經銷商的任務量,將指標壓給了經銷商。

疫情爆發以及人口出生率下降帶來的衝擊逐漸顯現後,奶粉行業的「壓貨」式增長模式也開始失靈了,反倒成為企業業績變臉的導火索。

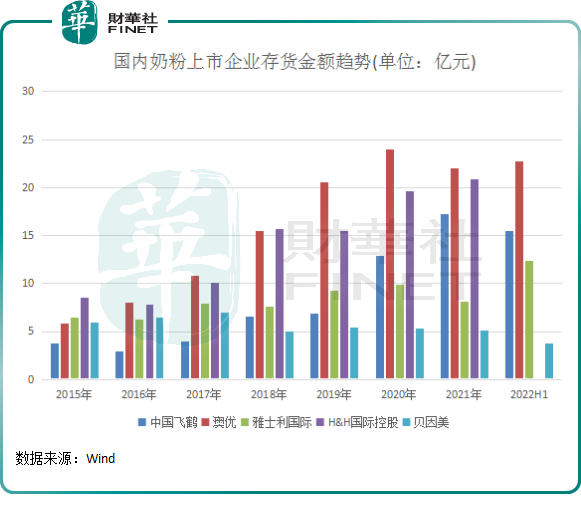

去年以來,行業庫存高企的現象越來越嚴重,導致企業現金流受到不同程度的影響,同時還增加了企業管理費用。

Wind數據顯示,在2022年中期,澳優和雅士利存貨金額均處於歷史高位,佔總資產比重分别為24.23%及17.92%,達到或接近上市以來的最高水平。

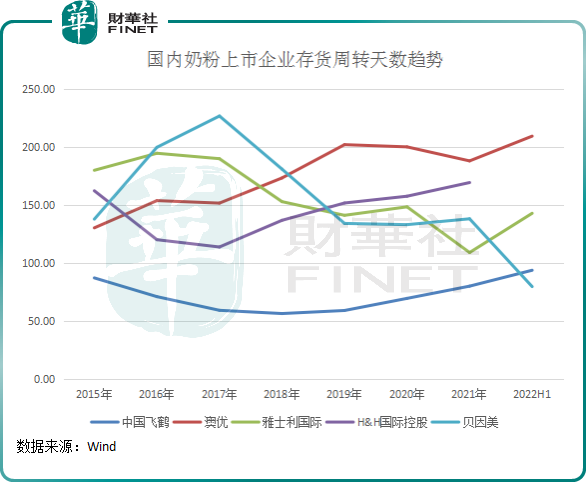

同時,報告期内中國飛鶴、澳優的存貨周轉天數分别達93.66天和211天,處於近年來的最高水平。其中,澳優的存貨周轉天數令人擔憂,200多天的周轉天數意味著其庫存商品的周轉期長達六七個月,壓貨嚴重。

為及時清庫存,中國飛鶴和澳優今年上半年開始以犧牲增速的方式來主動去庫存。以飛鶴為例,今年4、5月份,中國飛鶴啓動了一輪新鮮戰略,減少對高庫存經銷商發貨,以降低渠道庫存進行減壓。到今年6月底,飛鶴全國庫存水平較2021年末有所下降。

清庫存往往伴隨著降價促銷,在中國飛鶴和澳優的帶頭下,行業進入了新一輪的價格戰。

在2021年,中國飛鶴的超高端明星產品「星飛帆」對公司整體收入貢獻達到了50%,已連續三年佔了公司營收的半壁江山。

進入2022年,高端奶粉在國内市場越來越賣不動了,同時國内更多奶粉企業推出單價100元-200元的嬰幼兒奶粉,卷得中國飛鶴300元價位的產品苦不堪言。因此,中國飛鶴為了調整庫存,在其降價策略中率先對「星飛帆」開刀。雖然庫存清理有所成效,但「星飛帆」的收入在今年上半年卻出現了下滑,這便是降價帶來的負面影響,致使公司近些年開了掛般的增長速度放緩了下來。

澳優的業績亦受到清庫存的影響,報告期内,為了梳理渠道,澳優減慢了向分銷商分發自家的牛奶粉,對分銷渠道的整體庫存水平實行更嚴格控制。同時,澳優也對其明星產品海普諾凱1897進行渠道策略調整,大搞促銷活動,穩住了該產品的銷售額。

通過壓價促銷來進行清庫存,對奶粉企業來說有利有弊。利處在於繼續鞏固企業產品銷量,夯實市場地位。尼爾森數據顯示,2022年上半年飛鶴市佔率持續提升,佔比接近20%,保持市場份額龍頭的位置;澳優旗下的海普諾凱1897線下銷售額的市場份額同比提升0.5個百分點。

弊處則是,企業進入了「以價換量」的僵局中,對企業的短期業績影響很大。

報告期内,這幾家企業毛利率均出現不同程度的下滑,中國飛鶴、澳優、雅士利和健合(H&H)國際的毛利率分别為67.6%、47.1%、31.6%及62%,分别下降5.7個百分點、3個百分點、6.2個百分點和1.1個百分點。

總結:

整體看,奶粉上市企業今年上半年的成績單並不理想,這正是行業進入到存量競爭時代的真實寫照。

我國人口出生率的波動,令整個嬰配粉市場面臨巨大的增長壓力,這是未來行業面臨最大的不確定因素。而隨著競爭日趨激烈,產品同質化現象加劇,高端化趨勢已很難扭轉企業的疲弱頹勢。

隨著新生兒人口紅利已成為過去式,未來奶粉市場的競爭或會更加激烈,市場集中度也會進一步提升。對於中國飛鶴等頭部企業來說,未來的「第二增長曲線」被寄託在了成人奶粉市場,老齡化趨勢給了奶粉企業一個改善經營困境的機遇。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)