編者按

近年來新能源汽車處於高速增長中,全球新能源汽車銷量和滲透率不斷超預期,2021年中國新能源汽車產銷分别完成354.5萬輛和352.1萬輛,預計 2022 年全球銷量為 938 萬輛,刺激上遊的鋰電板塊一些小而美的細分賽道在隱秘處暗自發酵。

比如,鋁箔約佔鋰電池總成本的 2-3% ,佔比並不高,常常被人忽略,但其投資價值卻是值得引起關注的。

鋁箔在新能源汽車、儲能方面有哪些結合點,在產業鏈中發揮怎樣的價值,哪些上市公司值得關注,財華社將為您一一揭曉。

我們在上一篇文章《求索中的鋰電鋁箔|小而美賽道!奔湧的藍海?》分析了鋁箔鋰電池產業鏈中起的作用、與銅箔的比較、市場前景、行業壁壘等,那麽鋁箔這一細分賽道有哪些潛在的投資機遇呢?本文將為您揭露。

未來兩年電池鋁箔仍然處於供需失衡的緊張狀態,絕對龍頭將持續受益。 電池鋁箔需求端高增但供給端增長較慢,主要原因包括以下:

其一,電池鋁箔擴產周期長,新進入者設備交付周期約為 1.5-2 年;

其二,傳統鋁箔廠商轉產難度大,需要時間積累技術;

其三,車規級客戶驗證周期長。

其實,任何細分賽道的絕對龍頭(市佔率第一且大於30%)都是值得關注的,鋁箔賽道與銅箔的最大區别在於銅箔市場格局較為分散,格局算是百家爭鳴,而電池鋁箔格局相對集中,電池鋁箔前三大企業的市佔率在70%左右,格局可謂是三分天下。

鼎盛新材(603876.SH),在行業位居第一,9.4萬噸產能,全球市佔率40%,行業龍頭之一。

鼎勝新材成立於1997年,是中國最大的鋰電池箔生產商,是全球最大的鋁箔生產商,公司旗下有5個生產基地,產品涵蓋鋰電池鋁箔、空調箔、塗炭箔、食品藥品包裝鋁箔、普板帶箔等,具備年產100萬噸鋁箔生產能力。

自成立以來一直從事鋁板帶箔的研發、生產,2005 年前後,親水塗層空調箔替代光箔成為空調熱交換器的主流原材料,公司果斷進入空調箔市場,迅速發展成空調箔市場龍頭。

2007 年,公司向主要應用於消費領域的單零箔和雙零箔進軍,成功用鑄軋供坯工藝生產出了性能穩定的雙零箔,產銷量不斷增大。

2009 年,公司率先切入鋰電池鋁箔領域,打破日本的技術壟斷,完成國產化替代,後成為行業龍頭。

2010 年,公司產出的新能源動力電池箔成功投入市場,2016 年公司的動力電池箔產銷量突破萬噸。

2020年公司鋁箔產量共計73.27萬噸,其中細分產品空調箔、單零箔、雙零箔、電池箔的產量分别為22.99萬噸、14.25萬噸、12.04萬噸、2.42萬噸。

客戶方面,在電池鋁箔領域,鼎勝新材經過了12年的研發、制造積累,與ATL、比亞迪、寧德時代、孚能科技、LG新能源、三星SDI、特斯拉等國内外頭部電池、整車企業建立了深度合作關係。

早在2018年的6月份,鼎盛新材在互動平台就表示,寧德時代是公司的客戶,可見兩家公司很早就牽手。

寧德時代在2021 年 7 月發佈了鈉離子電池, 預計 2023 年將形成基本產業鏈。 2021年 12 月鼎勝新材就與寧德簽訂 4 年内不低於 51.2 萬噸的框架協議,鑒於鈉電池正負集流體均採用鋁箔,公司作為絕對龍頭或將受益。

產能方面,鼎勝新材目前擁有軋機 67 台,主要從事空調箔、單雙零箔和電池箔生產,2021 年總產能 80 萬噸,其中電池箔出貨量 5.5 萬噸,同比增長 130%,鼎勝新材2021年12月2日在投資者互動平台表示,目前公司電池箔產品具備9.4萬噸/年生產能力,2022 年將具備 15 萬噸鋰電池鋁箔量產能力。

公司軋機數量及鋁箔產能在業内絕對領先,目前依靠原有的單雙零箔產線進行快速轉產,是業内唯一具備產能快速提升能力的企業,預計公司 2022 年產能繼續快速爬坡,出貨量有望達到 12 萬噸。

從公司2021年上半年在建工程情況來看,公司在鋁箔方面發力明顯(具體如下表所示),例如25萬噸鋁板帶箔加工項目、年產5萬噸動力電池電極用鋁合金箔項目等。

目前鼎盛新材正在歐洲建設一個年產3萬噸的鋰電池鋁箔生產基地,公司表示,「目前歐洲工廠正有序推進中,同時也與歐洲本土的電池企業建立了聯係。」

不容忽視的一個問題是,鼎勝新材動力電池鋁箔的項目建設有延期現象。

比如,公司「年產5萬噸動力電池電極用鋁合金箔項目」從2018年1月開始投資建設,資金來源於2018年上市後首次公開發行的募資金額,投資總額6.11億元,但在2019年後,項目進展緩慢。2018年、2019年和2020年的年報顯示,此項目工程進度分别為65%、67.3%和71.71%。並且項目原計劃於2019年12月建成未果,之後又分别延期至2020年12月和2022年12月。

鼎勝新材回應稱,項目延期是由於受疫情影響,公司及相關建設方復工復產時間延遲,以及公司募投項目海外設備選型及採購存在實質性障礙,相關設備無法在預定時間内到貨及安裝。

但奇怪的是,國内其他廠商的鋰電鋁箔生產項目卻在同時持續推進。比如,哈爾濱東北鋁業有限責任公司的「年產6萬噸新能源電池箔項目」從2021年3月開始新建,現已投產3萬噸。

其實,對鼎勝新材來說,討論最多的是其財務方面,有部分投資者因其「扭虧為盈」對其充滿信心,而有的投資者對其報表上的瑕疵表示擔憂。

2019年,實現營業總收入112.4億,同比增長9.2%;實現歸母淨利潤3.1億,同比增長11.7%;

2020年,實現營業總收入124.3億,同比增長10.6%;歸母淨利潤方面卻出現虧損,虧損1499.4萬。

2021年前三季度,公司的營業收入128億元,歸母淨利潤2.6億元,同比增長2299.06%,2021年整體預計淨利潤為4.1億元-4.5億元,同比扭虧為盈。

截至目前,鼎勝新材的2021年報暫時未公佈,但根據前三季度的業績表現,整個年度的總基調——扭虧為盈應該八九不離十。

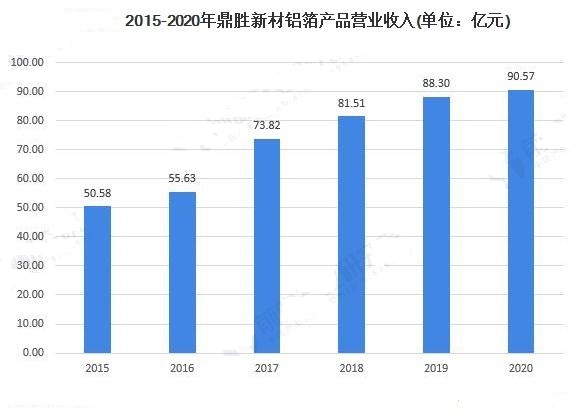

鋁箔產品一直對鼎勝新材創造著持續穩定的貢獻,回顧過往,2015-2020年的鋁箔產品方面創造的營收收入動態走勢如下所示:

關於2020 年的虧損原因一直都是投資者關心的焦點,公司表示是虧損係傳統業務和一次性損失所致,概況起來如下:

其一,統鋁箔業務受疫情影響產能利用率低, 子公司聯晟新材 20 年虧損 1.15 億元;

其二,傳統鋁箔出口匯兌損失 0.42 億元;

其三,鋁價波動導致商品期貨損失 0.5 億元。

所幸的是,如今公司已經從虧損的陰霾走出,單從歸母淨利潤來看,鼎勝新材2021前三季度確實業績非常好,但是現金流和資產負債率方面卻不太樂觀。

現金流方面,2021年前三季度,公司經營活動產生的現金流淨流出2.1億元,這就表示儘管歸母淨利潤賺了2.6億元,可是實際上沒收到錢,賬面上沒有現金流入,主要原因一是交易方式,二是應收賬款多。

鼎勝新材表示,「經營活動產生的現金流量淨額減少主要由於公司通過銀行承兌匯票的方式回籠部分貨款,用以支付所購設備款等,因此不計入當期銷售商品、提供勞務收到的現金科目。另外,公司與下遊客戶以票據結算為主,存在一定的賬期,而與上遊供應商結算以現匯為主,賬期較短。」

應收賬款方面更是暴露出鼎勝新材在鋰電產業鏈供應商中扮演的角色話語權較弱。鋰電的核心材料是正負極、隔膜、電解液,這四者是成本佔比最高的,鋁箔雖然也是不可或缺的成分,但成本佔比小,於是在與下遊電池廠議價方面能力就較弱。

公司近5年的應收賬款均超過10億元,2021年三季報顯示應收賬款更是超過22億元。作為賺取加工費的中遊企業,這樣的賬期顯然就是在產業鏈缺失話語權,長期負的經營性現金流會嚴重影響到企業的造血能力。

儘管業務方面的資金不好回籠,但研發方面似乎沒有受到太大的耽擱,畢竟這是立身之本。2018、2019、2020、2021上半年公司共投入研發資金分别為4.27億元、3.96億元、4.32億元、4.37億元。

公司自主研發了新一代動力鋰電池用鋁箔/薄版係列產品,用「鑄軋—冷軋短流程綠色制造技術」,創新性地研制出大卷徑化、高速化和寬幅化等生產工藝,並成功用鑄軋工藝生產出性能穩定的雙零箔毛料和PS版基等,降低了生產成本,提高了市場競爭力。

現金流出現短板就只能依賴借債來擴產經營,於是導致其資產負債率成為被投資者關注的另一大瑕疵。

資產負債率方面,公司在2019年、2020年和2021年前三季度的資產負債率分别為71.26%、71.41%和70.05%。公司方面稱負債比與公司所處行業特性、經營模式、運用債務槓桿的考量等多重因素密切相關。

鼎勝新材的資產負債率高於同行,從同行公司的資產負債率看,2021年前三季度,山東南山鋁業股份有限公司(600219.SH)的資產負債率為23.81%,廣東東陽光科技控股股份有限公司(600673.SH)為60.88%。

不管怎樣,財務方面的瑕疵依然遮蓋不住鼎勝新材佔據著的行業前景與龍頭地位,這可是上市公司估值的兩大核心籌碼。

作者 慧澤李

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)