身披鋰電正極概念的長遠鋰科(688779.SH)自2021年8月11日登陸科創板以來,近一個月在二級市場的表現「平淡無奇」,上市首日的收盤價為23.17元,後來最高的時候衝到31.99的位置,截至9月10日,長遠鋰科收盤價為29.9元。

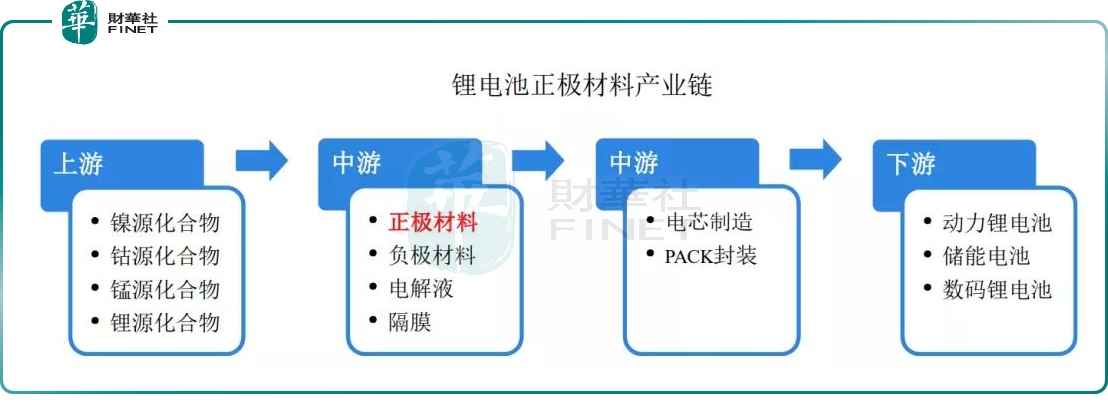

我們知道,鋰電池主要由正極材料、負極材料、隔膜、電解質和電池外殼幾個部分組成。 正極材料是鋰電池電化學性能的決定性因素,直接決定電池的能量密度及安全性,進而影響電池的綜合性能。在鋰電池中的產業鏈位置如下:

也就是說,長遠鋰科所處的賽道——正極材料在鋰電概念股中的位置是不必多說的。

同是科創板,又同是鋰電正極概念股,我們再看看容百科技(688005.SH)的上市表現:在2019年7月22日上市當日的收盤價為49.53元,上市後的一個月内最高衝刺到67.20元,如今容百科技的歷史最高記錄是152.49元,坐實百元股的位置。

長遠鋰科表現不佳的原因或許與其較低的市佔率有關。西部證券的研報援引的數據顯示,2020 年容百科技和天津巴莫在中國高鎳三元材料市佔率分别為59%、24%,在市佔率上擁有明顯優勢,長遠鋰科的市佔率為7%。

整個新能源汽車的前景是明朗的,進而增強了上遊的鋰電池、正極材料廠商的前景確定,正極行業雖整體向好,但是内部的成員的命運卻未必相同,任何板塊的龍頭頂多是一兩個,龍頭企業毫無疑問會成為香饽饽,像長遠鋰科這樣的非龍頭、次新股,未來的命運會如何?

長遠鋰科未來能否在二級市場走出容百科技那樣的絢麗軌迹,還是會長期保持溫水煮蛙萬噸狀態?

01 發展歷程&股權結構

長遠鋰科全稱為湖南長遠鋰科股份有限公司,由長沙礦冶研究院於2002年籌建,長沙礦冶研究建於1955年,建設目的是為發展我國金屬研究工作,提高科學技術水平;先後歸屬中國科學院、國防科工委、冶金工業部、國家冶金工業局,後轉製為中央直屬大型科技企業,歸屬國務院國資委管理。

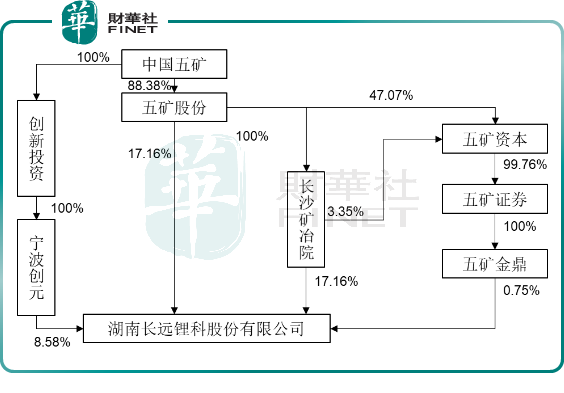

2009年10月,經國務院批準,通過國有資產無償劃轉方式,整體並入中國五礦集團,成為五礦集團的全資子公司,幾經兜轉後總算塵埃落定。

2019年4月,由五礦、長沙礦冶院等14 家法人作為發起人,將長遠鋰科整體變更設立股份有限公司,至此公司控股股東變為五礦股份,實際控製人為中國五礦集團,這一波操作可以說是為如何的上市先鋪路。根據招股書的披露,目前公司的股權結構如下所示:

論成立時間點,其實要比容百科技(2014年成立)等要早,但是沒有像容百這樣的民營企業經歷過市場經濟的風吹雨打,長遠鋰科更像是在溫室中安逸綻放的花朵。

當然,背靠五礦集團這樣的大樹,好處自然也頗多,尤其是在原材料端的供應方便。中國五礦金屬礦產資源儲量豐富,境外礦山遍及亞洲、大洋洲、南美和非洲等地,擁有巴新瑞木鎳钴礦等全球一流礦山,滿足了長遠鋰科對原材料硫酸鎳的需求。

02與寧德時代的「微妙關係」

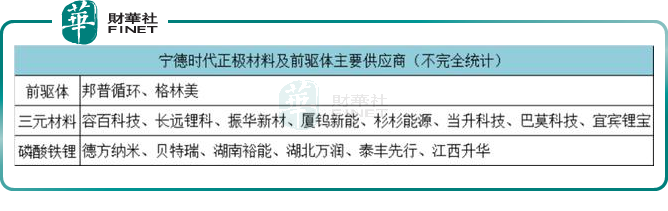

相對於五礦集團,長遠鋰科與寧德時代的關係更加值得解讀。二者在產業鏈上下遊交織,微妙十足。簡單來說就是,長遠鋰科從寧德時代那大量採購三元前驅體等原材料,生產好的三元正極產品又出售給寧德時代,有點給寧德時代代加工的意味。

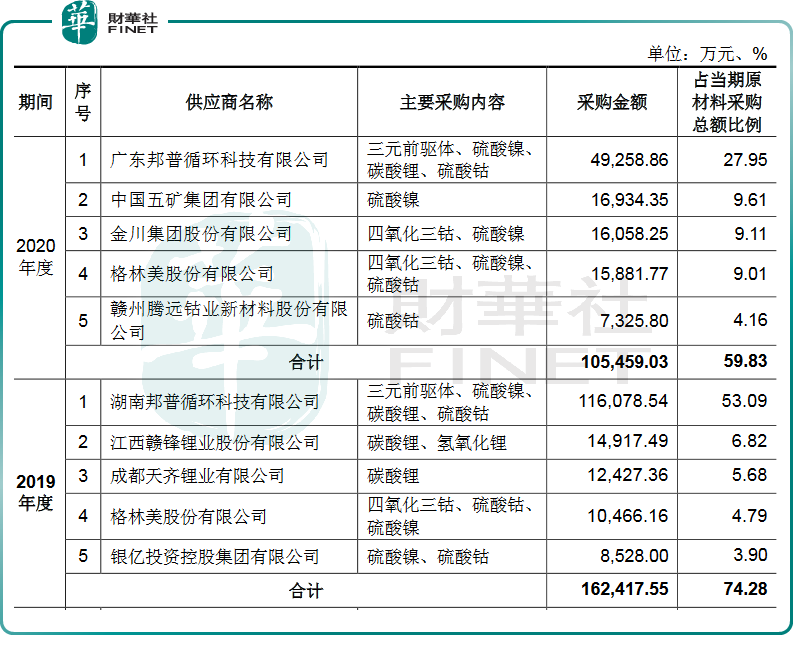

2019年,長遠鋰科的供應商中,佔比最多的是湖南邦普,佔比高達53.09%,這家公司是廣東邦普的全資子公司,而廣東邦普是寧德時代時代的控股子公司。

2020年,依然如此,廣東邦普在長遠鋰科的採購金額中佔比27.95%,格林美佔比9.91%,剛剛IPO過會的騰遠钴業佔比4.16%,其實寧德時代對格林美與騰遠钴業均有參股,關係不一般。2020年相對於2019年,採購方面的一個變化是,長遠鋰科對贛鋒鋰業、天齊鋰業的採購量降低很多,取而代之的是五礦集團、金川集團。具體如下所示:

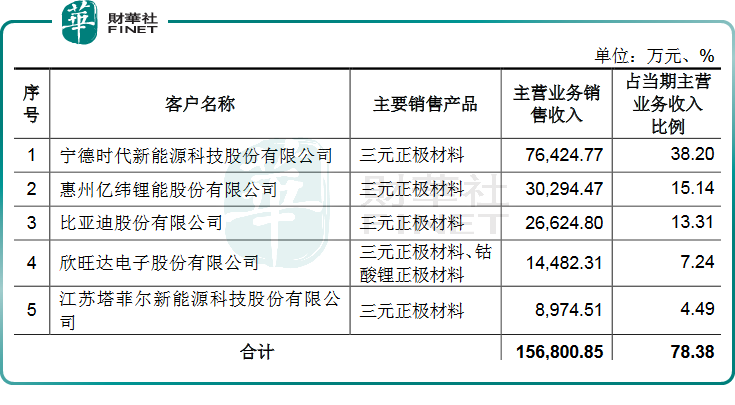

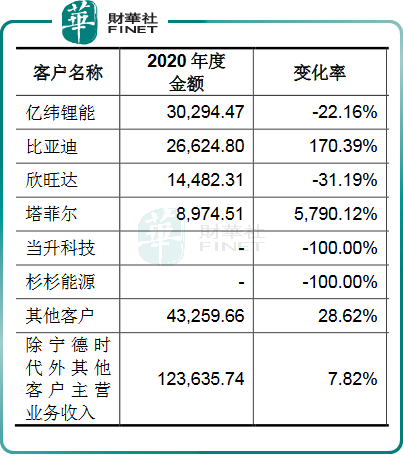

寧德時代不僅在長遠鋰科的上遊扮演重要角色,而且在下遊也是重頭戲。2020年,長遠鋰科的前五大客戶在營收中的佔比情況,如下表所示:

從上表看出,寧德時代在長遠鋰科的營收比重佔到了38.2%,其次是億緯鋰能與比亞迪。

與寧德時代的深入綁定,好處是寧德時代如今已經是一棵參天大樹,背靠大樹好乘涼;當然,另一方面來看,能否根據市場變化,及時搭建新的產業鏈關係也很重要。

另外,一個細微的變化是,在2020年的客戶名單中,長遠鋰科已經不再向當升科技、杉杉能源(母公司為杉杉股份)供貨了。之前長遠鋰科子公司金馳材料是專門生產三元前驅體,具備NCM523、NCM622、NCM811、NCA等前驅體的量產能力,在滿足自用的前提下還對外銷售給當升科技 、巴莫科技、振華新材 、杉杉能源等三元正極廠商。

嚴格的說,當升科技、杉杉股份也都是做正極材料的,確實與存在競爭關係。

03 業績「擡頭」

長遠鋰科近3年的經營業績表現一般,根據巨潮資訊披露的財報業績,2018-2020年公司的營收分别為26.39億元、27.66億元、20.11億元,2020年的營收相比2019年下降了27.3%。

淨利潤方面,2018-2020年的歸母淨利潤分别為1.81億元、2.06億元,1.1億元,也是呈現下降趨勢。

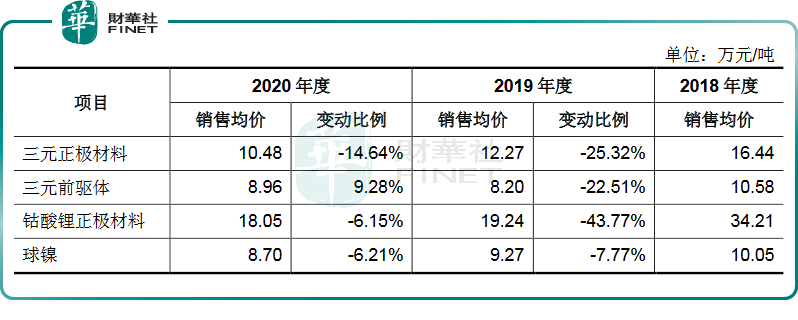

業績下滑的原因主要是由於疫情的爆發,經營上產生兩個方面的不利影響,一個是主打產品的銷量下滑,一個是主打產品的售價下滑。招股書顯示,2020 年度的主打產品為5 係、6 係、8 係NCM 及NCA 正極材料,合計產量為15504.01噸,合計銷量為16219.80噸,而2019年的合計銷量為19365.41噸;售價方面,2020年三元正極的銷售均價為10.48萬元/噸,相比2019年下降25.32%。

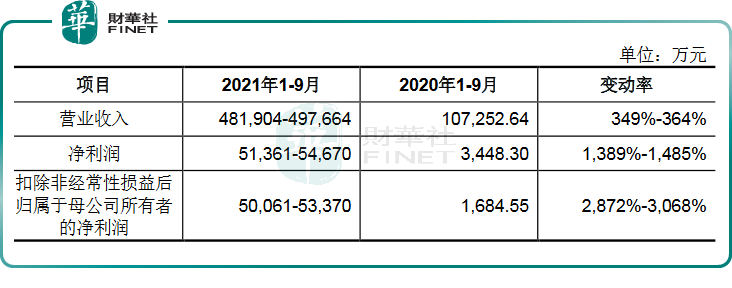

隨著疫情的逐漸好轉,2021年上半年業績出現峰回路轉,營收為28.49億元,歸母淨利潤為3.14億元。公司在招股書披露的2021年1-9月預計業績(未經審計)如下:

如果預計業績能夠順利實現,公司在2021年的整體上是一個好收成,看來背靠寧德時代這棵大樹有了好收成。按照這樣的邏輯,長遠鋰科未來3年的業績,極有可能還是依賴於寧德時代的訂單。

而對寧德時代來說,目前也正處於鞏固市場地位,提升寡頭效應的關鍵時期,對三元正極材料的需求量大,長遠鋰科只是向其供貨的一家。

容百科技2021上半年正極材料出貨量2萬噸以上,2021年年底產能將會超過12萬噸,2025年規劃產能達30萬噸,遠期規劃產能100萬噸。

當升科技2021上半年正極材料出貨量1.89 萬噸,具備 3.4萬噸正極材料產能,在建產能 1萬噸,擬募資不超過 46.45億元投入三個項目,其中常州二期約 20億(總投資約 24.7億元),建設年產 5萬噸 NCM811產品產線;海門四期約 7.6億(總投資約 11億元),建設年產 2萬噸 3C 數碼類正極產品產線;常州鋰電新材料研究院約 5億(總投資約 5.6億元)。

天津巴莫2020年正極材料出貨量2萬噸。

長遠鋰科2019年正極材料出貨量為2.2萬噸,2020年三元材料出貨量為1.6萬噸,根據1-9月的業績預告可推測,2021年的出貨量有望出現好轉,但能否超越容百科技與當升科技,將決定其在二級市場的表現能否走出一道美麗的弧線。

9月13日,長遠鋰科在投資者互動平台表示,公司目前滿產滿銷、運營穩定。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)