經典兒歌《數鴨子》,相信不少已為人父人母的讀者常常將之當作哄娃神歌。

這首火爆網絡的兒歌就出自早教企業寶寶巴士。憑借著APP全球月活近1個億、業務覆蓋逾160個國家和地區的實力,寶寶巴士榮登國内線上早教市場的寶座。

這家唯一能與字節跳動躋身全球合並渠道下載量前十的中國互聯網平台,在三胎政策紅利背景下欲搭上資本班車。6月30日,據深交所披露,寶寶巴士創業板上市申請已獲受理。

寶寶巴士選擇上市的時間點十分耐人尋味,因為教育行業來正面對兩大政策趨勢。

第一個政策是三胎配套政策的來臨。為面對日趨嚴峻的人口老齡化問題,我國近期開放了三胎政策,並從輔助生殖、取消三孩社會撫養費、給予住房支持、普惠託育服務等多方位提供配套支持。

三胎政策的實施將會提升生育率有較大的促進作用,在三胎風口上,早教行業無疑可以迎接新紅利。其中最直接的影響就是對早教有需求的幼兒數量會提升,早教市場規模有望加速增長。

第二個政策則是對教培行業的重拳出擊。今年6月,教育部設立校外教育培訓監管司,加大打擊教育培訓行業違法行為。在嚴打下,教培行業「山雨欲來風滿樓」,各大教育機構紛紛開始裁員和降薪。

今年以來,高途(GOTU)、好未來(TAL)和新東方在線(01797.HK)股價紛紛重挫,分别累計跌81%、73%和72%。

那麽,這兩個政策對寶寶巴士此番上市來看,是铤而走險還是喜迎東風?

首先,我們要了解寶寶巴士的業務模式。

寶寶巴士並不像美吉姆(002621.SZ)、紅黃藍(RYB)一樣以線下早教中心提供早教服務,而是利用線上平台為0-8歲兒童免費提供啓蒙音視頻和APP内容等服務。

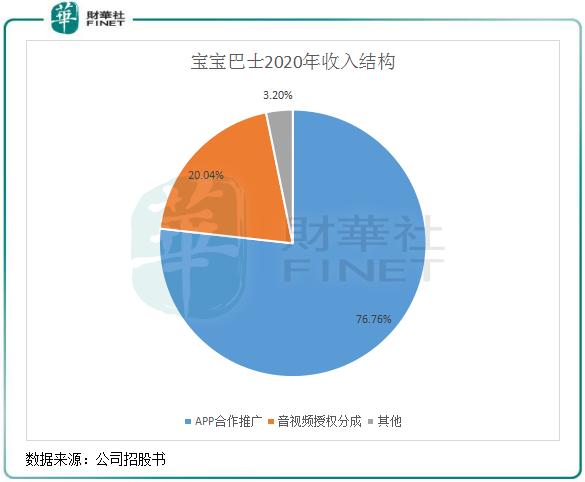

既然是免費向用戶提供服務,那寶寶巴士的收入模式就與很多上市教培公司有很大區别。當前大多上市教培公司的收入主要依靠用戶的學費,通過線下教培中心吸引用戶的報到。寶寶巴士則是在上遊向華為、愛德康賽等企業採購推廣服務、IT資源等,再通過下遊向百度、谷歌等平台提供内容而獲取推廣和分成收入。

營收來源並不經過用戶,而是靠内容來獲取流量,再向百度、谷歌等平台收取廣告費,這與我們常說的校外培訓機構營收模式相差甚遠。從這個意義來看,寶寶巴士並不是真正意義上的早教企業。

所以,寶寶巴士實際上是一家典型的靠流量賺取廣告費的互聯網企業,即「披著早教外衣的互聯網廣告公司」。與早教培訓沾不上邊,寶寶巴士自然不會受到近期教培政策的衝擊,更多的是受三胎政策的利好。

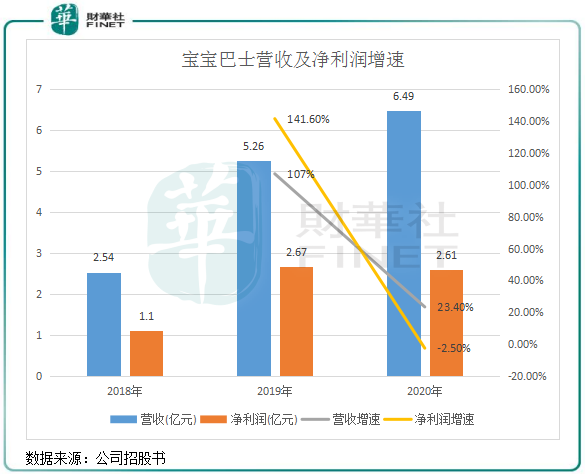

雖然内容免費,但並不影響寶寶巴士賺錢。2018年-2020年,寶寶巴士的營收分别為2.54億元(人民幣,下同)、5.26億元及6.49億元,淨利潤分别為1.1億元、2.67億元及2.61億元。

2020年,寶寶巴士的淨利率高達40.2%,這個數據說明公司賺錢能力並不弱。獲得高利潤的佳績,寶寶巴士對員工的激勵也頗為豪爽。根據招股書,2013年以來,寶寶巴士對員工實施了多次股權激勵,截止2020年底累計授予員工股權激勵7048萬元;2020年,寶寶巴士還向股東發放高達1.5億元的現金分紅。

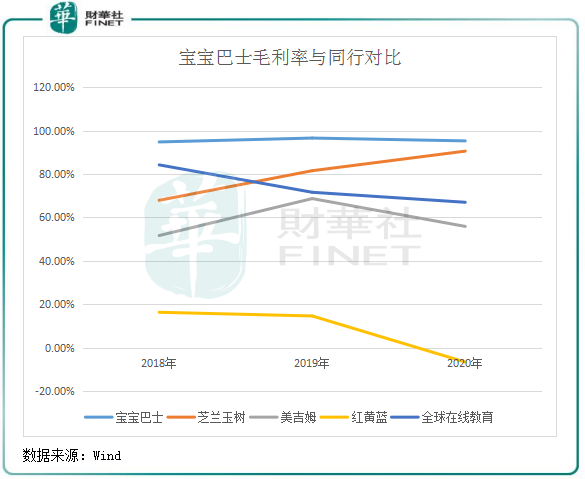

高淨利率的背後,是寶寶巴士擁有勝過白酒龍頭貴州茅台(600519.SH)的毛利率。

2018年-2020年,寶寶巴士的毛利率分别高達94.76%、96.55%及95.24%,而白酒板塊中毛利率最高的貴州茅台在2020年也只有91.41%的毛利率。近三年,Wind全球在線教育平均毛利率也只處於60%-85%之間,寶寶巴士的同行上市公司美吉姆、紅黃藍和芝蘭玉樹(8358785.SH)的毛利率也均不及寶寶巴士。

那麽,為何寶寶巴士的毛利率如此高?

相較於在線教育或線上線下結合的教培模式,寶寶巴士更側重於「内容產生+廣告變現」的模式,所以有低營業成本的優勢。其中,純在線教育企業的營業成本主要為教師成本、課程研發人員成本及教材成本,線上線下結合的教育企業則多出租金成本及設備折舊。

而提供兒童數字產品的寶寶巴士沒有教師,也無需租用教學場地,即營業成本中少了教師成本及租金成本,這是寶寶巴士營業成本率在教育培訓行業較低的原因。根據招股書,寶寶巴士營業成本構成有:對外採購IT資源費用、預裝分成費以及職工薪酬。

2020年,寶寶巴士營業成本僅為3090.29萬元,佔總營收比重低至4.8%。同年,高途、好未來和新東方在線的營業成本分别高達17.63億元、14.69億美元及5.88億元,佔總營收比重分别為24.7%、44.9%及54.4%。通過對比,不難看出寶寶巴士的毛利率如此高的原因了。

淨利率方面,根據Wind數據,寶寶巴士2020年的淨利率遠高於在線教育板塊企業的淨利率。與線上教培企業不惜斥重資大打廣告戰相比,因寶寶巴士業務模式的特性,其無需參與行業内的營銷戰,因此銷售費用不高。2020年,寶寶巴士的銷售費用為1.44億元,佔總營收比重為22.2%,期内多家線上教培企業銷售費用率均超8成,嚴重影響到淨利率的表現。

不過,因要開發多個音視頻作品和多款APP,寶寶巴士的研發費用並不低。2020年,公司研發費用達1.55億元,佔營收比重為23.85%。

值得我們關注的是,在近兩年國内兒童數字内容產業規模高速增長的同時,寶寶巴士的業績卻踩下急刹車。

根據易觀發佈的數據,預計2019年-2020年國内兒童數字内容產業規模增速分别達15.6%及38.56%。而作為國内線上早教領域的龍頭,在2019年-2020年,寶寶巴士的營收增速分别為107%及23.4%,淨利潤增速分别為141.6%及-2.5%,均呈大幅下降趨勢。

營收增長放緩,淨利潤出現負增長的背後,折射出寶寶巴士存在的隱憂。

過去兩年來,寶寶巴士有超過7成的收入來自於百度、谷歌等平台,通過將這些平台的廣告需求植入其APP内,並收取廣告費用。同時,公司的音視頻授權收入也主要是依靠百度、谷歌和騰訊等平台。

在總收入中,寶寶巴士來自百度的收益已連續兩年佔總收益比重超過50%,同時來自谷歌的收益比重也維持在25%左右,因此存在過度依賴單一渠道收入的風險。在招股書中,寶寶巴士也提到存在客戶集中度較高的風險。依賴單一大客戶和單一收入渠道,這也不利於公司提高議價能力。

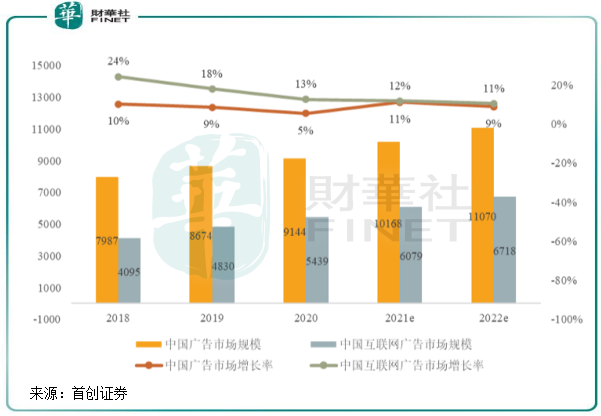

不難看出,若百度和谷歌等平台的客戶廣告需求下降,或客戶另尋其他平台,對寶寶巴士來說將是巨大的打擊。這個猜測,可以從招股書中得到印證。2020年,寶寶巴士來自百度的收益為3.29億元,同比增幅為9.6%,遠低於2019年高達140.6%的增幅;同時,來自公司第二大客戶——谷歌的收益增速亦是如此。

因此,寶寶巴士依靠廣告變現的商業模式並不能支持其實現穩定且持續性的增長,這個隱憂遮掩了公司高毛利率和高淨利率的光環。

2020年開始,疫情對國内的廣告行業帶來巨大衝擊,很多有廣告需求的企業只能「節衣縮食」,減少營銷費用支出。下圖可以看到,2018年以來,中國互聯網廣告市場增長率逐年下滑。

為了實現業績增長,同時也為了能繼續激勵員工,寶寶巴士需要打造自身護城河,擺脫依靠廣告收入和依賴大客戶的發展掣肘。

對於寶寶巴士來說,前方有兩個方向可以提升其變現能力,即IP衍生品業務及付費内容和服務。

在發展規劃中,寶寶巴士計劃向IP衍生品供應鏈上遊延伸,實現收入的多元化。同時,公司還計劃將上市所得款的約9%用於衍生品產業化及其配套項目。

在寶寶巴士的其他收入項中,主要包括了IP衍生品銷售、付費内容和服務兩項。2020年,其他收入達2075.6萬元,同比飙升5.6倍,表現優異。不過,僅2000多萬的收入,對公司年内超過6億的總收入來說,掀不起多大的風浪。

未來的轉型路,寶寶巴士還得繼續拼。

作者:遙遠

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)