達能(DANOY.US)於2021年5月12日落實,以總代價154億港元(約合16億歐元),出售於蒙牛(02319.HK)的9.8%權益,交易有望在5月17日完成。

達能大約實益持有蒙牛的3.87億股,按披露的總代價計算,蒙牛的每股售價或為39.75港元,較蒙牛的5月12日收市價41.90港元折讓5.13%。

根據達能的公告,蒙牛在其賬上的賬面值約為8.5億歐元,2019年貢獻應佔聯營公司收益約5700萬歐元(僅相當於達能2019年經常性經營收益的1.5%)。

這意味著出售可為達能帶來7.5億歐元的稅前利潤,相當於該公司2020年經常性經營收益的22.6%。

這宗交易早有鋪墊。

達能通過與中糧集團及丹麥有機乳品生產商Arla合組的中糧乳業投資持有蒙牛的股份。達能、中糧集團及Arla分别持有中糧乳業投資的31.4%、51.7%以及16.9%權益,而中糧乳業投資持有蒙牛的12.34億股。換言之,達能間接持有蒙牛的3.87億股。

今年三月初,蒙牛就透露:作為達能正在進行的投資組合審閱的一部分,達能與中糧乳業投資達成協議,將其通過中糧乳業投資間接持有的蒙牛股份轉換為直接持股。完成這一轉換後,達能將直接持有蒙牛的9.82%權益,並會減持這些股份。

所以,5月12日達能宣佈出售全部蒙牛持股實屬意料之中。

或許應該從達能投資蒙牛說起。

2013年5月,達能與蒙牛控股股東中糧集團成立合資公司互達,中糧佔51%權益,達能佔59%權益。中糧集團將持有的蒙牛8.3%權益(1.48億股)轉讓到互達。達能通過互達間接持有蒙牛的少數權益。

同日,蒙牛與達能訂立協議,就將各自對自身在境内的低溫產品業務實施重組方案成立合資項目,蒙牛與達能分别佔合資公司的80%和20%權益。達能中國的酸奶業務與蒙牛酸奶業務合並(2012年兩者銷售額合計約40億人民幣,市場份額為21%),雙方通過合資公司專門從事酸奶生產和銷售業務。

以上兩項投資,達能的總投資額約為26億元人民幣。

2014年2月,蒙牛以42.50港元的價格(較前一天收市價溢價15.3%),向達能定向增發1.21億股,涉資51.53億港元。交易完成後,中糧集團、達能及Arla分别持有16.3%、9.9%和5.3%,合共31.5%,經由代表三方股東共同利益的合資公司中糧乳業投資持有。

此後,蒙牛與達能的合作不斷深化。2014年10月,達能以3.70港元認購蒙牛持控制性權益的嬰幼兒奶粉生產企業雅士利(01230.HK)的11.86億股(約合25%權益)。2015年,雅士利以1.5億歐元(12.3億港元)現金,從達能手中收購專門從事嬰幼兒配方奶粉業務的多美滋中國。

自1919年成立以來,新鮮乳製品(尤其酸奶)一直是達能的重要業務。2017年4月收購專注於高端有機乳製品、植物蛋白食品和飲料的WhiteWave之後,達能開始拓展植物基產品線和擴大有機製品業務。

這有其邏輯,隨著健康意識的提高,有機食品的銷售額以3倍於傳統食品的速度增長,植物基製品更迅速成為佔比較高的乳糖不耐消費者和素食者首選;此外,不同於傳統動物奶製品依賴奶源地、養殖及市場距離,植物奶原料資源豐富,發展前景廣闊。

達能的2020年業績和2021年第1季業績均顯示,基本乳製品銷售額增長表現一般,但植物基產品收入則保持強勁增長,增幅達雙位數。

由於疫情期間業績表現欠佳,以及消費偏好的轉變——即加速轉向植物基食品和電商興起,達能進行大刀闊斧的變革——重組管理架構、精簡業務結構,以及聚焦「本地優先」,以實現中期3%-5%的利潤增幅,以及經常性經營利潤率達到15%以上水平的目標,其中2022年的經常性經營利潤率目標為15%。

為了實現這些改革和盈利目標,達能將對SKU(庫存品類)、品牌和資產組合進行一次全面的戰略性審閱,而出售蒙牛是其戰略性審閱後的結果之一。

達能在2020年業績中提到,2020年應佔聯營公司業績同比下降13.27%,主要因為蒙牛和雅士利的業績倒退。

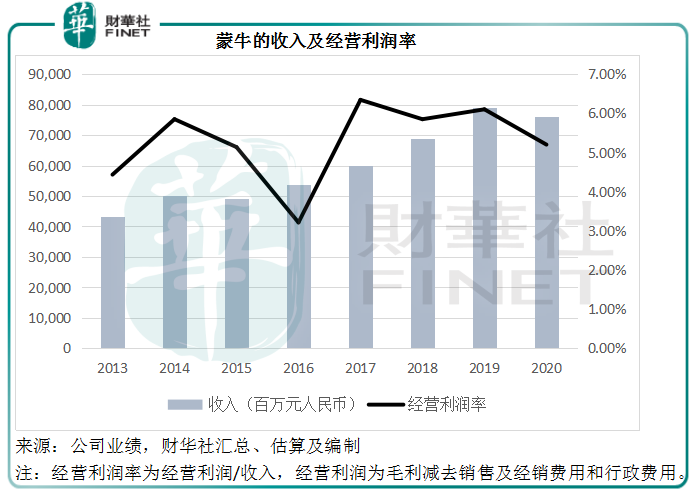

2020年,達能的經常性經營利潤率由上年的15.1%下降至14%,這可能讓它難以忍受,而觸發了求變革的決心。筆者按照達能對於經常性經營利潤的定義,估算出蒙牛的2020年經常性經營溢利為39.55億元(單位人民幣,下同),同比下降17.99%,經營利潤率只有5.20%,明顯低於達能對自身的要求。

見下圖,自2013年達能入股蒙牛以來,蒙牛的經營利潤率僅在2017年到達6%以上水平,其餘都在6%以下,難怪達能會選擇將蒙牛踢出局。

蒙牛盈利能力未能跟上達能的節奏是達能選擇出售的原因。不過由於減持消息早在今年3月初時已經發佈,導致蒙牛股價跌至38.80港元的階段低位,這次正式落實清倉並沒有對蒙牛帶來實質性影響,在達能發佈公告之後,蒙牛的股價反而上漲2.86%,收報43.10港元(2021年5月13日)。

以43.10港元的股價計算,蒙牛的市盈率高達40.38倍,明顯高於盈利能力更為優勝的達能,後者的市盈率只有19.28倍(按13.69美元計算),以及A股上市同行伊利股份(600887.CN),伊利的市盈率為33.32倍(按38.77元人民幣計算)。

伊利股份(按中國會計準則編制)2020年收入同比增長7.24%,至965億元;液體乳及乳製品制造業毛利率同比下降1.17個百分點,至36.19%;歸母淨利潤同比增長2.08%,至71億元;扣非歸母淨利潤同比增長5.69%,至66億元。

而蒙牛(按國際會計準則編制)2020年收入同比下降3.79%,至760億元;毛利率按年提升0.1個百分點,至37.65%;歸母淨利潤同比下降14.14%,至35.25億元。不論收入表現還是盈利能力都不如伊利股份。如此高的估值,其實難副。

縱觀達能投資蒙牛的整個過程,達能都不虧,不僅賺取接近一倍的可觀回報,還與蒙牛進行深入的合作與探討,對中國市場有更進一步的認識。這一次清倉持股固然與蒙牛長期業績表現不爭氣有關,但更多是關乎達能自身的戰略調整。

就蒙牛而言,就算沒有了達能作為大股東,仍有中糧和Arla的支持,而且與達能的合作仍可通過中糧來維係。只不過,以達能敢於改革敢於轉變為鑒,蒙牛也有必要反省評估自己的業務戰略是否有優化的必要。

蒙牛近來收購奶酪行業第一國產品牌妙可藍多(600882.CN)拓展奶酪市場。在此之前,蒙牛已經聯合大股東Arla合作推出奶酪產品,這次收購妙可藍多或可進一步深化市場佈局。從妙可藍多的2020年業績來看,液態奶的毛利率為17.92%,奶酪的毛利率為45.37%,奶酪業務的利潤空間要比液態奶大得多。且看看蒙牛能否借著奶酪市場的拓展,對其優勢和未來發展有更深刻的了解。

毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)