醫藥研發外包是一個成長新而非週期性的行業,它的景氣度與全球醫藥研發投入的景氣度正相關。隨著全球醫藥市場的穩健發展以及我國憑借成本優勢、制度跟進、技術發展,導致醫藥外包市場傾向性轉移,而康龍化成(300759-CN)便是這麽一家站在風口的CRO。

作為國内領先的,為客戶所提供跨越藥物發現、藥物開發的全流程的一體化外包服務商,康龍化成業務最早起源於實驗室化學,近年來逐步由藥物發現服務向產業鏈中後端的藥物開發服務延伸。11月4日,康龍化成通過港交所聆訊,成為繼藥明康德(02359-HK;603259-CN)之後的第2家A+H股上市的CRO。結合業績看業務進展情況,這家CRO有哪些看點?

近年來,隨著公司覆蓋業務的持續擴展及新藥研發熱度不斷提升,康龍化成在早期藥物發現外包領域的優勢通過營收規模上體現出來:2016年至2018年,康龍化成的營收規模從16.34億(元人民幣,下同)快速增長至29.08億,年復合增速達33.4%,經營業績保持快速增長;對應期内利潤年復合增速40.18%。

2019年上半年,康龍化成的營收同比增長28.81%至16.365億;期内利潤較2018年同期增長30.83%至1.57億。業績基本上保持較高速的增長。

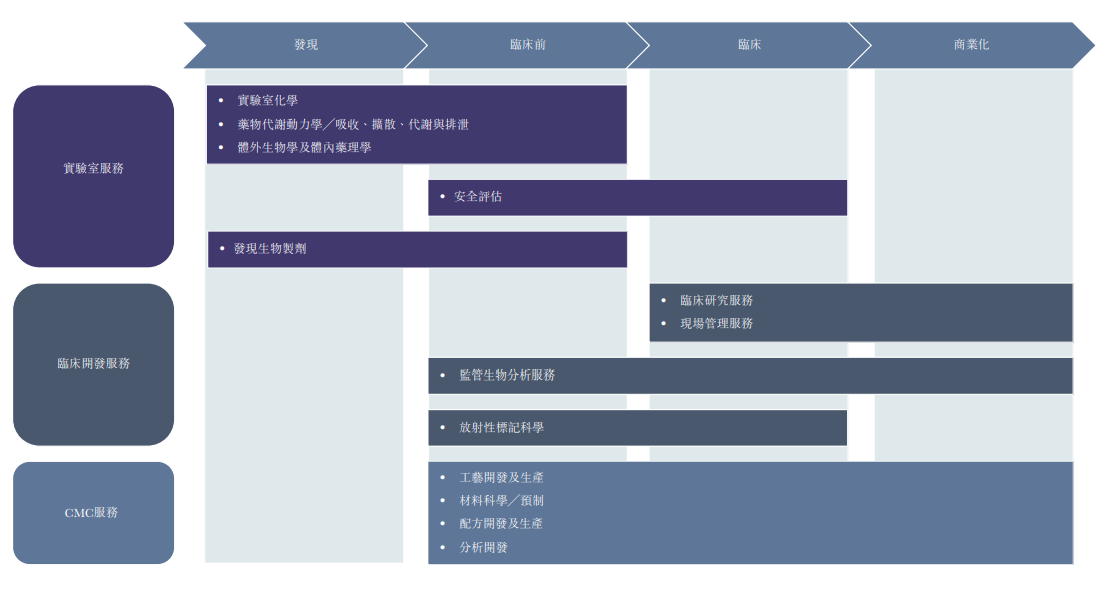

康龍化成的主營業務主要分成三大類型,分别是以實驗室化學為主體的實驗室服務、CMC服務和臨床服務,覆蓋從藥物發現到藥物商業化的各階段。在2016年至2018年,主要包括實驗室化學和體内外生物科學的實驗室服務的收入佔總營收的比重超過65%,是公司的主要盈利業務。

康龍化成的主營業務主要分成三大類型,分别是以實驗室化學為主體的實驗室服務、CMC服務和臨床服務,覆蓋從藥物發現到藥物商業化的各階段。在2016年至2018年,主要包括實驗室化學和體内外生物科學的實驗室服務的收入佔總營收的比重超過65%,是公司的主要盈利業務。

實驗室服務中的實驗室化學是康龍化成的起源業務,是引領康龍化成一體化的起點,也是目前令公司整體業績保持高增長的保障。這是因為體内外生物科學83%的收入、以及CMC服務77%的收入均來源於與實驗室化學的協同效應,而實驗室服務和CMC服務的收入目前已經覆蓋康龍化成的大部分收入,說明實驗室化學之於這家CRO整體,有著絕對的競爭優勢。

實驗室化學是小分子藥物發現研究的核心和發展基石,位於藥物發現階段的最前端。從實驗室化學開始,康龍化成順延打通藥物發現、藥物開發等服務環節,就能將通過實驗室化學積累起來的研發隊伍、技術經驗和客戶資源自然遷移到下遊研發階段,這是康龍化成業務間協同作用明顯、客戶粘性較高的主要原因。

從市場推廣的角度,康龍化成是在深度挖掘客戶在新藥研發不同階段的需求。2016年、2017年、2018年,公司現有客戶產生的收入分别佔各年度總收入的84.5%、85.3%和94.7%,穩中有升,十大客戶的留存率為100%。

從全球視野來看,大型藥物外包服務公司多數集中在歐美等醫藥發達地區,比如全球最大的CRO組織IQVIA、致力於藥物臨床試驗研究的Convance,以及為業内熟知的Charles River。這些公司更多地聚焦於藥物開發領域,並且是從藥物開發階段你想拓展至藥物發現階段。

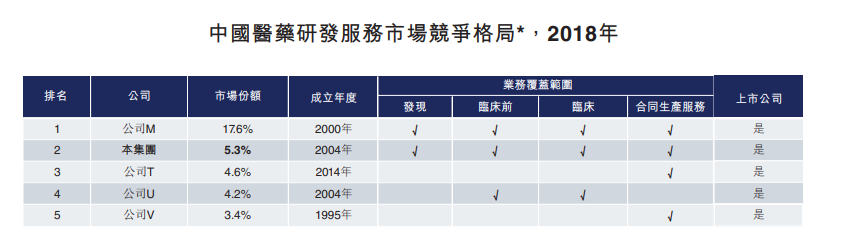

在國内,僅有藥明康德一家能和康龍化成相比,因為它們均具備大規模的實驗室化學服務能力,業務佈局也是從藥物發現階段延伸至藥物開發,目前兩者都擁有一體化平台的CRO,從點到面地對產業鏈佈局進行完善的。

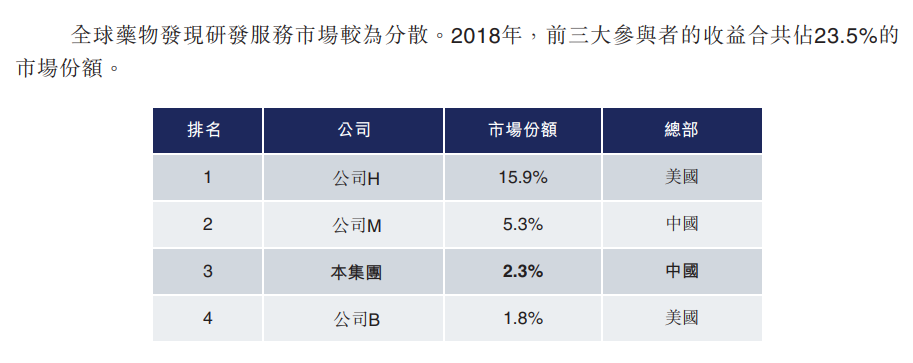

全球CRO行業是一個充分競爭的市場,2018年全球前5大市場參與者的收益合共佔總市場份額的22.2%。康龍化成這種避開競爭較為激烈的領域的發展戰略為公司赢來全球範圍内的競爭優勢。招股書顯示,康龍化成在藥物發現研發的市場排位第三,在中國醫藥研發服務市場排位第二,僅次於藥明康德。

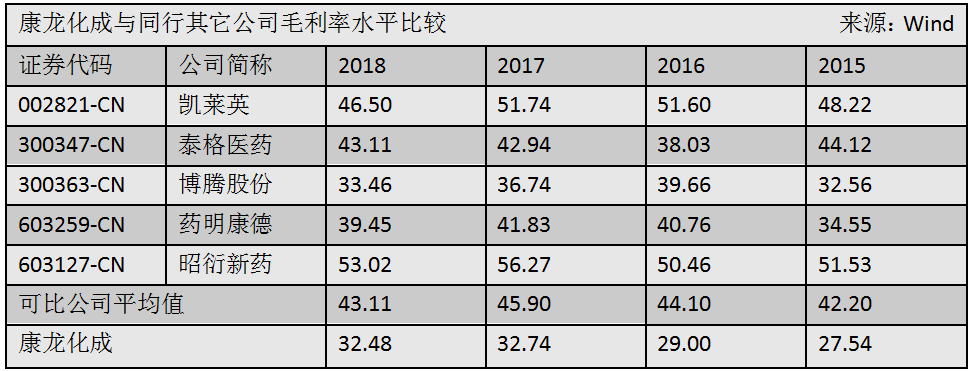

2016年至2018年,康龍化成的毛利增長迅速,其年復合增長為37.97%,其中依然受實驗室服務對公司的毛利貢獻最大,佔主營業務毛利的比重分别達到79.32%、77.13%和74.79%。整體毛利率方面,同期保持穩步增長,從30.5%上升至32.6%,基本維持穩定。

不過與同行業相比,康龍化成的毛利率是出於較低水平的,這是由於目前康龍化成的一體化藥物研發服務平台的框架雖然已搭建完畢,但業務還屬於快速拓展期,部分業務仍處於前期投入的階段,因而對毛利率影響較大。這一點我們可以從CMC服務的項目數量和臨床研究服務的拓展方式推測。

截至2018年末,康龍化成為客戶提供的CMC服務的364個項目中,屬臨床前階段的項目為283個,佔總項目數的78%;而屬臨床2期、臨床3期階段的項目合共僅佔6%。康龍化成CMC服務的項目主要來自藥物發現階段項目的後續延伸,而從數量上看項目主要集中在臨床2期之前,臨床3期的項目較少,是屬於小批量、非連續規模化生產的訂單。

至於臨床研究服務,康龍化成指出是通過花費5.43億收購康龍(美國)臨床服務、康龍(美國)分析技術和康龍(英國)來進行的。這項業務在2018年替公司實現了3.475億的收益,即是康龍化成實際上在拓展臨床研究服務的過程中一次性支出了1.955億。

除了實驗室服務外,其餘的CMC服務和臨床研究服務的商業化程度還不夠深,業務發展還不夠成熟(這點可以從康龍化成的人員配置上側面佐證),因此一體化平台的規模效應還沒有完全體現。不過由於後兩項服務在康龍化成整體收入中佔據也佔據相當的比重,後續伴隨公司在市場的競爭地位及經驗、項目的積累,其與客戶的議價能力將逐步增強,這是後期在跟進康龍化成時的聚焦點。

目前,全球醫藥研發外包市場更多的份額集中在藥物後期開發和生產的外包領域,而藥物發現市場份額相對小。由於康龍化成的藥物發現業務佔公司總營收比重超過60%,且客戶來源主要在海外,因此在藥物發現外包領域具有相對較優的競爭力就是康龍化成這家CRO的最大看點。

它以實驗室化學為核心業務的基礎,同時積極開拓下遊業務,充分發揮不同業務板塊間的協同引流效應。因此在中短期内,以實驗室化學和生命科學為主的實驗室業務依然保持較快增速,成為公司整體業績增長的基礎;CMC服務和臨床研究服務仍處於快速成長期,未來伴隨規模效應的拉動,毛利率有望逐步提升,未來之於業績貢獻佔比也將提高。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(//m.iteamtexas.com/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)