最近,平准基金成为热门话题。说到平准基金的案例,很多人都会想到hth登录入口网页市场的盈富基金(02800.HK)。

股市平准基金是什么?指的是当局通过特定的机构,以法定方式成立的基金,通过在股票市场的逆方向操作来缓和股市的非理性剧烈波动。简单来讲,就是熨平市场的异常波动。

不过与缓和股市波动不同的是,盈富基金的前身建立是为了缓冲炒家对港元的冲击,并非实际意义上的股市平准基金。

今天,我们就来看看盈富基金到底是什么来头。

盈富基金的背景

说起盈富基金,不得不提二十多年前那场与“资本大鳄”索罗斯对决的金融大战。

1992年,在英镑退出欧洲汇率机制(European Exchange Rate Mechanism)之前,索罗斯是做空英镑的投机者之一,英镑的下滑让索罗斯赚取了超十亿美元,并因为“KO”英国央行而一举成名。

英镑“狙击战”的成功让索罗斯意犹未尽,1994年成功狙击墨西哥比索。1997年,越战越勇的索罗斯通过量子基金出击东南亚市场,泰铢遭重挫,与泰国经济联系较深的国家也受到波及。

1998年,索罗斯将目光投向了国际金融中心香港,试图做空港元。

索罗斯的做空手法一般是借入目标货币,这些目标货币与美元汇率挂钩,以泰铢为例,当时与美元之间是固定汇率。索罗斯不断将借来的目标货币在外汇市场抛售,换成美元,如此大批量的抛售让民众感到恐慌,纷纷出售手上的本国货币换成美元,从而达到令目标货币贬值的目的。然后再以低价将显著贬值的目标货币购回平仓,还给出借方,赚取差价。

对港元的狙击也是如此。

1997年下半年到1998年初,与美元汇率挂钩的港元遭到大量的投机性抛售,港元汇率下挫,当时的金管局通过提高利率增加金融交易成本,企图维持联系汇率,然而,提高利率令资金成本走高,hth登录入口网页市场下挫,正中索罗斯等炒家的下怀,他们正好可以趁着股市下挫做空恒指期货,从股市和汇市一同获利。

当时香港只能面临两个选择,一个是港元与美元的联系汇率脱钩,这会令市场失去港元的信心,另一个是实施外汇管制。

1998年8月,香港金管局动用外汇基金,在股票和期货市场投入庞大资金大举买入,以支持股市。8月28日是hth登录入口网页8月份恒生期货指数的结算日,结算价按这一个交易日的五分钟恒生指数报价平均值计算,索罗斯等炒家的做空能不能赚钱就看个结算价。

特区政府要击退炒家,就看能不能保证当日的恒生指数维持平稳。全世界都在注视,北半球这个毗邻海港的小城能不能撑过国际炒家的狙击。

在特区政府动用外汇储备大举买入本地蓝筹股的全力防守下,恒生指数收报7800点以上,恒指期货价也最终以7851点结算,在十个交易日中,特区政府动用了逾千亿港元外汇储备将恒生指数上拉超千点,并最终让索罗斯亏损离场。

由此,特区政府通过金管局持有大量优质蓝筹股,皆为当时的恒生指数成分股,占总市值的7%。1999年11月,特区政府成立交易所买卖基金(ETF)盈富基金,将持有的股票向市场反售,委任美国道富环球投资管理亚洲有限公司担任经理人,道富银行为信托人。

在争议下,恒生银行(00011.HK)旗下的恒生投资于2022年9月取代道富环球,成为盈富基金新任经理人。

盈富基金的投资标的?

盈富基金的投资目标是提供紧贴恒生指数表现的投资回报,为达到这一投资目标,经理人会将盈富基金的全部或大部分资产,按与指数相若的比重投资于指数股份,并定期进行再平衡。

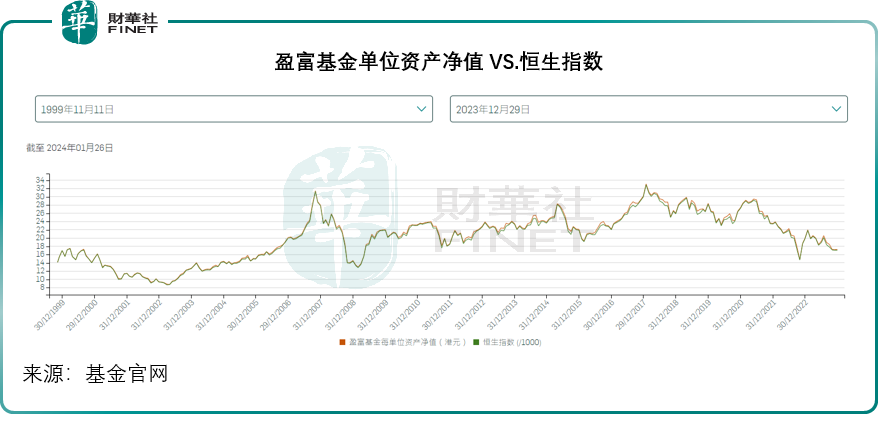

见下图,盈富基金每单位资产净值几乎紧贴恒生指数走势。

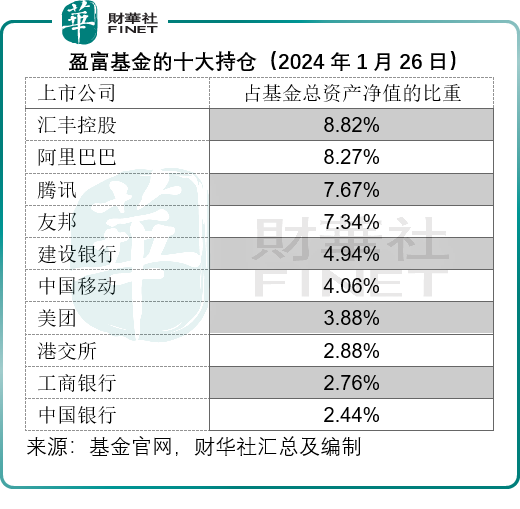

按2024月1月26日的收盘价计算,盈富基金的最大持仓为汇丰控股(00005.HK),占比达到8.82%;第二大持仓为港美两地上市的阿里巴巴-SW(09988.HK),持仓比例为8.27%;第三大持仓为腾讯(00700.HK),占比7.67%;再次为友邦保险(01299.HK)比例为7.34%。见下十大持仓表。

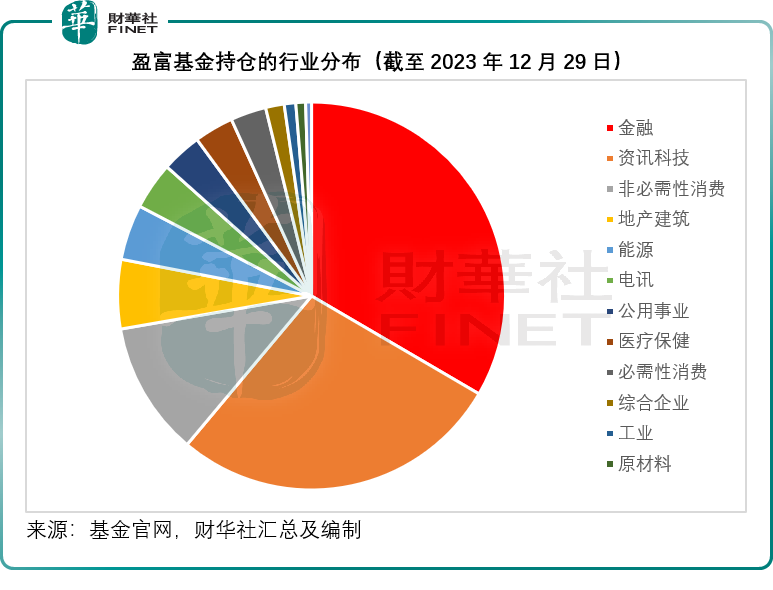

从行业分布来看,金融业是盈富基金的最大持仓,主要标的包括汇控和友邦;资讯科技为第二大持仓产业,主要包括阿里巴巴、腾讯、美团(03690.HK)等科技企业;第三大持仓为非必需性消费股,代表企业包括安踏(02020.HK)、比亚迪(01211.HK)、海底捞(06862.HK);地产股虽已式微,但在恒生指数和盈富基金中仍占有一席之地,代表企业有长和(00001.HK),见下图。

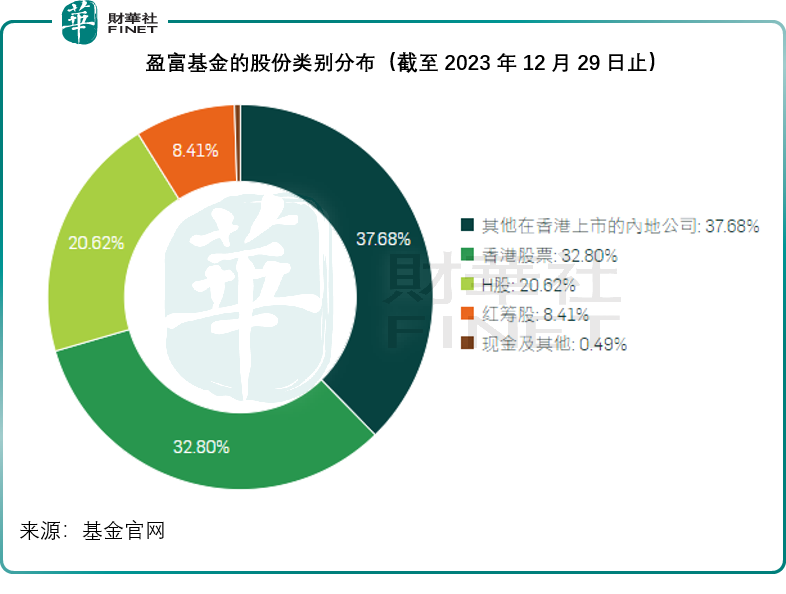

从股份类别来看,盈富基金的持仓中,香hth登录入口网页票占了32.80%,H股占了20.62%,红筹股占了8.41%,其他内地民企股则占了37.68%,见下图。

盈富基金的表现

从上图可见,盈富基金基本上与恒生指数的指数成分股分布一致,也因此,其表现也与恒生指数相若。

今年截至2024年1月29日收盘,盈富基金的累跌跌幅为5.58%,收报16.23港元;相较恒生指数的累计跌幅为5.69%,收报16,077.24点。

从该基金提供的数据来看,截至2023年12月29日,盈富基金自成立以来的年化表现为0.71%,而指数为0.79%。从回报率来看,若计入半年股息再投资,盈富基金的2022年表现为-11.9%,而对应的恒生指数(股息累计指数)表现则为-12.5%;若不考虑股息再投资收益,盈富基金的回报为-15.5%,而恒生指数的对应表现也为-15.5%。

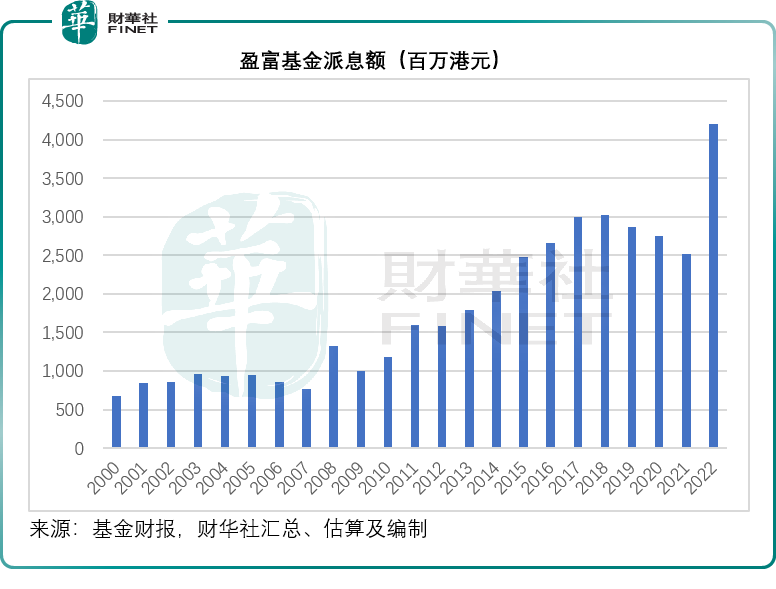

财华社留意到,盈富基金每年都向基金持有人派付股息,派发的股息总额占基金持有人期末资产总值的比重介于2.22%-4.00%之间。以2022年末为例,期末的可赎回基金单位持有人应占净资产为1307.71亿港元,2022年已付股息分派为42.05亿港元,大约相当于净资产规模的3.22%,见下图。

2023年上半年,盈富基金已派付的股息额为6.53亿港元,而上年同期为4.15亿港元。

总结

总括而言,盈富基金是紧密跟踪恒生指数表现的ETF,同时还能获得相应的股息分红,适合想跟随大盘走势的投资者。

但也正因为它密切跟踪恒生指数表现的性质,当期指走低时,盈富基金或也成为被做空的对象。从经济通的数据来看,2024年1月26日和2024年1月29日半日市(上午),盈富基金的卖空金额分别为84.69亿港元和8.66亿港元,卖空占成交金额的比重达到61.973%和45.511%,卖空占总卖空金额的比重也分别达到27.536%和9.291%。

不过,鉴于其经理人紧跟指数走势的性质,不大可能偏离大市,只是会像恒生指数一样疲弱而已。不过,西方资金已重新开始回望估值偏低的东方,多家西方大型金融机构开始加仓中资股,hth登录入口网页有望再获青睐,能紧贴恒生指数反弹的,可能就有盈富基金。

2022年9月起,盈富基金也增设人民币交易柜台,但是从沪深hth登录入口网页通的持股来看,当前南向资金的持仓比重只有1.59%(2024年1月26日数据),并不算太高,或许意味着南向资金目前对于大盘的表现还不算太有信心。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(//m.iteamtexas.com/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)